(Углич) 10.12.2017 Рубрика: Банки

Имеет ли право банк забрать машину в счет долга?

Мы взяли кредит в банке, платили исправно. Машина попала в аварию, надо было восстанавливать ее. Выплачивать кредит было нечем. Машина – единственное средство получения доходов. На иждивении один ребенок. 10 июля 2017 г. начали работать и выплачивать кредит. Банк хочет забрать у нас машину. Правомерно ли это? Что следует сделать?

Александр Щербинин

Консультаций: 87

Согласно ст. 69 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» взыскание на имущество должника по исполнительным документам обращается в первую очередь на его денежные средства в рублях и иностранной валюте и иные ценности, в том числе находящиеся на счетах, во вкладах или на хранении в банках и иных кредитных организациях, за исключением денежных средств должника, находящихся на залоговом, номинальном, торговом и (или) клиринговом счетах. Взыскание на денежные средства должника в иностранной валюте обращается при отсутствии или недостаточности у него денежных средств в рублях.

При отсутствии или недостаточности у должника денежных средств взыскание обращается на иное имущество, принадлежащее ему на праве собственности, хозяйственного ведения и (или) оперативного управления, за исключением имущества, изъятого из оборота, и имущества, на которое в соответствии с федеральным законом не может быть обращено взыскание, независимо от того, где и в чьем фактическом владении и (или) пользовании оно находится.

Должник вправе указать имущество, на которое он просит обратить взыскание в первую очередь. Окончательно очередность обращения взыскания на имущество должника определяется судебным приставом-исполнителем.

На основании вышесказанного, вы имеете право указать имущество, на которое банк может обратить взыскание в первую очередь.

Имеет смысл попытаться договориться с банком – подать заявление и указать, что вы гасите платежи по кредиту, имеете постоянное место работы. В случае попытки банка в судебном порядке обратить взыскание на автомобиль, вам следует подать возражения относительно обращения взыскания, ссылаясь на вышеуказанные положения закона. В любом случае при нарушении ваших прав вы имеете право на их защиту в судебном порядке.

Время чтения 8 минут

Спросить юриста быстрее. Это бесплатно!

Размер шрифта: A+ | A−

Если у вас забрали машину за неуплату кредита, то ситуация далеко не безвыходная. Есть несколько вариантов, чтобы вернуть утраченное авто или пресечь незаконные действия банка или коллекторов.

Законна ли ситуация, когда автомобиль забрали за неуплату кредита

Но забрать машину банк-кредитор может исключительно по решению суда. Даже если она находится в залоге, сотрудники финансовой организации предварительно должны получить судебное решение, позволяющее им наложить арест на авто. Коллекторы, к которым за помощью часто обращаются банковские организации, также лишены подобных полномочий. Действовать без постановления суда банки могут только при ипотечных кредитах в отношении заложенной недвижимости (и то если жильцы согласны покинуть помещение).

Поэтому если у вас забрали машину, требуйте судебное решение. Если оно отсутствует, вы можете обжаловать действия кредитора в суде или прокуратуре.

Процедура конфискации машины предполагает прохождение следующих этапов:

- Банк обращается в суд на заемщика с требованием погасить задолженность.

- Суд открывает исполнительное производство, и дело передается приставам.

- Приставы вначале арестовывают банковские счета и денежные средства должника, а только потом приступают к аресту автомобиля.

- Автомобиль оценивают и выставляют на продажу.

- Вырученные на торгах деньги перечисляются в банк в счет погашения задолженности.

Но нередко банки самостоятельно занимаются реализацией автомобиля.

В каких случаях банки могут забрать машину

Забрать ТС могут в следующих случаях:

- Автомобиль является предметом залога по автокредиту. В этом случае банк-залогодержатель обладает всем перечнем прав забрать автомобиль. Согласно 334 ст. ГК РФ до того момента, пока заемщик не погасит задолженность перед банком, машина фактически находится в собственности банка. Автовладелец при этом лишен права на продажу предмета залога без согласия на это залогодержателя (кредитора).

- На автомобиль наложен арест из-за долгов по нецелевому кредиту, при котором машина не оформлена в залог банка. Но здесь нужно понимать, что речь должна идти о существенных суммах задолженности, сопоставимых по стоимости с машиной. Так, за задолженность по кредиту в 30 тыс.руб. автомобиль, который стоит 1 млн.руб., не конфискуют. Обычно первоначально приставы арестовывают зарплатный счет должника и перенаправляют до 50% от заработка на погашение долга перед банками, а к конфискации имущества прибегают в качестве крайней меры.

- В отношении должника ведется процедура банкротства из-за накопленных долгов. Речь в данном случае идет о крупных суммах долга более 500 тыс.руб., которая может включать не только задолженность по кредитам, но и другим платежам: коммунальным, налоговым и пр. Но дело о банкротстве может ограничиться введением в отношении должника графика реструктуризации (выплаты долга по новому графику) без стадии конкурсного производства (продажи имущества).

Обычно банки прибегают к конфискации авто в самых крайних случаях. Для них сложившаяся ситуация также невыгодна. Это связано с тем что:

- за время эксплуатации автомобиля он теряет в цене;

- до продажи ТС может пройти немало времени, а вырученные деньги обесценятся под влиянием инфляционных процессов;

- банки вынуждены компенсировать издержки, связанные с заключением сделки купли-продажи.

Поэтому за небольшие просрочки в 1-3 месяца машину обычно не забирают. В этот период банки обычно стремятся договориться с заемщиком или присылают требования о необходимости должного исполнения обязательств по договору. До конфискации дело доходит только, если заемщик уже длительный срок не укладывается в график платежей: от 6 месяцев до года.

Плюсы и минусы конфискации авто для заемщика

Благодаря продаже конфискованного авто также автоматически закрывается исполнительное производство и связанные с ним ограничения. В частности, запретительные меры по выезду за рубеж.

Самый неприятный момент для заемщика состоит в том, если вырученных от продажи средств окажется недостаточно для погашения основного долга. Тогда заемщик останется без авто и при этом еще окажется должен банку. Ему придется и дальше платить по кредиту за машину, которой он уже не пользуется.

Есть у данной процедуры еще один минус. Пока машина не будет продана, а основной долг не погашен, размер начисленных штрафов и пени будет продолжать расти.

Что делать, если автомобиль забрали?

У заемщика, который лишился своего авто за долги есть несколько вариантов действий.

Вариант 1. Договориться о предоставлении рассрочки платежей с банком.

Для получения реструктуризации заемщику необходимо обратиться в банк с соответствующим заявлением. В нем необходимо указать причину возникновения просрочки и финансовых сложностей. Это может быть потеря работы, тяжелая болезнь или рождение ребенка. К заявлению прилагаются подтверждающие документы.

Если заемщик начнет исправно вносить ежемесячные платежи по новому графику, ему вернут конфискованный автомобиль.

Конечно, с заявлением на реструктуризацию лучше не затягивать до того момента, пока заберут машину. Стоит писать его сразу при возникновении сложностей с деньгами. Тогда шанс получить одобрение банка на пересмотр графика возрастает.

Вариант 2. Рефинансировать кредит в другом банке.

Если банк категорически отказывается идти на компромисс, то возможно получится найти другой банк-кредитор для получения автокредита. Рефинансирование предполагает получение нового займа на погашение старого. Помимо шанса на сохранение авто, такой вариант имеет и другие весомые преимущества: благодаря рефинансированию нередко удается получить более выгодную процентную ставку и увеличить срок автокредита (уменьшить ежемесячный платеж).

Если рефинансирование удастся, сторонний банк перечислит на кредитный счет заемщика сумму, необходимую для полного досрочного погашения кредита. Заемщику останется погашать кредит по новому графику. С машины при этом будет снят арест.

Если приставы не сделали это самостоятельно, то нужно получить в банке справку о полном досрочном погашении автокредита и принести им данный документ.

Ситуация осложняется тем, что информация о просрочке по предыдущему автокредиту наверняка уже отобразилась в кредитной истории и далеко не каждый банк согласится рефинансировать кредит такому проблемному заемщику. Ведь при рефинансировании заемщик проходит полный кредитный скоринг и оценку платежеспособности как при первичной заявке на автокредитование.

Вариант 3. Попробовать договориться с банком о самостоятельной продаже.

Таким образом, самостоятельная продажа обычно гораздо выгоднее заемщику. Для получения такого права необходимо обратиться в банк с соответствующим заявлением на получение копии ПТС. Заемщик также должен подписать обязательство о том, что вырученные средства от продажи пойдут исключительно на погашение задолженности.

Но если банк против самостоятельной продажи, стоимость продажи авто можно оспорить.

Для этого необходимо обратиться в независимую оценочную компанию и заказать там отчет о рыночной оценке ТС. С полученным документом можно идти в суд и оспаривать сделку купли-продажи заключенную банком. Упор надо делать на то, что сделка заключена на нерыночных условиях и привела к убыткам заемщика.

Вариант 4. Выкупить авто на аукционе

Иногда банки реализуют авто при помощи ФССП. Служба занимается продажей конфискованного имущества через аукционы. Должники могут участвовать в торгах наряду с другими участниками. Для этого они должны зарегистрироваться на торговой площадке.

Более того у должников есть право преимущественного выкупа имущества, которого они лишились. На аукционе они могут внести деньги за утраченный автомобиль, а вырученная сумма пойдет на погашение их долгов перед банком.

Изъятие машины при невозврате долга

Реализация залога по автокредиту, также как и по любому другому займу, может происходить как в добровольном, так и в принудительном порядке.

С вашего согласия

Если вы добровольно соглашаетесь на продажу авто, то кредитная организация запускает процедуру внесудебной реализации залога. Определяется стоимость, по которой будет продаваться машина на открытом рынке. Чаще всего, благодаря тесному сотрудничеству банков с автосалонами, машины продаются быстро.

Деньги, вырученные от продажи, перечисляются в счёт покрытия долга с учётом процентов. Если задолженность меньше полученных средств, то разница будет вам возвращена.

Принудительная продажа

В случае отказа должника от продажи залога в добровольном порядке банк обращается в суд. При принудительной реализации стоимость авто подлежащего продаже будет определяться судом. Сама реализация должна проходить на публичных торгах.

При этом необходимо учитывать, что от вырученных средств будут вычтены 7% от суммы подлежащей взысканию, которые пойдут на оплату исполнительского сбора судебным приставам, ещё несколько процентов необходимо будет отдать организациям, реализующим конфискованные автомобили. За счёт остальных средств будет закрыт долг. И если при этом останется какая-то часть, то она перейдёт должнику.

Но как показывает практика, зачастую горе-заёмщику ничего не остаётся, так как машина продается с дисконтом (скидкой). Поэтому очень важно пробовать договориться с банком решить проблему не прибегая к реализации залогового автомобиля. Если вы сможете обозначить перспективы и сроки решения своих финансовых трудностей, то у вас есть все шансы остаться с машиной и реструктуризированным кредитом.

Совет Сравни.ру: Приложите все усилия, чтобы вовремя платить по кредиту – тогда вопрос принудительной продажи автомобиля не встанет.

- Главная

- Взыскание задолженности

- Банковский долг

- Погашение задолженности банку

Может ли банк забрать автомобиль, находящийся в автокредите у другого банка, в счет погашения задолженности?

Может ли банк забрать автомобиль, находящийся в автокредите у другого банка, в счет погашения задолженности?

07.10.2022, 20:38,

г. Москва

Забрать не может но может наложить арест на сделки.

Спросить

Пожаловаться

07.10.2022, 20:46,

г. Киров

Здравствуйте!

Да, такая ситуация возможна и закон в большинстве случаев полностью на стороне банка. Машина не относится к имуществу, которое не подлежит изъятию в рамках исполнительного производства. Как, например, единственное жилье или денежные средства в размере прожиточного минимума.

Но забрать машину банк-кредитор может исключительно по решению суда.

Спросить

Пожаловаться

07.10.2022, 20:42,

г. Астрахань

Арест на сделки наложили приставы, но банк подал заявление на арест автомобиля. Приставы банку отказали, но банк подал заявление в суд для отмены отказа приставов и наложении ареста на автомобиль и дальнейших действий с ним.

Спросить

Пожаловаться

Дд, автомобиль в автокредите (залог) в банке, И/П у судебных приставов по другому кредиту другого банка. Может ли судебный пристав забрать авто в счет погашения долга другому банку.

Может или банк (алльфабанк) за просрочку по платежам (карта) реализовать автомобиль находящийся в залоге у другого банка (ВТБ 24). Машина покупалась по автокредиту и ПТС находится в банке. Атвокредит еще полностью не выплачен.

Может ли банк за задолженность по потребительскому кредиту забрать в счет погашения задолженности автомобиль, находящийся в долевой собственности с несовершеннолетним ребенком?

В банке у меня несколько кредитов один из них автокредит по автокредиту плачу исправно по другим кредитам появились просрочки может ли банк забрать автомобиль в счет погашения других кредитов.

У меня просрочка по кредиту. Траст-банк подал в суд. А в другом банке взят автокредит на машину. Может ли по суду траст-банк забрать машину? Если птска у другого банка до погашения кредита.

Если машина в автокредите как банк может её забрать в счет погашения задолженности.

У меня в одном банке автокредит и кредитная карта, может ли банк списывать средства с оплаты автокредита на погашение задолженности по кредитной карте?

У меня просрочка по автокредиту и банк предлагает перевести задолженность на третье лицо (родственника). Схема такова, что родственник открывает счет в этом банке, банк находит покупателя на автомобиль и деньги с продажи авто начисляются на этот счет. Затем родственник якобы переводит эти средства банку в счет погашения моего долга. Законно ли это? Какая выгода банку?

У меня кредиты в банках которые я не выплачиваю уже несколько месяцев. Но…мне одобрили автокредит. Могут ли другие банки забрать авто в счет погашения задолженности в своем банке?

Спроси юриста!

Ответ за5минут

спросить

Администратор печатает сообщение

Что будет, если не платить автокредит

Автокредит — залоговая ссуда, обеспечением по которой служит купленный в кредит автомобиль. И если заемщик не справляется с обязательством, банк имеет полное право забрать машину и реализовать ее с торгов. Но сразу забирать авто он не поспешит.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим, что будет, если не платить автокредит, как будет действовать банк. Целевой кредит на покупку авто — крупная и серьезная ссуда, и если заемщик не соблюдает условия договора, его ждет ответственность. Какая именно — на Бробанк.ру.

-

Штрафы за просрочку

-

Что предпримет банк, если перестать платить автокредит

-

Может ли банк забрать залоговый автомобиль

-

Что делать, если нет возможности платить автокредит

-

Можно ли продать кредитную машину и покрыть долг

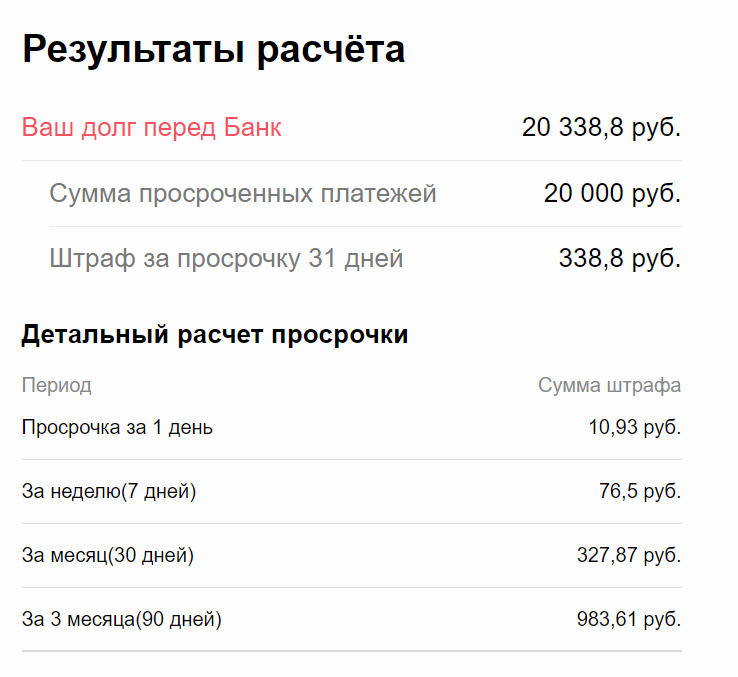

Штрафы за просрочку

Многие заблуждаются, думая, что банк первым делом поспешит забрать кредитную машину за долги. На практике все происходит совершенно иначе. Изъятие автомобиля — последнее, что будет делать банк в процессе взыскания задолженности.

С момента просрочки до изъятия авто может пройти приличный срок около 1 года и даже больше.

Первое, что сделает банк, — назначит штрафные санкции, прописанные в договоре. По закону это 20% годовых, которые будут начисляться на просроченную сумму. Кажется, что это совсем немного, например, с суммы 20 000 это всего 11 рублей в день. Но на следующий день штраф считается с суммы 20 011 рублей и так далее.

Для наглядного примера роста долга из-за просрочки можно воспользоваться калькулятором пени. Если указать долг в 20 000 и пени 20% годовых, получается, что за месяц сумма вырастет на 338 рублей.

По сути, просрочка одного ежемесячного платежа по автокредиту не так страшна. И пени небольшие, и сумма долга нестрашная, и к порче кредитной истории разовая оплошность не приведет.

Но если заемщик пропускает второй ежемесячный платеж, к требуемой сумме добавляется еще один ежемесячный платеж. В итоге пени станут насчитываться на сумму 40 338 рублей и составят за следующий месяц 685 рублей и так далее.

Если просрочка по автокредиту или иному кредитному долгу перед банком или МФО превышает 60 дней, кредитная история заемщика серьезно портится. Просрочки свыше 90 дней практически ставят крест на получении кредитов в будущем.

Что предпримет банк, если перестать платить автокредит

Пени — вещь автоматическая, долг просто начинает расти со следующего дня после просрочки. Но сам банк также сразу начнет предпринимать действия. Для него просрочка по кредиту — это плохо. Некоторые заемщики думают, что банки спят и видят, как бы забрать кредитную машину. На самом деле это последнее, чего они хотят.

Для банка изъятие авто и его продажа — это лишние хлопоты. Кредитор стремится максимально снизить вероятность доведения дела до этой крайней точки. Он будет всеми силами пытаться вернуть должника в график.

Стандартно при просрочке по автокредиту банки следуют по такому сценарию:

- На следующий или второй день после просрочки начинают звонить должнику, интересоваться, что случилось.

- Если пропущен второй ежемесячный платеж, банк начинает действовать более активно. В этот момент кредитор может предложить реструктуризацию.

- После просрочки третьего ежемесячного платежа можно ждать обращение банка к коллекторам. Долг передается им на взыскание.

- Коллекторы давят на должника, могут беспокоить его родных. Это может продолжаться около полугода.

- Если дело так и не сдвинулось с мертвой точки, банк обратится в суд, чтобы получить разрешение на изъятие и продажу залогового авто.

За тот срок, пока банк не обратится в суд, долг серьезно увеличится за счет пеней. Отчасти и поэтому кредиторы не спешат инициировать судебные разбирательства. И может случиться так, что стоимость машины будет ниже, чем размер долга.

Может ли банк забрать залоговый автомобиль

Если машина выступает залогом по автокредиту или наличному кредиту, выданному под залог авто, то в случае просрочки банк может забрать авто. Но сделает это не сразу, а в последнюю очередь.

Если вы не хотите лишиться машины, соглашайтесь на предложение о реструктуризации или сами просите банк ее вам сделать. Это изменение графика платежей на более длинный с уменьшенным платежом или вовсе предоставление кредитных каникул.

Когда банк поймет, что должник не собирается платить, тогда ничего другого делать не остается — придется забирать машину. Как это происходит:

- Банк обращается в суд за реализацией своего законного права как залогодержателя. И суд встает не сторону истца, так как заемщик не выполняет условия договора.

- С решением суда, вступившим в законную силу, банк отправится к приставам — они будут заниматься поиском и изъятием машины.

- Сначала должнику будет предложено добровольно привезти транспортное средство, передать его банку. Если гражданин не реагирует, начинаются поиски машины.

- Когда машина найдена, она передается банку, тот выставляет ее на торги по своим каналам. Стоимость таких ТС обычно ниже рыночной — чтобы быстрее продать и избавиться от этого актива.

- Вырученная сумма идет на погашение долга.

Редко когда сумма долга и стоимость проданной машины соответствуют 1 в 1. Например, если заемщик выплатил половину срока, то после покрытия долга может образоваться излишек. Он передается уже бывшему должнику.

А если происходит обратная ситуация, банк может обратиться в суд и требовать оставшиеся деньги. Например, если автокредит брался без первого взноса и практически сразу не платился, долг точно не будет покрыт полностью.

Что делать, если нет возможности платить автокредит

Если вы не намерены отдавать машину банку, необходимо сразу начинать действовать. Желательно еще до того момента, как совершилась просрочка по автокредиту. Сейчас банки готовы идти навстречу заемщикам, которые оказались в непростой ситуации.

Какой выход может быть предложен:

- Реструктуризация, изменение платежного графика на более удобный.

- Полные кредитные каникулы, когда долг ставится на паузу на 3-6 месяцев. Применяется, если заемщик полностью утратил доход на некоторое время.

- Частичные кредитные каникулы, когда банк на 3-6 месяцев сокращает сумму платежа.

Помощь предоставляется только при документальном доказательстве ухудшения финансового положения. По итогу рассмотрения ситуации банк сам решит, как помочь клиенту.

Если просрочка уже совершена, также нужно идти на диалог с банком. И заемщик, и кредитор заинтересованы в урегулировании вопроса без суда и изъятия автомобиля. Поэтому не нужно скрываться: в сотрудничестве может появится выход из ситуации, та же льготная реструктуризация без справок.

Можно ли продать кредитную машину и покрыть долг

В целом, таким способом действительно можно избавиться от автокредита. Есть только одно но — провести сделку можно только по согласованию с банком. То есть вы приходите к нему и говорите, что больше не можете выплачивать автокредит и хотите продать авто. Идеальный вариант — если приведете реального покупателя, тогда можно выиграть в цене: при продаже банком цена будет минимальной.

Теоретически продать кредитную машину без ведома банка можно. Даже если кредитор забрал ПТС на хранение, ничто не мешает сделать дубликат, который будет иметь полную юридическую силу. С ним покупатель сможет зарегистрировать авто на себя.

Другой момент — такая сделка незаконная, так как по условиям договора продажа запрещена. Если информация дойдет до банка, он может расторгнуть договор и забрать авто. Даже если оно продано другому человеку, его все равно заберут. Порой покупатели даже не знают, что купили кредитную машину, и после им приходится судиться с продавцом, пытаясь вернуть деньги.

Частые вопросы

Что будет, если не платить автокредит вообще?

После полного прекращения выплаты примерно через 3 месяца банк передаст дело коллекторам, а спустя примерно полгода он обратится в суд. Суд выдаст разрешение на изъятие кредитного авто, оно будет продано, вырученными средствами покроется долг. Кредитная история заемщика безвозвратно портится.

Как избавиться от автокредита?

Обратитесь в банк, скажите, что больше не готовы обслуживать автокредит. Нужно будет под надзором банка продать заложенный автомобиль и вырученными деньгами досрочно закрыть ссуду.

Что будет, если не платить автокредит в Совкомбанке?

На деле совсем не важно, какой банк выдал автокредит: Совкомбанк, Тинькофф, Сетелем и пр. Каждый банк действует по идентичному алгоритму: коллекторы, суд, изъятие и продажа машины.

Что делать, если я купил кредитное авто?

Как вариант, можно обратиться в суд с целью расторжения договора купли-продажи. Ну или просто надеяться на благонадежность продавца: если он перестанет платить, у вас заберут автомобиль.

Что будет, если продать кредитную машину и не платить кредит?

Банк заберет машину у покупателя, а тот в свою очередь обратится в суд, чтобы взыскать с вас деньги, полученные при продаже.

Авто

Могут ли забрать автомобиль за долги по автокредиту

Текст изменился / 26 августа 2023

Каждый раз лихорадочно ищете машину на парковке, а ночами тревожно прислушиваетесь к сигнализации? Дело не в повышенной криминогенной обстановке в городе, просто вы просрочили платеж по автокредиту и теперь боитесь, что «ласточку» заберут в счет долга.

- Работа судебных приставов

- Процедура изъятия

- Когда приставы бессильны

- Разновидности кредитования

- Проверка авто на арест

- Порядок действий в случае ареста

Давайте разбираться, кто, когда и почему может конфисковать ваше авто.

Жизненные ситуации бывают разные. Кризис и личные неурядицы прежде всего бьют по кошельку тех, кто обязался выплачивать круглые суммы по кредитам.

Возникли финансовые трудности и пошли просрочки? Не стоит паниковать. Но не впадайте в другую крайность и не откладывайте решение проблемы на потом. Лучше все «разрулить», когда это еще возможно сделать. А мы вам поможем разобраться в нюансах.

Факт дня

Самая мелкая русская монета выпущена в 1700 году. Она была медной и равнялась 1/3 копейки. Спустя год выпуск был прекращен из-за невыгодности.

Работа судебных приставов

Поговорим о людях, которых все обходят стороной, — приставов. Они вправе конфисковать любое имущество, если у вас есть задолженности. Могут ли отобрать автомобиль? Да. Но предварительно дайте ответ на несколько вопросов:

- какова сумма долга;

- есть ли у вас деньги на банковском счету. Их приставы арестуют в первую очередь;

- есть ли у вас другое имущество кроме транспортного средства.

Чувствуете, что кредитные обязательства вам не по плечу? Оформите рефинансирование кредита в Совкомбанке.

Рефинансируйте кредит в Совкомбанке. Предоставьте паспорт и неудобные кредитные договоры, которые нужно закрыть. Совкомбанк рассчитается по старым кредитам и предоставит один новый с выгодными условиями и комфортным платежом. Оставьте заявку онлайн и платите меньше!

Приставы работают после вынесения судебного решения. Схема такая. Вы не вносите платежи, не предпринимаете никаких действий, несмотря на предупреждения.

Банк подает на вас в суд. Вы получаете исполнительный лист с требованием суда погасить долговые обязательства. Если в течение пяти дней все остается на своих местах, за работу принимаются приставы.

Согласно закону «Об исполнительном производстве» приставы вправе наложить арест на имущество должника, включая транспортные средства.

Затем имущество взыскивают, то есть забирают и продают. Этими деньгами погашают долг, остаток перечисляют на ваш счет.

Процедура изъятия

Приставы действуют в несколько этапов:

- Сначала на автомобиль накладывают арест и запрещают владельцу проводить любые регистрационные действия: в первую очередь дарить или продавать авто. Таким образом вы не сможете продать или переоформить машину до того, как погасите долг.

- Уведомляют должника об аресте и дают время погасить долг.

- Затем банк обращается в суд и просит разрешения отнять имущество у должника. Как только суд даст добро, приставы начнут поиски машины: по адресу прописки, проживания или месту работы должника.

- В присутствии понятых оформляют арест. Эвакуатор привозит машину на стоянку. Автомобиль выставляют на аукцион про продаже конфискованного имущества.

Евгения Боднар, юрист и эксперт по банкротству компании «Финансово-правовой альянс» (Санкт-Петербург):

Согласно статье 334 Гражданского кодекса РФ, банк имеет право изъять залоговое имущество должника.

В соответствии со статьей 349 ГК РФ, взыскание на залоговое имущество может производиться в судебном порядке, если только кредитор и должник не договорились о внесудебном порядке регулирования вопроса.

Банки на практике активно пользуются этим правилом и включают соответствующие положения в автокредитные договоры и кредитные договоры под залог авто.

Если заемщик начинает серьезно нарушать сроки внесения платежей и накапливает просрочку, то кредитор отправляет письменное уведомление о начале обращения взыскания на предмет залога.

Как вариант, договоры с залогом машины заверяются у нотариуса — тогда обратить взыскание на залог в случае неисполнения обязательств можно будет при помощи исполнительной надписи нотариуса, также без посредства суда.

Если банк пытается забрать автомобиль, проверьте условия документов, которые вы подписывали с кредитором. Если в них нет положений о внесудебном обращении взыскания на предмет залога, то банк действует неправомерно, т.е. фактически хочет совершить угон машины.

Если же автомобиль не находится в залоге, то тогда никто не имеет права произвольно забрать его — кроме сотрудников ФССП, которые исполняют судебное решение о взыскании задолженности.

Получив исполнительный документ, пристав начинает искать имущество должника, направляя запросы в соответствующие ведомства. Согласно статье 64 Закона «Об исполнительном производстве», пристав вправе арестовать найденное имущество и передать на хранение.

В нашей практике были случаи, когда ФССП в ходе совместных рейдов с ГИБДД просто высаживали должника на дороге и изымали авто. Если у человека есть просрочка по долгам и есть машина, придется либо платить, либо расставаться с имуществом: другого варианта закон не предусматривает.

Если же денег на оплату долга совсем нет, оптимальным выходом может стать процедура личного банкротства. Так можно списать и иные долги помимо автокредита и не переживать, что стоимости проданного авто не хватит на закрытие кредита.

Когда приставы бессильны

Предусматривает ли закон случаи, когда приставы не имеют права изымать автомобиль?

Да, есть несколько случаев, когда ваше авто будет в «безопасности»:

- автомобиль принадлежит инвалиду;

- машину используют в работе;

- имущество находится в собственности у другого человека;

- владелец в другом банке.

Разновидности кредитования

В первую очередь разберемся с видом кредита, так как от этого зависят возможности и порядок действий приставов.

- Автокредит

Вы взяли автокредит? Есть реальный риск остаться без машины, так как автомобиль находится в залоге у банка и гарантирует своевременное погашение кредита.

Однако даже в этом случае единичный пропуск платежа не приведет к крупным проблемам: будут расти пени или штраф, но авто останется у вас в собственности. Но не советуем игнорировать предупреждения банка и тянуть с возвратом долга. Если вы в течение нескольких месяцев будете уклоняться от погашения кредита, банк перейдет к более решительным мерам.

- Кредит под залог автомобиля

Срочно понадобились деньги и решили оформить потребительский кредит, но пришлось заложить любимую «ласточку»? Не стоит затягивать с выплатой долга, так как приставы могут конфисковать автомобиль.

Тут все логично и законно: вы взяли деньги в долг, обязались вносить платежи своевременно, а в качестве гаранта предоставили машину. Вы не выполняете обязательства как заемщик – банк изымает указанное в договоре имущество.

В делах такого рода суд чаще всего выступает на стороне банка, поэтому попытайтесь договориться и не доводить дело до судебного разбирательства.

- Кредит без залога

Можно ли остаться без авто, если оформили кредит без залога? К сожалению, да. Но только в случае, если вы играете в кошки—мышки с приставами очень давно и долг достиг критических масштабов. Тогда банк имеет право наложить арест на имущество заемщика. Приставы самостоятельно выбирают имущество, которое могут изъять.

Проверка авто на арест

Вас терзают смутные сомнения: вдруг приставы уже наложили арест на «ласточку»?

Выяснить это вы сможете в Федеральной службе судебных приставов и в Госавтоинспекции. Вы можете обратиться в органы лично или оставить онлайн-заявку на их сайте.

Порядок действий в случае ареста

Что делать, если все-таки авто арестовали?

Внимательно прочитайте акт об аресте, исключите возможность ошибки. Чуда не произошло? Тогда выясните причину ареста. Приставы обязаны предварительно отправить должнику письмо с указанием причин предстоящей конфискации имущества.

Не получили письмо? Обратитесь в управление ФССП. Вам должны вручить официальный ответ с копией судебного постановления.

Как снять арест?

Погасить долг. Так вы избавитесь от всех проблем: получите машину и погасите задолженность, которая не сегодня так завтра приведет к новым проблемам. После внесения оплаты предоставьте все квитанции в ФССП, приложите к ним заявление о снятии ограничений. Остается только дождаться постановления.

Если не сможете уложиться в указанные сроки, машину выставят на торги.

Срочно нужны деньги? Совкомбанк поможет решить проблемы.

Если вам нужно взять кредит на развитие бизнеса, покупку квартиры, авто или просто на личные цели, то вы всегда найдете выгодное решение в Совкомбанке. Мы выдаем кредиты до 5 млн рублей на срок до пяти лет, а комфортный ежемесячный платеж вы можете рассчитать на нашем кредитном калькуляторе.

Не согласны с вынесенным решением? Обращайтесь в суд. В заявлении кратко и четко опишите, почему вы не согласны с арестом. Доводы подкрепляйте законом. Чаще всего при опровержении иска ссылаются на статью Гражданского процессуального кодекса №144.

Михаил был инвалидом третьей группы. В сентябре прошлого года он потерял работу, поэтому в течение нескольких месяцев не мог выплачивать потребительский кредит без залога. Приставы наложили арест на машину Михаила.

Письмо о предстоящей конфискации машины мужчина не получал, поэтому очень удивился, узнав о проблеме. Михаил решил оспорить арест, так как имел инвалидность и действия приставов были неправомерными. Суд встал на сторону должника.

Бывают ситуации неприятнее. У вас нет долгов, а машину все равно арестовали? Вполне возможно, что вы купили подержанное авто вместе с долгами предыдущего хозяина.

Как такое может произойти? Смену собственника регистрируют в ГИБДД. После внесения новых данных база обновляется, а в ПТС вносят данные нового владельца.

Сбой в системе или человеческий фактор — описка сотрудника — могут стать причиной проблем. Минимум вы не сможете продать авто, максимум — ваше имущество конфискуют и выставят на торги.

Информацию об актуальном владельце машины можно узнать в ГИБДД того региона, где вы поставили авто на учет. Запрос можно отправить электронно, через форму на сайте автоинспекции либо через почту.

Проблемы с невыплаченным вовремя кредитом или арест автомобиля еще не конец света. Банки часто идут навстречу тем, кто пытается найти компромисс и решить вопрос. Не стоит впадать в крайности: паниковать или затягивать решение вопроса. Тогда вы будете с чистой совестью и на «колесах».