Формы налоговых деклараций по налогу на доходы физических лиц

В данном разделе Вы можете скачать формы налоговых деклараций за разные периоды, форматы, инструкции и примеры заполнения, а также программу Декларация для заполнения деклараций в автоматизированном режиме.

Расчёт сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Период действия: c 2016 года

Приказ об утверждении формы: Приказ ФНС России от 15.10.2020 № ЕД-7-11/753@ (в редакции от 29.09.2022 № ЕД-7-11/881@)

Формы за предыдущие периоды

Налоговая декларация по форме 3-НДФЛ

Период действия: c 2022 года

Приказ об утверждении формы: Приказ ФНС России от 29.09.2022 № ЕД-7-11/880@

Формы за предыдущие периоды

Справка о доходах физических лиц по форме 2-НДФЛ

Период действия: c 2019 года

Формы за предыдущие периоды

Налоговая декларация о предполагаемом доходе физического лица по форме 4-НДФЛ

Период действия:с 05.04.2019

Приказ об утверждении формы: Приказ ФНС России от 27.12.2010 №ММВ-7-3/768@ (в редакции Приказа ФНС России от 09.01.2019 N ММВ-7-11/3@)

Период действия:c 27.03.2011 по 04.04.2019

Приказ об утверждении формы: Приказ ФНС России от 27.12.2010 №ММВ-7-3/768@

Формы за предыдущие периоды

3-НДФЛ при продаже автомобиля подается в налоговую инспекцию большинством людей, расстающихся со своим транспортным средством. Заполняя 3-НДФЛ при продаже автомобиля, следует учесть ряд особенностей. В первую очередь это наличие документов о расходах и возможность получить право на налоговый вычет. Рассмотрим алгоритм оформления декларации 3-НДФЛ при продаже машины.

Как заполнить 3-НДФЛ при продаже автомобиля

В случае с отчуждением машины есть несколько вариантов определить размер подоходного налога с продажи автомобиля. В зависимости от каждого из них существует свой образец заполнения 3-НДФЛ при продаже автомобиля. Например, если человек владел машиной больше 3 лет, то налог при ее продаже он не платит. Такое правило действует независимо от цены, по которой она была передана покупателю. Соответственно, форма 3-НДФЛ в данном случае не требуется.

ВНИМАНИЕ! С 2022 года можно не сдавать 3-НДФЛ, если стоимость автомобиля не превышает 250тыс. руб. Подробности см. здесь.

Если лицо может документально подтвердить свои затраты на приобретение автомобиля, то базой для налогообложения будет разница между его покупной и продажной ценой. Если цена продажи меньше суммы, которая была выплачена за автомобиль при покупке, то налога на доходы не возникает. В этом случае, правда, подавать 3-НДФЛ придется, но расходы будут иметь значение для заполнения соответствующих разделов декларации.

Отчуждая машину, можно применить налоговый вычет. Его сумма на сегодняшний день составляет 250 000 руб. Это та часть стоимости автомобиля, на которую можно уменьшить базу для налогообложения. Данная схема применяется тогда, когда затраты на приобретение машины нельзя подтвердить документально либо они минимальны.

Все о действующих налоговых вычетах можно узнать из материала «Какой предел вычетов по НДФЛ?»

Пример заполнения 3-НДФЛ при продаже автомобиля

Если требуется заполнить и подать в налоговую инспекцию декларацию 3-НДФЛ при продаже автомобиля, сделать это нужно до 30 апреля года, следующего за годом, в котором транспортное средство было отчуждено. Независимо от того, какой способ определения суммы налога на совершенную операцию вы используете, образец 3-НДФЛ при продаже автомобиля может стать хорошим подспорьем для того, чтобы быстро и верно заполнить декларацию.

Декларацию можно заполнить как скачав соответствующую форму, так и в режиме онлайн на сайте ФНС России. Достаточно воспользоваться простыми подсказками и ввести всю необходимую информацию в специальные поля. Программа самостоятельно сформирует декларацию, которую останется только распечатать и подписать.

ВАЖНО! С отчетности за 2022 год форму 3-НДФЛ нужно оформлять на обновленном бланке, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/880@. Подробнее о новом бланке мы писали здесь.

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе и переходите в Обзорный материал, чтобы узнать все подробности нововведений.

Особенности заполнения постранично:

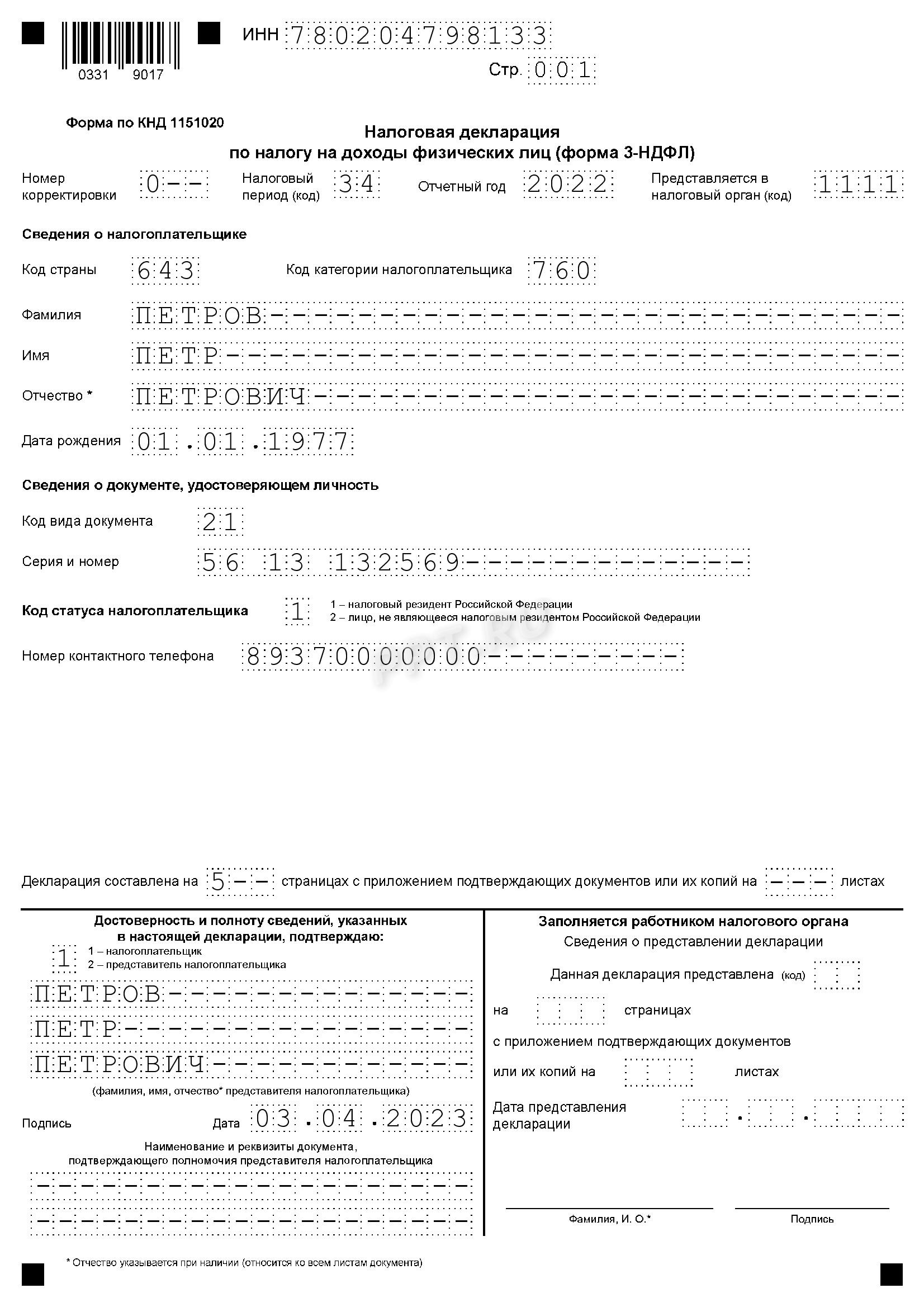

- На первой странице размещается общая информация о плательщике налога на доходы физических лиц (полные инициалы, адрес проживания, контактный телефон), а также код налоговой инспекции, куда подается отчетность.

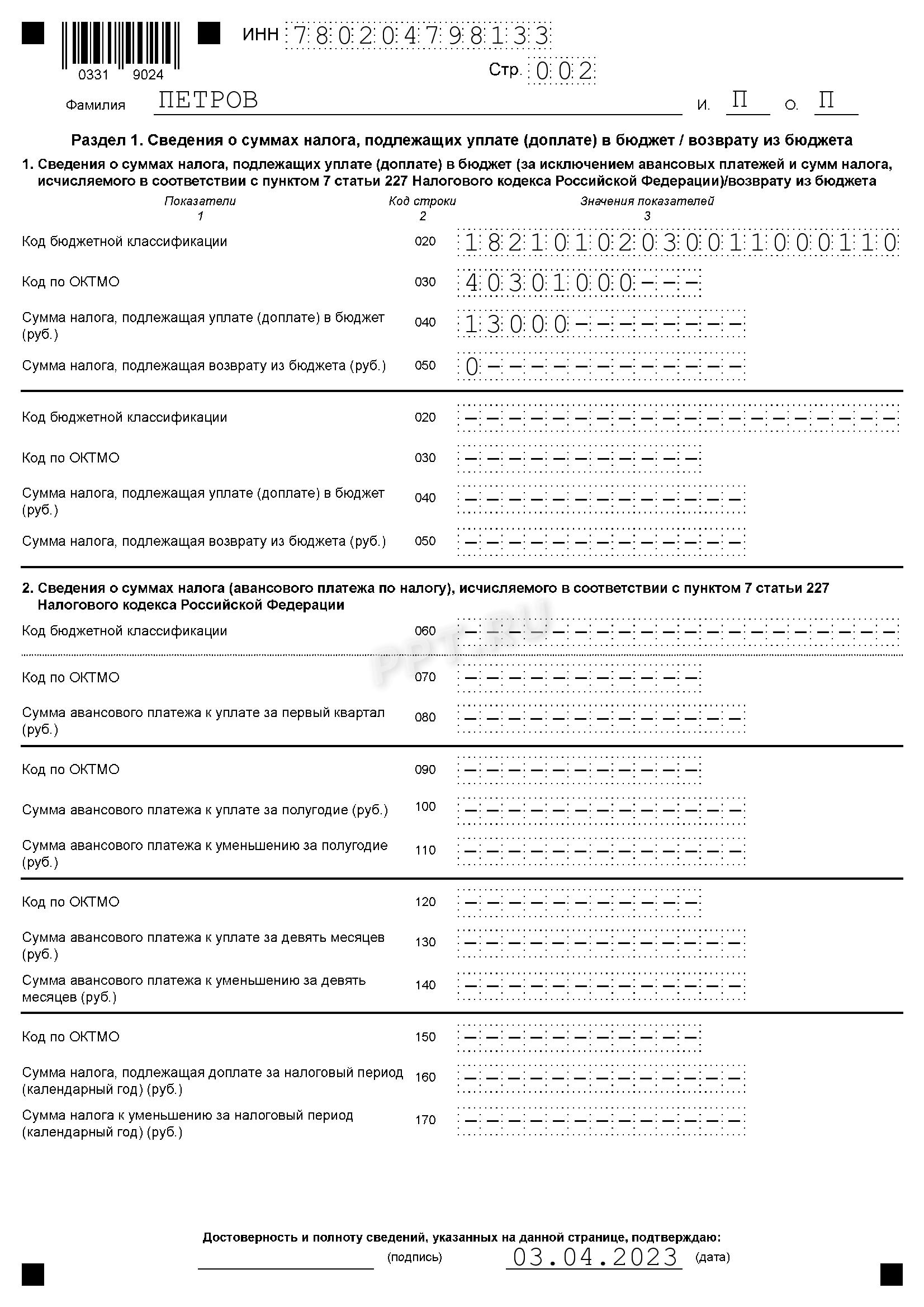

- Второй лист (раздел 1) — это сведения о том, в какой сумме следует заплатить налог в бюджет или получить право на его возврат.

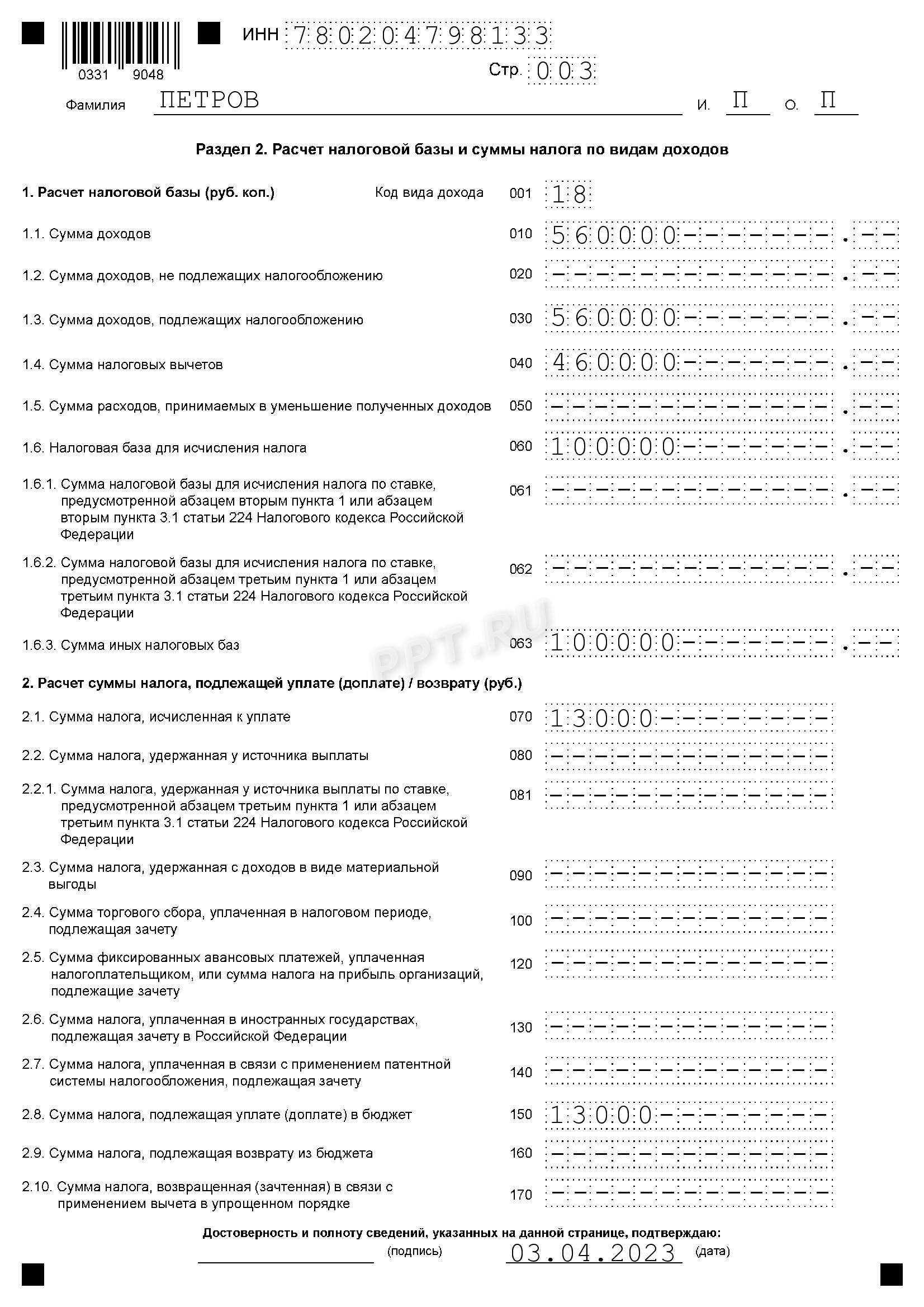

- Третий лист (раздел 2) посвящен определению налоговой базы.

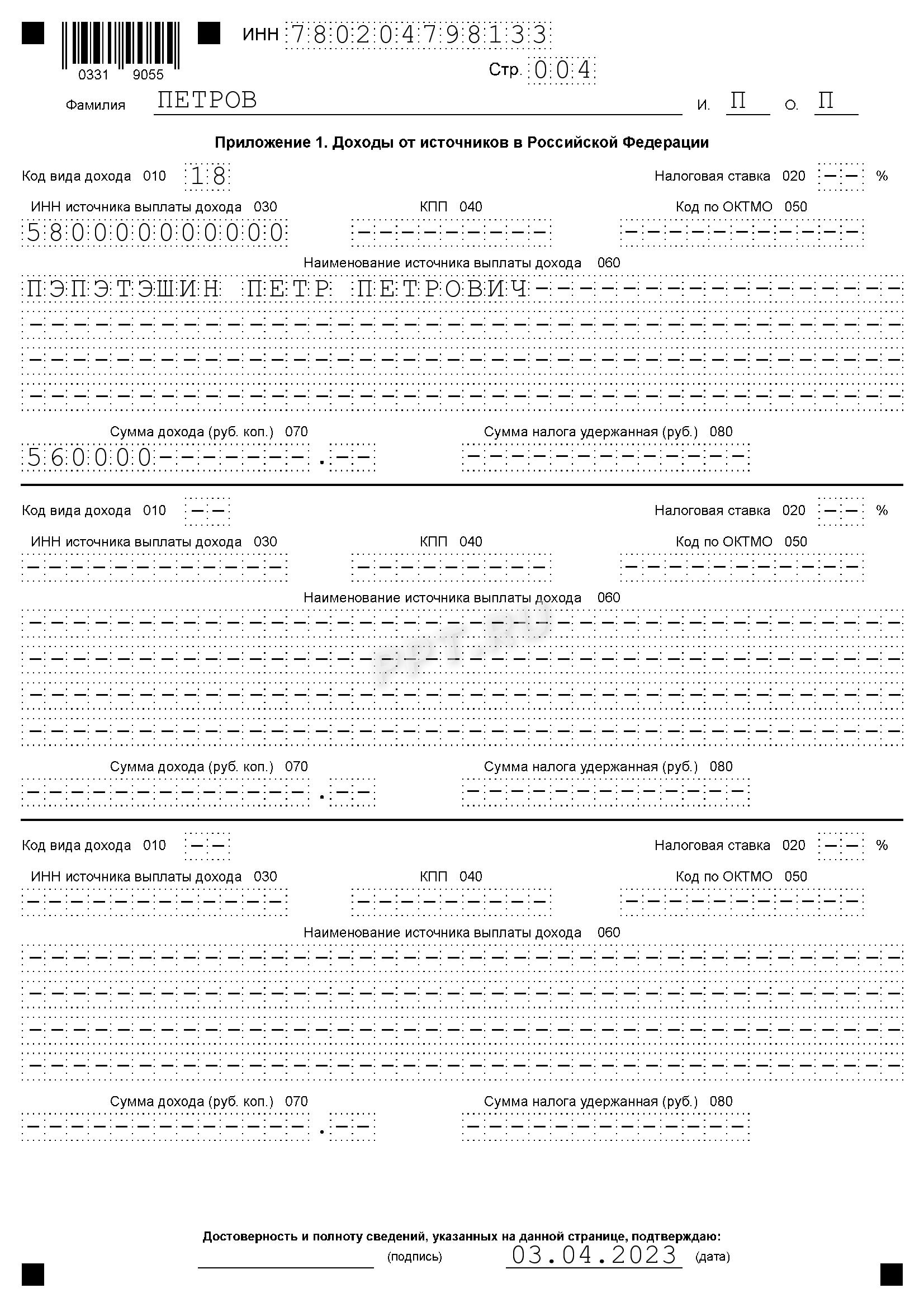

- На четвертой странице (приложение 1) расшифровывается вид полученных доходов и рассчитанного с них налога. В нашем случае это будет продажа автомобиля. Здесь стоит указать стоимость реквизиты покупателя и сумму дохода от продажи автомобиля.

- На заключительном листе (приложение 6) необходимо заполнить информацию о праве на налоговый вычет (в том случае, если вы решите им воспользоваться).

В начале каждого листа указывается фамилия подающего декларацию, а в его конце — подпись с расшифровкой инициалов. К форме 3-НДФЛ могут быть приложены документы, подтверждающие понесенные расходы (общее количество листов указывается на титульном листе декларации).

Понятно, что не каждый человек сможет сразу разобраться в порядке заполнения декларации 3-НДФЛ, особенно если он продает машину впервые. Вот почему желательно иметь под рукой заполненный образец 3-НДФЛ при продаже автомобиля. Четкие инструкции по заполнению декларации можно найти в приказе ФНС РФ от 15.10.2021 № ЕД-7-11/903@.

Как заполнить 3-НДФЛ при продаже машины, пошагово описано в КонсультантПлюс. Если у вас нет доступа к системе, получите пробный онлайн-доступ бесплатно.

Каков подоходный налог при продаже машины

На сегодняшний день для такой операции действует общая ставка налога в 13%. Она исчисляется как разница между продажной ценой и подтвержденными расходами на приобретение автомобиля. Например, если машина была приобретена за 200 000, а продана за 300 000 руб., то налог составит 13 000 руб. (100 000 × 13%).

Часто бывает, что затраты на приобретение машины подтвердить не удается либо их не было вообще: машина, например, была подарена или перешла по наследству. В этом случае базу для налогообложения составляет вся продажная стоимость. Однако отчаиваться не стоит. Для продажи машины законодательством предусмотрен налоговый вычет в размере 250 000 руб. Если же машина будет продана, допустим, за 220 000 руб., то платить ничего не придется, поскольку вырученные деньги полностью перекрываются установленным законодательством налоговым вычетом.

Пример

Человеку подарили машину. Он отъездил на ней меньше 3 лет и решил продать, чтобы купить более современную. Стороны ударили по рукам и подписали договор купли-продажи личного транспорта на сумму 500 000 руб. С учетом налогового вычета НДФЛ при продаже автомобиля в данном случае будет исчисляться исходя из суммы 250 000 руб. = 500 000 руб. (цена продажи) — 250 000 руб.(имущественный вычет). Таким образом, продавец заплатит в казну 32 500 руб. (250 000 × 13%).

Указанная в примере сумма должна быть уплачена до 15 июля года, следующего за годом продажи. В противном случае стоит ждать серьезных штрафных санкций. Для продажи, совершенной в 2022 году, срок уплаты налога — до 15.07.2023, а срок представления декларации — до 30.04.2023.

Итоги

При продаже автомобиля физлицу необходимо подать декларацию 3-НДФЛ не позднее 30 апреля года, следующего за годом продажи. Чтобы уменьшить сумму налога к уплате, можно воспользоваться имущественным вычетом. Сумма вычета составляет 250 000 руб., или стоимость расходов на покупку автомобиля (при наличии подтверждающих документов). Уплатить налог за авто необходимо не позднее 15 июля года, идущего за отчетным.

Есть несколько случаев, когда сделка по продаже автомобиля не облагается налогом.

Случай №1: сделка не принесла прибыли

Если собственник остался в минусе после продажи своей ласточки или продал ее за столько же, за сколько когда-то приобрел, он ничего не обязан платить. Налог начисляется с полученного дохода, а здесь его просто нет.

Например, автомобилист брал подержанный Hyundai Solaris за 400 тыс. рублей, а продал за 350 тыс. НДФЛ в таком случае равен нулю. Единственное, что обязательно нужно сделать продавцу, – заполнить налоговую декларацию, чтобы доказать, что ничего не выиграл от сделки. Чтобы подтвердить это, к декларации следует приложить два договора купли-продажи.

Случай №2: продавец владел машиной три года и больше

НДФЛ при продаже автомобиля не платится, если машина использовалась три и более лет, даже если сделка принесла прибыль. Обращаться в ФНС с декларацией тоже не нужно.

Случай №3: прибыль от сделки не превышает 250 тыс. рублей

В России предусмотрена льгота для сделок с продажей машин — налоговый вычет. Она позволяет либо снизить сумму, с которой будет начисляться налог, либо полностью ее обнулить. Сумма налогового вычета, как было сказано выше, составляет 250 тыс. рублей. Если машина недорогая, после продажи ее бывший хозяин не будет платить налог.

Случай №4: если продавец подарил машину

Дарение считается безвозмездной акцией. Тот, кто вручает машину, ничего не продает, а значит, платить налог на прибыль не должен.

Налог придется вносить счастливому получателю авто, если он не связан с дарителем родственными узами и не является членом семьи: ребенком, родителем, женой, мужем, братом, сестрой.

Если вы решили подарить автомобиль своей девушке, она при получении машины будет обязана оплатить в налоговую 13% от рыночной цены ТС.

Например, вы вручаете Audi A6. Машина стоит 700 тыс. рублей. Умножаем эту стоимость на 13%, получаем налог 91 тыс. рублей.

Но есть небольшой плюс от такого подарка. При продаже машины сумму налога можно будет вычесть.

Например, вы пользовались подаренным авто меньше трех лет и продали новому владельцу за 750 тысяч. Считаем налог следующим образом: (750 000 × 13%) − 91 000 (уплаченный ранее налог) = 6 500 рублей.

Случай 5: если автомобиль достался в наследство

Тех, кто получил машину в наследство, а потом продал, интересует вопрос, надо ли платить налог с продажи автомобиля. Нет, это тоже безвозмездная сделка. Но если новый владелец решит продать ее раньше, чем через три года, государство возьмет с продавца те же 13%. Если у родственника, который покупал и передал в наследство ТС, сохранился договор купли-продажи, можно снизить налог. Также разрешается использовать вычет.

Нужно ли платить налог с продажи автомобиля тем, кто переехал в Россию? Да. Те, кто долго жил за границей, должны оплатить не 13% налога, а все 30%. Вычет, по закону, нерезидентам применить нельзя.

Также читайте: Как продать авто в рассрочку без риска

Декларация при продаже автомобиля подается физлицами не позднее 30.04.2023 следующего года. Но с 2022 года в определенных случаях декларацию можно не сдавать. В этой публикации подробно ответим на вопросы, которые неизменно возникают при составлении декларации 3-НДФЛ при продаже автомобиля, а также осветим новшества, вступившие в силу в 2023 году.

Приобретение нового автомобиля — это приятное событие в жизни любого человека. Однако, как правило, новой дорогостоящей покупке предшествует продажа старого автомобиля. Доходы, полученные при продаже любого принадлежащего гражданину РФ недвижимого или иного имущества, находящегося на территории РФ, подлежат налогообложению (п.п. 5 п. 1 ст. 208 НК РФ).

Важно! Если на момент отчуждения автомобиля он находился в собственности у продавца менее трех лет, то за этим неизменно следует декларирование дохода и уплата налога. В случаях когда срок владения отчуждаемым имуществом превышает установленный законом трехлетний срок, налогоплательщик освобождается от необходимости декларировать доход и уплачивать налог (п. 17.1 ст. 217 НК РФ).

Есть ли законные основания для снижения величины налогового бремени? Да, правительство РФ приняло ряд мер, которые позволяют снизить налогооблагаемую базу и тем самым уменьшить сумму, подлежащую уплате в бюджет. В таблице ниже рассмотрим основные ситуации, которые могут возникнуть при продаже автомобиля.

Если в одном налоговом периоде налогоплательщик продал несколько автомобилей, то совокупный вычет при расчете базы для НДФЛ все равно составит лишь 250 000 руб. С 2022 года доход, полученный гражданином РФ при продаже имущества, в том числе автомобиля, сумма которого не превышает 250 000 руб., не подлежит декларированию даже в том случае, если срок владения имуществом менее трех лет.

Как с 2022 года изменился порядок налогообложения НДФЛ операций с недвижимостью, читайте здесь.

Как продать автомобиль, полученный по наследству, и уплатить НДФЛ? Ответ на этот вопрос есть в «КонсультантПлюс». Если у вас нет доступа к системе К+, получите пробный демодоступ бесплатно.

Как заполнить 3-НДФЛ при продаже автомобиля в 2023 году

Декларация 3-НДФЛ — это специально разработанная форма, используемая для декларирования дохода, полученного физическими лицами, и расчета суммы налога, подлежащей перечислению в бюджет.

Крайним днем представления формы 3-НДФЛ законодательно установлена дата 30 апреля года, следующего за отчетным. Так, если автомобиль был продан в 2022 году, то налоговая декларация должна быть представлена в налоговую инспекцию не позднее 30 апреля 2023 года. Налог, подлежащий уплате по итогам декларации, должен быть перечислен в бюджет в срок, не позднее 15 июля года, следующего за годом, в котором этот доход был получен.

Образец заполнения 3-НДФЛ при продаже автомобиля

Заполнить декларацию 3-НДФЛ при продаже автомобиля можно разными способами: обратиться к специалистам, скачать с сайта налоговой инспекции специальную программу для составления декларации или же воспользоваться бумажным бланком формы 3-НДФЛ, чтобы выполнить этот поистине непростой труд самостоятельно. Форма бланка утверждена приказом ФНС № ЕД-7-11/903@ от 15.10.2021 в редакции приказа ФНС России от 29.09.2022 № ЕД-7-11/880@.

Рассмотрим пошаговую инструкцию с примерами, которая поможет задекларировать доход, не прибегая к помощи специалистов. Для упрощения восприятия информации используем пример из таблицы выше, в условии которого сказано:

- цена продажи автомобиля — 800 000 руб.;

- сумма покупки — 650 000 руб.

Совет! Любой опытный бухгалтер начнет заполнение декларации 3-НДФЛ с конца. Следуя этой маленькой хитрости, можно значительно упростить процесс внесения данных в соответствующие строки декларации.

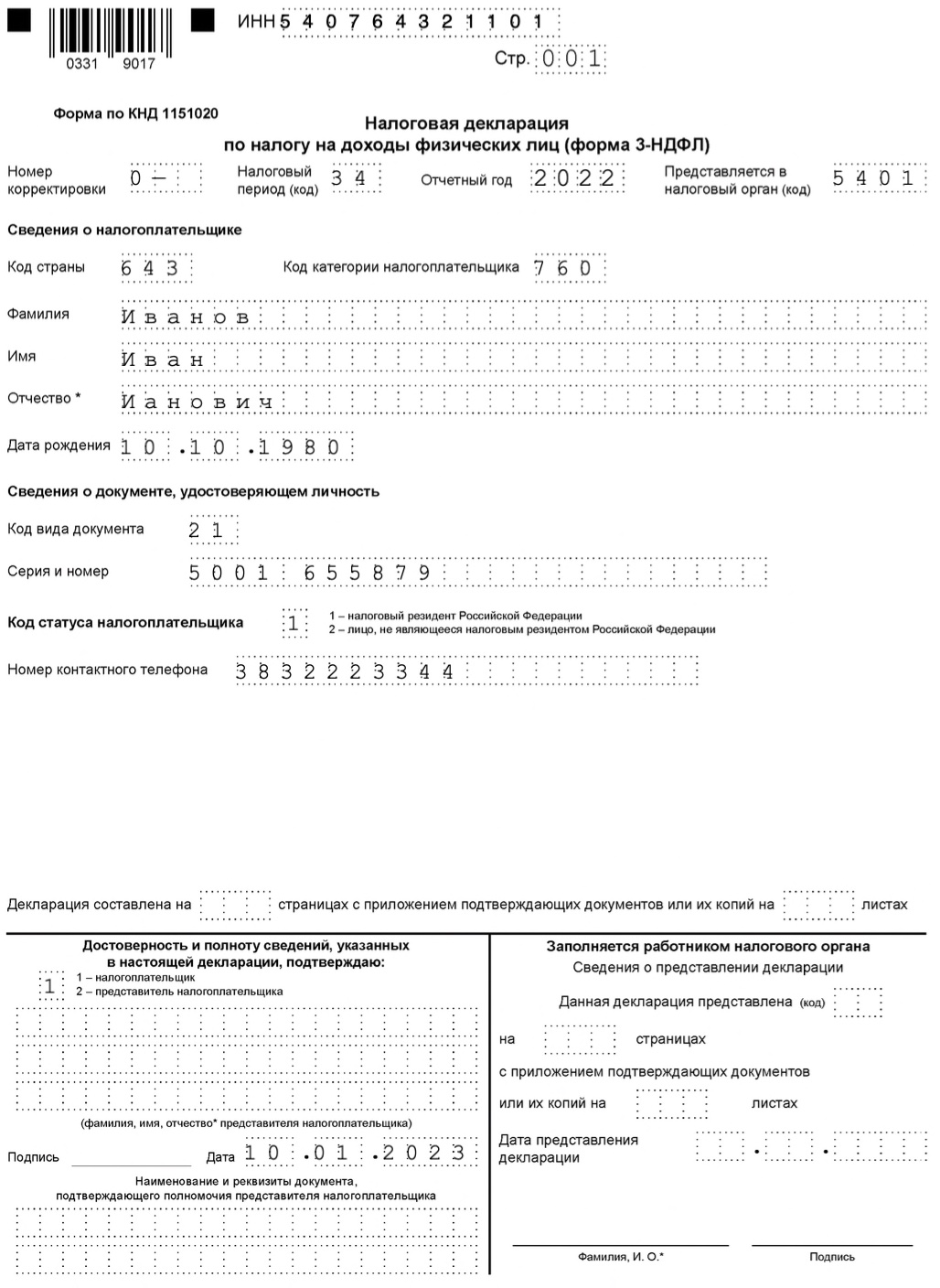

Титульный лист, как и в любом официальном документе, содержит справочную информацию о налогоплательщике, инспекции, куда представляется декларация, и налоговом периоде.

В разделе 1 отражается самая главная информация — сумма налога, подлежащая перечислению в бюджет. Раздел заполняется в последнюю очередь, после внесения исходных данных в последующие разделы и приложения декларации. Показатели по всем видам сделок, заключенных в отчетном периоде, в разделе 1 суммируются.

В раздел 2 необходимо внести информацию из первичных документов. Для этого необходимо перенести из договоров суммы продажи и покупки автомобиля, если документы на приобретение транспортного средства имеются в наличии. Если таковых нет, то налогоплательщик вправе воспользоваться налоговым вычетом. На основании внесенных данных рассчитывается сумма налога.

Приложение 1 включает информацию по каждому из видов дохода. В рассматриваемом нами случае следует указать код 03. Декларирование данных по каждому проданному транспортному средству следует отражать в отдельном блоке.

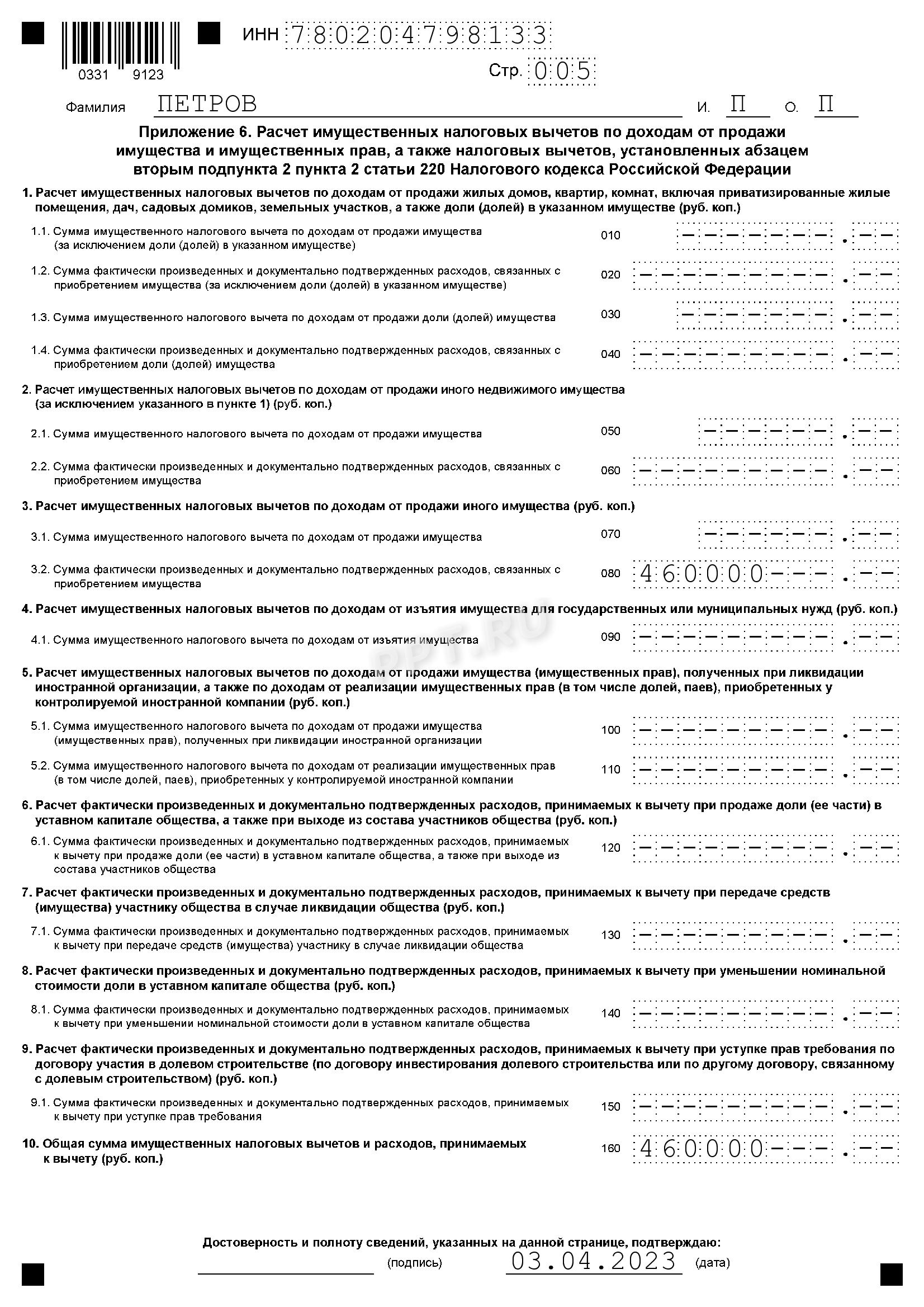

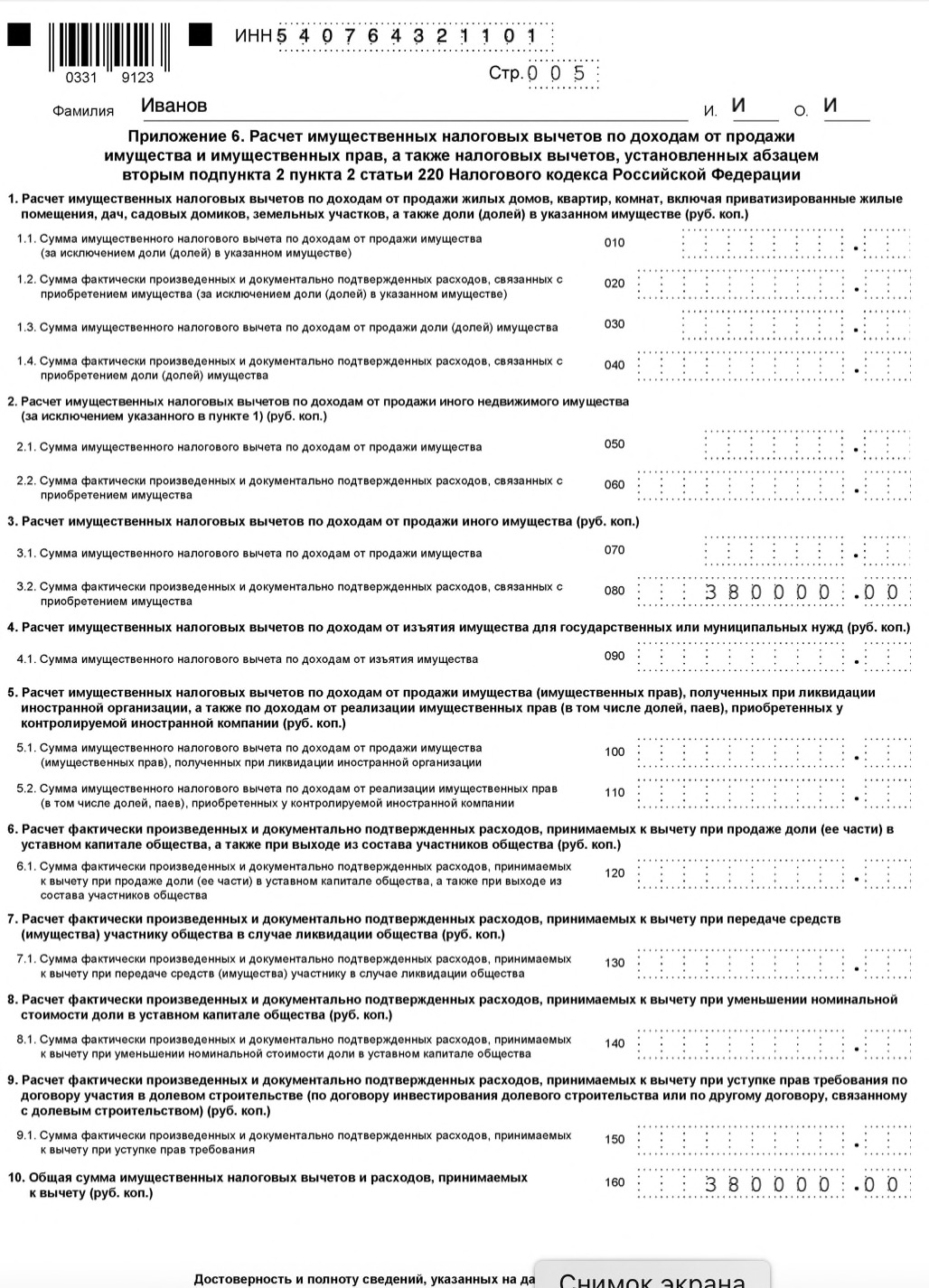

В приложении 6 налогоплательщик имеет возможность указать, каким видом вычета он намерен воспользоваться. Уменьшает ли он сумму дохода от продажи автомобиля на понесенные ранее расходы или принял решение воспользоваться налоговым вычетом.

В случае если в одном налоговом периоде было продано несколько автомобилей с разными видами имущественных вычетов, то необходимо подать 2 декларации:

- Если расходы на приобретение не подтверждены, то применяется вычет 250 000 руб. и сведения отражаются по строке 070 приложения 6.

- Если понесенные расходы подтверждены документально, то сумма вычета, равная сумме приобретения транспортного средства, отражается по строке 080 приложения 6.

На заметку! Граждане, не имеющие статуса «резидент РФ», не могут применять налоговые вычеты и, следовательно, не заполняют приложение 6 декларации 3-НДФЛ.

В обязательном порядке вверху каждого листа декларации должна быть указана фамилия и инициалы налогоплательщика, а внизу подпись с расшифровкой. Декларацию следует дополнить копиями подтверждающих документов на приобретение отчуждаемого автомобиля.

Подводим итоги

Если налогоплательщик продал автомобиль в 2022 году, то до 30 апреля 2023 года обязан подать декларацию, в которой отчитается о полученном доходе. Налог на доход нужно заплатить до 15 июля 2023 года.

Декларация о продаже автомобиля — это отчет по форме 3-НДФЛ в ИФНС, который подает физическое лицо при реализации автомобиля. Представлять или нет, зависит от срока владения имуществом. Узнаем, как заполнить отчет за 2022 год и сроки его сдачи.

Автомобиль по нормам Налогового кодекса РФ — дорогостоящее имущество, при реализации которого у физлица возникает налогооблагаемый доход. ФНС России контролирует имущество и доходы граждан благодаря доступу к реестрам и системам других государственных органов, в том числе ГИБДД, которая регистрирует собственников транспорта. Возникает закономерный вопрос: надо ли подавать декларацию при продаже автомобиля, если налоговики все равно получат такую информацию? Ответ на него есть в нормах Налогового кодекса: статья 228 НК РФ предписывает обязанность налогоплательщика, получившего налогооблагаемый доход, представить в налоговый орган по месту своего учета налоговую декларацию при продаже автомобиля 3-НДФЛ.

В каком случае надо подавать декларацию

Отчитывайтесь в ИФНС по форме 3-НДФЛ не всегда. Когда человек задумывается, что делать в ситуации, когда продал машину, нужно ли заполнять декларацию, ему необходимо вспомнить, сколько лет он являлся собственником авто. В статье 217 НК РФ указано, что имущество, которое находится в собственности человека свыше трех лет, освобождено от обложения подоходным налогом. По этой норме декларация при продаже автомобиля более 3 лет в собственности физлица не подается.

Читайте подробнее: правила оформления декларации 3-НДФЛ

Когда отчитываться о продаже автомобиля

Представить в налоговый орган по месту жительства декларацию 3-НДФЛ в связи с реализацией машины необходимо не позднее 30 апреля года, следующего за годом, в котором продана машина. Если эта дата приходится на выходной день, то срок переносится на первый рабочий день. За 2022 г. необходимо отчитаться до 2 мая 2023 г. Срок подачи единый для ИП и физлиц. Постановлением Правительства РФ № 1874 от 20.10.2022 продлили срок сдачи для мобилизованных: они вправе представить 3-НДФЛ не позднее 25-го числа 3-го месяца, следующего за месяцем окончания службы.

Если декларация в налоговую при продаже автомобиля содержит сумму налога к уплате, то уплатить его необходимо в срок до 15 июля года, следующего за годом получения дохода.

Сроки уплаты налога продлевают на период прохождения военной службы и до 28-го числа третьего месяца, следующего за месяцем окончания службы. После возвращения со службы мобилизованный вправе уплатить сумму налога равными частями (постановление Правительства РФ № 1874 от 20.10.2022, Письмо ФНС России № БС-4-21/14257@ от 24.10.2022).

С 2023 г. в стране действует институт Единого налогового счета. Все платежи перечисляются по едиными реквизитам. Информацию о начислениях вы увидите в личном кабинете налогоплательщика. На текущий момент в разделе ЕНС текущие данные недоступны в связи с обработкой уведомлений и платежей.

Подробнее: обязателен ли ЕНС для физических лиц

Как заполнить форму 3-НДФЛ

Бланк формы и порядок заполнения утверждены Приказом ФНС от 15.10.2021 № ЕД-7-11/903 в редакции Приказа ФНС России № ЕД-7-11/880@ от 29.09.2022. На вопрос, нужно ли подавать декларацию при продаже автомобиля менее 3 лет в собственности в 2023 году, ответим: да. В налоговый орган не представляются отчеты только в случае, если срок владения имуществом превышает трехлетний период.

Онлайн заполнение декларации при продаже автомобиля менее 3 лет в 2023 году доступно на сайте ФНС с помощью специального сервиса в личном кабинете налогоплательщика. В случае продажи авто потребуется заполнить несколько листов отчета:

- Титульный лист — в нем указывают все данные налогоплательщика.

- Раздел 1 — в нем указывают сумму налога, подлежащую уплате или возврату.

- Приложение к разделу 1 для заявления о распоряжении путем возврата денежных средств, формирующих положительное сальдо ЕНС (не всегда и не для всех).

- Раздел 2 — в нем осуществляют расчет налоговой базы и суммы налога.

- Приложение 1 для указания суммы полученного дохода в РФ.

- Приложение 6 для расчета суммы вычетов и расходов, уменьшающих налог.

Когда подается декларация по продаже автомобиля менее 3 лет в собственности, никаких других листов заполнять налогоплательщику не нужно. Они предназначены для других ситуаций.

Вот пошаговая инструкция для декларации при продаже автомобиля в 2023 г.

Шаг 1. Заполняем титульный лист

Указываем:

- ИНН налогоплательщика.

- Номер корректировки. В первый раз это «0—» , при внесении исправлений и подаче уточненного отчета проставляется порядковый номер корректировки.

- Налоговый период и календарный год. В поле периода указываем код «34», означающий годовую отчетность, а в поле год — 2022, за который отчитываемся.

- Код налогового органа постановки на учет, в который сдается отчет. Узнайте его на сайте ФНС.

- Код страны — гражданство налогоплательщика по международному классификатору, утвержденному постановлением Госстандарта России № 529-ст от 14.12.2001. Для граждан России это код «643».

- Код категории налогоплательщика. Указываем «760», а в поле код статуса налогоплательщика — «1» как признак резидента РФ.

- Персональные данные налогоплательщика — ФИО полностью, дата рождения, паспортные данные (код документа «21»), номер контактного телефона.

Обратите внимание, что при заполнении бланка во всех полях, для которых нет данных, ставят прочерк, пустых полей быть не должно. Заполненный лист необходимо заверить подписью и поставить дату его направления в ИФНС. Указываем число листов в отчете и количество приложенных к нему документов. Вот образец 3-НДФЛ при продаже машины для физических лиц (заполненный титульный лист):

Шаг 2. Вносим данные в раздел 1

В шапке раздела 1 указываем фамилию и инициалы налогоплательщика и номер страницы. Остальная информация требует определенных знаний. В разделе 1 необходимо указать:

- правильный код КБК для учета НДФЛ программой ФНС;

- код по ОКТМО муниципального образования по месту жительства (месту учета) налогоплательщика, в бюджет которого перечисляется НДФЛ;

- сумму налога к уплате или к возврату.

КБК и ОКТМО уточняйте на сайте ФНС или у консультанта. Если операция с налогооблагаемым доходом была одна, то заполните только одну часть раздела 1. В пустых полях проставляйте прочерки. В конце ставим дату и заверяем информацию подписью. Выглядит раздел 1 так:

Шаг 3. Заносим сведения в раздел 2

Для заполнения этого листа декларации тоже требуются определенные навыки и знания:

- ставим код дохода (стр. 001) — от продажи автомобиля это код «18», подробнее в приложении № 3 к Приказу ФНС № ЕД-7-11/903@. В таблице указан вид дохода и ставка налога, если доходы получены по разным кодам дохода, то заполняется несколько разделов 2;

- указываем сумму дохода (стр. 010 и 030) — сумму, полученную от продажи;

- указываем сумму вычета (стр. 040) — в п. 6.7 порядка заполнения подробно уточнено, как ее вычислить;

- определяем налогооблагаемую базу (стр. 060) — от дохода отнимаем вычет;

- в строках 070 и 150 укажите сумму НДФЛ к уплате.

В конце ставятся подпись и дата. Вот пример заполнения 3-НДФЛ при продаже автомобиля менее 3 лет в 2023 году в части раздела 2:

Шаг 4. Оформляем приложения к разделу 2

При заполнении приложений к декларации не указывают доходы, полученные по месту работы, или те, с которых налоговым агентом уже удержан и уплачен налог. Включаются только доходы, с которых НДФЛ платит сам человек. Исключение есть: если одновременно заявляется доход от продажи имущества и вычет, например, имущественный, то заполняется один отчет по двум ситуациям. В приложении 1 отражается источник дохода — то физическое лицо или организация, которому вы продали автомобиль. Обязательны к отражению реквизиты: ИНН для физлица, ИНН/КПП для юрлица. В стр. 070 указываем, за сколько продано имущество. Поле 020 заполняется только при указании кода дохода 25. Вот образец 3-НДФЛ при продаже машины менее 3 лет в 2023 г. на примере заполнения приложения 1:

В приложении 6 отражаются вычеты. При наличии документально подтвержденных расходов — например, договора купли-продажи машины, по которому она приобреталась в собственность, — заполняется стр. 080. Если применяете имущественный вычет — стр. 070, максимальная сумма 250 000 рублей. Общую сумму вычетов отразите в стр. 160 приложения 6. Вот образец заполнения 3-НДФЛ при продаже автомобиля менее 3 лет в 2023 году на примере приложения 6:

Какие документы приложить

Вот какие документы нужны для подачи декларации с продажи авто в налоговую в 2023 году:

- договор купли-продажи автомобиля;

- документы, подтверждающие расходы;

- документы на покупку новой машины (если она куплена в тот же календарный отчетный период);

- документы на покупку проданного автомобиля.

Они необходимы для проверки правильности указанной информации.

Подробнее: какие документы прикладывают к декларации 3-НДФЛ

Как подать декларацию о продаже автомобиля

Налоговую декларацию 3-НДФЛ сдают в налоговую инспекцию по месту жительства. Экстерриториальный принцип в этом случае не работает. Отчет направляют налоговикам несколькими способами:

- лично в ИФНС;

- через представителя в ИФНС;

- лично или через представителя в МФЦ;

- по почте заказным письмом с описью вложения;

- в электронной форме на сайте ФНС в личном кабинете налогоплательщика или через Единый портал госуслуг.

Важно учесть нюансы при направлении отчетности:

- Когда следует подавать декларацию о продаже автомобиля через представителя, в отчете указывают полные данные гражданина, а он обязан представить документ, подтверждающий полномочия (доверенность).

- На бумаге 3-НДФЛ составляют в двух экземплярах, на одном из которых налоговики поставят отметку о приеме, и он останется у налогоплательщика.

- По почте декларацию разрешается отправить не позднее 24 часов последнего дня срока ее представления (п. 8 ст. 6.1 НК РФ).

Может пригодиться: чем грозит несдача декларации 3-НДФЛ

Вам в помощь образцы, бланки для скачивания

Если в 2022 году гражданин продал автомобиль, то в 2023 он должен заполнить налоговую декларацию по форме 3-НДФЛ, чтобы показать ФНС размер полученного дохода и налога к уплате или факт отсутствия налоговой обязанности.

Ниже представлена инструкция, которая поможет заполнить отчет по проданной машине, новый актуальный бланк и образец заполнения 3-НДФЛ можно скачать ниже.

Содержание

- Когда нужно заполнять декларацию при продаже автомобиля

- Новая форма 3-НДФЛ в 2023 году

- Сроки и порядок подачи за 2022 год

- Инструкцию по заполнению 3-НДФЛ при продаже машины, которой владели менее 3 лет

- Титульный лист

- Раздел 1

- Раздел 2

- Приложение 1

- Приложение 6

- Скачать бланк и образец

Когда нужно заполнять декларацию при продаже автомобиля

Если в 2022 году продана машина, которой человек владел менее 3 лет, то он обязан заполнить и подать декларацию 3-НДФЛ в налоговый орган независимого от того, какой размер дохода получен и нужно ли платить НДФЛ.

Фактом подачи отчета физическое лицо заявляет о том, что реализован автомобиль за определенную сумму денег, и данное лицо транспортным средством больше не владеет.

Если автомобиль был в собственности 3 и более лет, то заполнять и подавать 3-НДФЛ не нужно.

Доход, полученный от продажи имущества, облагается налогом по ставке 13%. То есть продавец автомобиль должен рассчитать 13% от цены продажи и заплатить государству, однако Налоговый кодекс предусматривает для физических лиц льготы в виде налогового вычета, на который можно уменьшить полученный доход при расчете НДФЛ к уплате.

Для транспортного средства размер вычета может составлять:

- размер расходов на приобретение данного автомобиля (если сохранился договор купли-продажи машины, на основании которого продавец покупал авто);

- 250 000 руб. — если не сохранились документы о приобретении автомобиля, либо цена покупки была ниже 250 тыс. руб.

НДФЛ при продаже машины = 13% × (Цена продажи — Налоговый вычет).

Если в 2022 году автомобиль продан по стоимости ниже или равной налоговому вычету, то налог платить не придется, но декларацию 3-НДФЛ все равно нужно заполнить в 2023 году и подать в ФНС.

Пример:

Авто продан в ноябре 2022 года за 670 000 руб., приобретался он в января 2020 года за 550 000 руб.

Так как автомобиль был в собственности менее 3 лет, значит, надо заполнить 3-НДФЛ и рассчитать налог.

НДФЛ = 13% × (670 000 — 550 000) = 15 600.

» Подать 3-НДФЛ нужно до 2 мая 2023 года включительно.

» Заплатить налог нужно до 17 июля 2023 года.

Новая форма 3-НДФЛ в 2023 году

С 1 января 2023 года нужно заполнять новый бланк декларации 3-НДФЛ, утвержденный Приказом ФНС России №ЕД-7-11/880@ от 22.09.2022.

Изменились штрих-коды всех страниц, поменялось содержание некоторых полей, добавлены, удалены отдельные строки. Обо всех изменениях в новой форме 3-НДФЛ читайте в этой статье.

Если декларация будет подана на старом бланке, то ФНС ее не примет и придется все переделывать.

Скачать новый бланк 3-НДФЛ для заполнения и подачи в 2023 году.

Сроки и порядок подачи за 2022 год

Декларация подается в отделение ФНС по месту жительства физического лица — продавца имущества.

К заполненной декларации нужно приложить договор купли-продажи автомобиля, подтверждающий размер полученного дохода. Если в качестве вычета берется размер расходов на покупку машины, то также нужно приложить документы, подтверждающие эти расходы.

Если 3-НДФЛ подается в электронном виде, то прикладываются сканы указанных документов.

Формат подачи:

- бумажный — заполнить можно вручную новый актуальный бланк, можно оформить на компьютере и распечатать, после чего лично принести в отделение ФНС;

- электронный — заполнить в программе Декларация 2022, которую можно скачать на официальном сайте налоговой, либо в личном кабинете налогоплательщика — пример заполнения 3-НДФЛ при продаже машины в личном кабинете на сайте ФНС.

Срок подачи декларации 3-НДФЛ при продаже машины в 2022 году — до 30 апреля 2023 года. Так как эта дата выпадает на воскресенье, то последний день сдачи отчета переносится на последующий рабочий день, в 2023 году это вторник 2 мая.

Срок уплаты налога — до 15 июля 2023 года. Так как эта дата выпадает на субботу в 2023 году, то последний день перечисления НДФЛ переносится на 17 июля.

Если в связи с применением вычета платить налог не нужно, то достаточно только сдать 3-НДФЛ.

Нарушение сроков подачи декларации влечет за собой административную ответственность — 1000 руб. При этом подать 3-НДФЛ все равно придется.

Как заполнить 3-НДФЛ при продаже квартиры в 2022 году.

Инструкцию по заполнению 3-НДФЛ при продаже машины, которой владели менее 3 лет

Новый бланк декларации состоит из титульного листа и 15 страниц. При продаже автомобиля заполнить нужно только титульный лист, два первых раздела, приложение 1 и 6.

В Разделе 1 показывается итоговый размер налога к уплате либо его нулевое значение.

В Разделе 2 рассчитывается налоговая база и НДФЛ с полученного дохода от продажи имущества.

В Приложении 1 показывает размер дохода от сделки.

В Приложение 2 отражаются данные о выбранном налоговом вычете, уменьшающем налог к уплате.

Начать заполнение лучше с приложений, после чего провести расчет во втором разделе, зафиксировать итоговые данные в первом и закончить оформление титульным листом.

Официальная инструкция по заполнению 3-НДФЛ представлена в приложении к Приказу ФНС России N ЕД-7-11/903@ от 15.10.2021 с учетом изменений из Приложение 6 к Приказу ФНС России об утверждении новой формы декларации.

Ниже даны пояснения по оформлению 3-НДФЛ в 2023 году в случае продажи автомобиля в 2022 году, которым владели менее 3 лет. Также приведен заполненный образец декларации, который можно бесплатно скачать по ссылке в конце статьи.

На каждом листе должен стоять номер страница от 001 и далее.

На каждом листе, кроме титульного, вверху заполняется ИНН, фамилия и инициалы лица, подающего декларацию.

Титульный лист

Как заполнить титульный лист в 3-НДФЛ:

| ИНН | Идентификационный номер налогоплательщика — физического лица, продавшего автомобиль |

| № страницы | Для тительного листа 001. |

| № корректировки | 0 — при первичной подаче 3-НДФЛ.При внесении изменений в бланк и повторной подаче. |

| Период | 34 – означает подачу отчета за календарный год. |

| Год | 2022 – год, за который отчитывается человек. |

| Код ФНС | Номер отделения ФНС, куда сдается декларация 3-НДФЛ – по адресу проживания продавца автомобиля. |

| Реквизиты покупателя недвижимости | Код страны — россияне указывают 643.Категория налогоплательщика – 760.

ФИО – полностью. Дата рождения в формате ДД.ММ.ГГГГ. |

| Реквизиты паспорта или иного удостоверяющего документа | Для паспорта код – 21.Далее заполняется его серия и номер.

Для других документов коды можно посмотреть в официальном Порядке заполнения 3-НДФЛ. |

| Статус налогоплательщика | Резиденты РФ указывают код 1. |

| Телефон | Телефон для связи, по которому можно связаться при наличии вопросов. |

| Достоверность | Код 1 – если 3-НДФЛ заполняет лицо, оплатившее квартиру.Код 2 – если декларацию заполняет его представитель.

Ниже пишется ФИО представителя и реквизиты доверенности. |

Пример заполнения титульного листа:

Раздел 1

Заполнить нужно только три поля в первом разделе:

|

020 |

КБК 18210102030011000110. |

|

030 |

ОКТМО для своего адреса – можно посмотреть на сайте ФНС. |

|

040 |

НДФЛ, который нужно заплатить в связи с продажей.

Если платить налог не надо, то ставится 0. |

Пример заполнения первого раздела 3-НДФЛ при продаже автомобиля за 2022 год:

Раздел 2

Основной раздел, где проводится расчет налога к уплате в связи с проведенной сделкой и полученным доходом. Заполняется страница на основании заполненных приложений 1 и 6. Из первого берется сумма дохода, из шестого — размер вычета.

Как заполнить второй раздел формы 3-НДФЛ:

|

001 |

Код дохода для продажи имущества – 18. |

|

010 |

Доход от продажи – согласно строке 070 Приложения 1. |

|

030 |

Еще раз повторяется доход из строки 010. |

|

040 |

Поле заполняется, если выбран вычет 250 000 – указывается сумма вычета. |

|

050 |

Поле заполняется, если выбран вычет в виде расходов на приобретение – указывается сумма из поля 160 Приложения 6. |

|

060 |

Налоговая база = Строка 030 – Строка 040/050. |

|

070 |

Налог к уплате = Строка 060 * 13%. |

|

150 |

Размер налога к уплате из строки 070 Раздела 2. |

Образец заполнения второго раздела формы 3-НДФЛ при продаже транспортного средства:

Приложение 1

На этом листе декларации приводятся данные о сумме полученного дохода от сделки.

Как заполнить первое приложение формы 3-НДФЛ

|

010 |

Код дохода – ставится код 18 (берется из Приложения 3 к Порядку заполнения) |

|

020 |

Налоговая ставка – 13% (можно посмотреть ставку для соответствующего кода дохода в Приложении 3 к Порядку заполнения) |

|

060 |

ФИО покупателя автомобиля (из договора купли-продажи). Если машину купило юридическое лицо – то нужно указать название организации, ИНН, КПП, ОКТМО. |

|

070 |

Цена продажи машины из договора купли-продажи. |

Пример заполнения первого приложения формы 3-НДФЛ при реализации авто в 2022 году:

Приложение 6

На этом листе декларации нужно обратить внимание только на три поля — 070, 080 и 160. Остальные поля заполняются для других видов вычета.

|

070 |

Поле заполняется, если в качестве вычета берется фиксированная сумма 250 тыс. |

|

080 |

Поле заполняется, если в качестве вычета принимается сумма расходов на приобретение автомобиля. Обязательно должны быть в наличии подтверждающие документы, например, договор купли-продажи, где указана цена покупки данной машины.

В поле вносится сумма расходов на приобретение проданного транспортного средства |

|

160 |

Повторяется сумма вычета – либо из поля 070, либо из поля 080. |

Образец заполнения шестого приложения декларации при продаже машины:

Скачать бланк и образец

Скачать новый бланк формы 3-НДФЛ 2023.

Скачать образец заполнения 3-НДФЛ при продаже автомобиля за 2022 год.