ТС в лизинге, планируем сменить гос. знак. Каким образом отразить смену гос. знака в программе? Изменится ли при этом расчет транспортного налога?

При смене в 1С регистрационного знака автомобиля надо внести запись в регистр сведений Регистрация транспортных средств (Главное — Налоги и отчеты — Транспортный налог) датой замены регистрационного знака.

Замена государственного регистрационного знака автомобиля на расчет транспортного налога не влияет: новая запись в 1С нужна только для правильного заполнения справки-расчета и заявления на предоставление льготы по транспортному налогу.

См. также:

- Порядок расчета транспортного налога

- Как зарегистрировать авто для расчета налога

- [21.01.2021 запись] Расчет транспортного и земельного налогов за 2020 в 1С

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней

бесплатно

- Опубликовано 13.08.2020 22:23

- Автор: Administrator

- Просмотров: 44202

Уж сколько материалов по учету автотранспортных средств мы выпустили за последнее время – не сосчитать! Про штрафы из ГИБДД писали, полисы ОСАГО и КАСКО рассматривали, и про такие расходы на служебный автомобиль как оплата парковки и аптечки не забыли вам рассказать. Конечно, не можем не упомянуть наши мастер-классы «Учет ГСМ и запчастей в 1С: Бухгалтерии», «Лизинг.Учет у лизингополучателя». Казалось бы, обо всём поговорили! А нет, «главного виновника торжества», как говорится, не рассмотрели, а именно: приобретение и регистрацию самих автотранспортных средств в 1С: Бухгалтерии ред. 3.0. Спешим скорее исправиться.

Итак, начнем с теоретической части. Договор купли-продажи автомобиля обычно заключается в простой письменной форме в трех экземплярах: для продавца, покупателя и органов ГИБДД. Нотариально оформлять такую сделку не требуется, об этом гласят ст. 158, 160, 161, 163 ГК РФ.

Помимо договора в обязательном порядке оформляется акт приёма-передачи. Этот документ является подтверждением факта передачи автомобиля от продавца к покупателю.

Следующим шагом нового владельца к оформлению автомобиля является поход в отделение ГИБДД в течение 10 суток после приобретения. Там необходимо заполнить специальное заявление для постановки транспортного средства на государственный учет согласно пп. 1 п. 3 ст. 8 ФЗ от 03.08.2018 г. № 283-ФЗ и оплатить обязательную госпошлину, размеры которой установлены пп. 36, 38 п. 1 ст. 333.33 НК РФ.

От того какие цели вы преследуете при приобретении автомобиля зависит его отражение в программе.

Если автомобиль куплен для перепродажи, то такое имущество необходимо принимать как товар на счет 41.

Если же в отношении него будут одновременно выполняться нижеперечисленные условия п.4 ПБУ 6/01, тогда автомобиль принимается к учету в качестве объекта основных средств:

• объект будет использоваться в производственной или управленческой деятельности, или сдаваться за плату во временное пользование;

• срок использования объекта превышает 12 месяцев;

• не предполагается дальнейшая продажа объекта;

• объект способен приносить экономические выгоды в будущем.

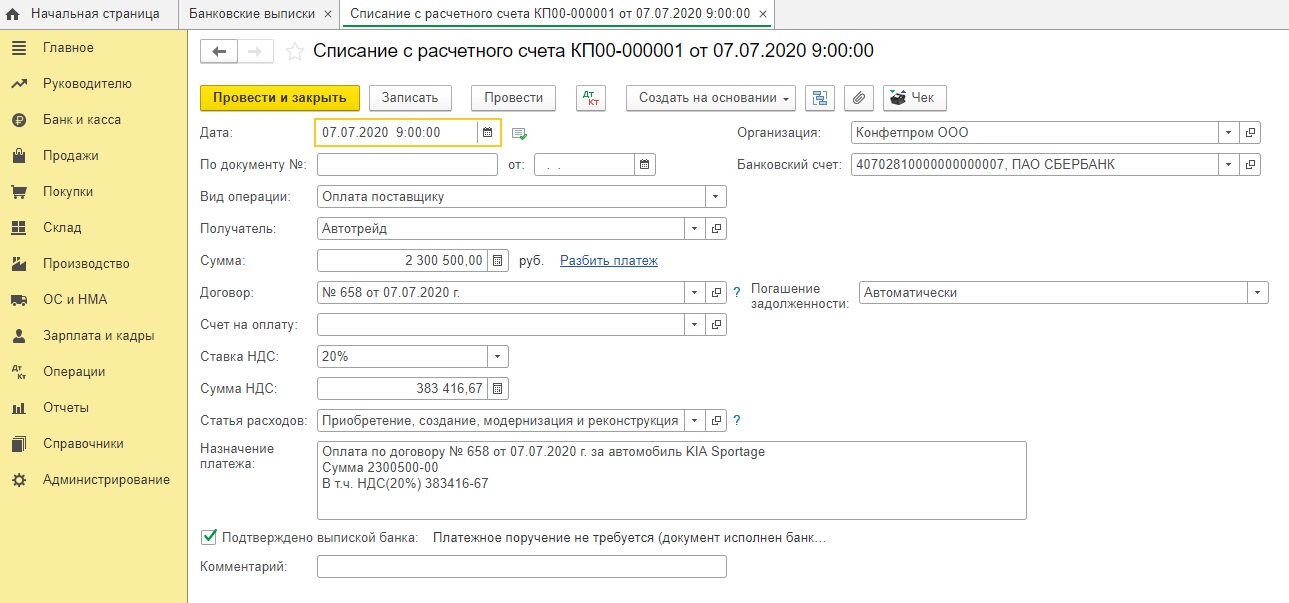

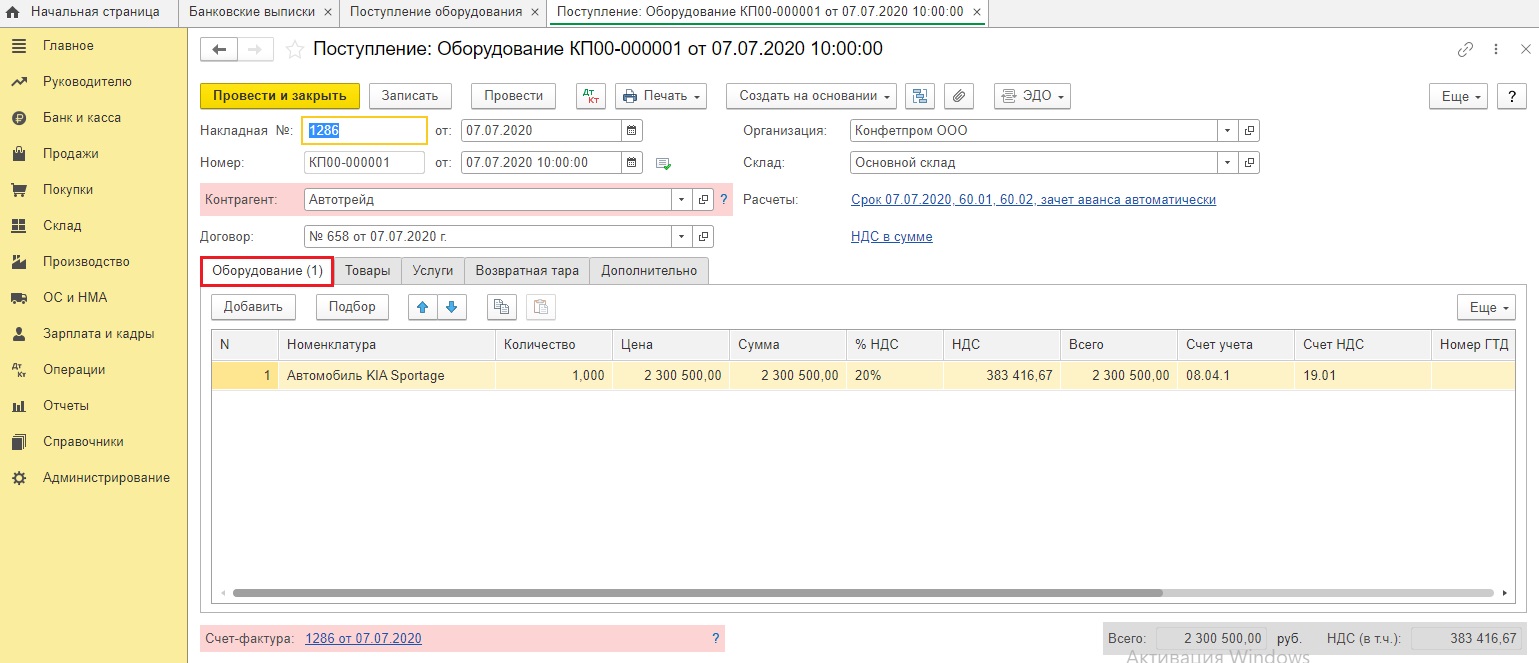

Рассмотрим условный пример: 07.07.2020 г. организация ООО «Конфетпром» приобретает автомобиль KIA Sportage 2020 года выпуска стоимостью 2 300 500,00 руб. (в т.ч. НДС 20% – 383 416,67 руб.) с мощностью двигателя 180 л.с. Автомобиль введен в эксплуатацию 09.07.2020 г. и 13.07.2020 г. зарегистрирован в ГИБДД г. Краснодара. Государственная пошлина за регистрацию автомобиля в размере 3 500,00 руб. уплачена 13.07.2020 г. и включена в расходы организации.

Шаг 1. Оплата поставщику.

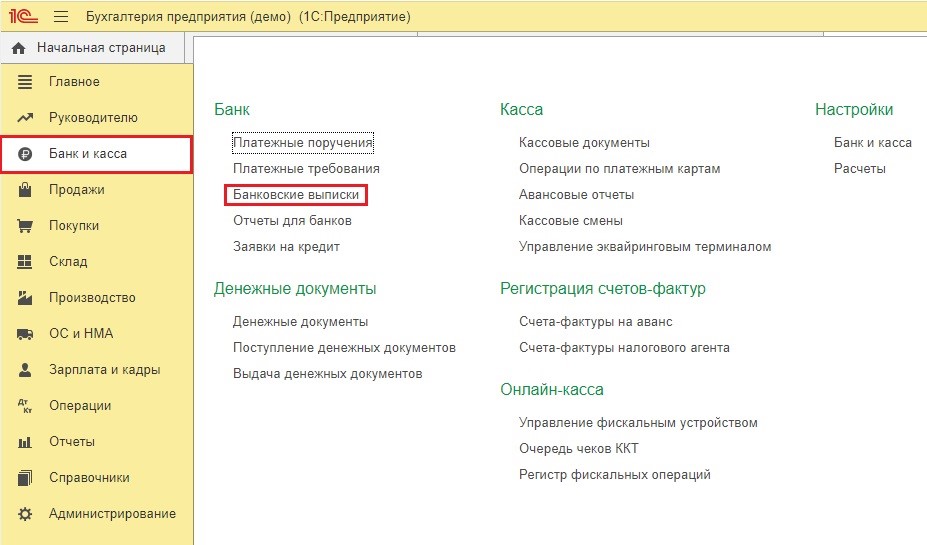

Произведем оплату поставщику за автомобиль с помощью программы Банк-Клиент. Далее в программе 1С: Бухгалтерия ред. 3.0 зайдем в раздел «Банк и касса» — «Банковские выписки» для отражения этих операций.

Введем документ списания с расчетного счета, укажем в нём все основные данные: получателя, сумму, номер и дату договора.

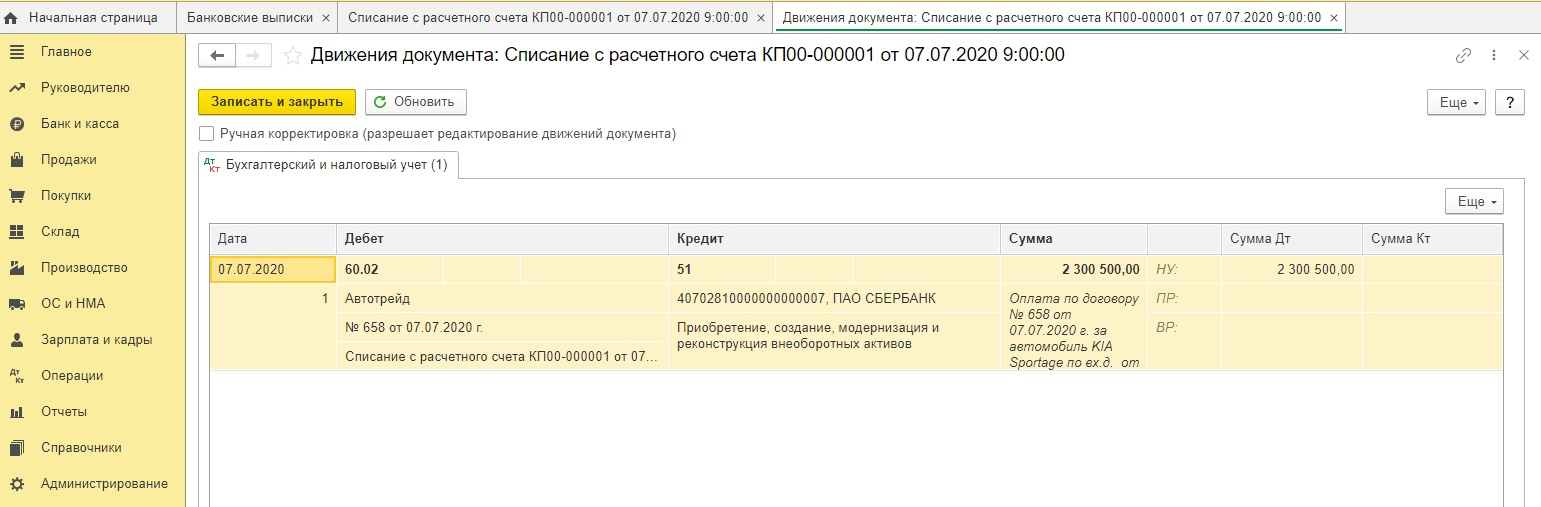

Нажмем кнопку «Провести». Программа сформирует нам следующие проводки: Дт 60.02 Кт 51.

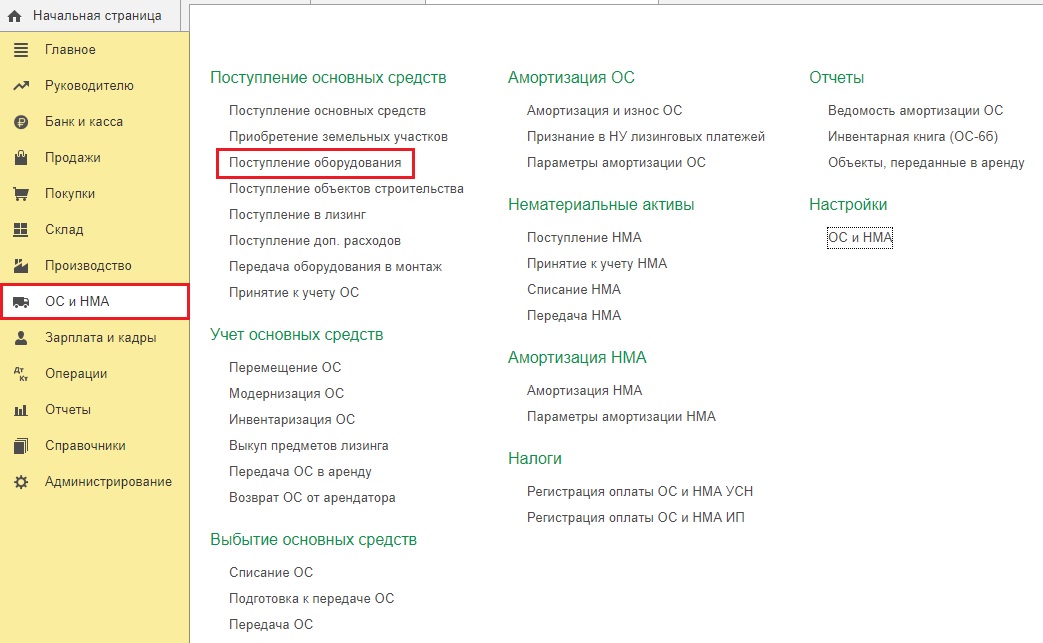

Шаг 2. Отражение факта приобретения автомобиля.

Далее примем автомобиль на учет в качестве основного средства. Для этого зайдем в раздел «ОС и НМА» и создадим новый документ «Поступление оборудования».

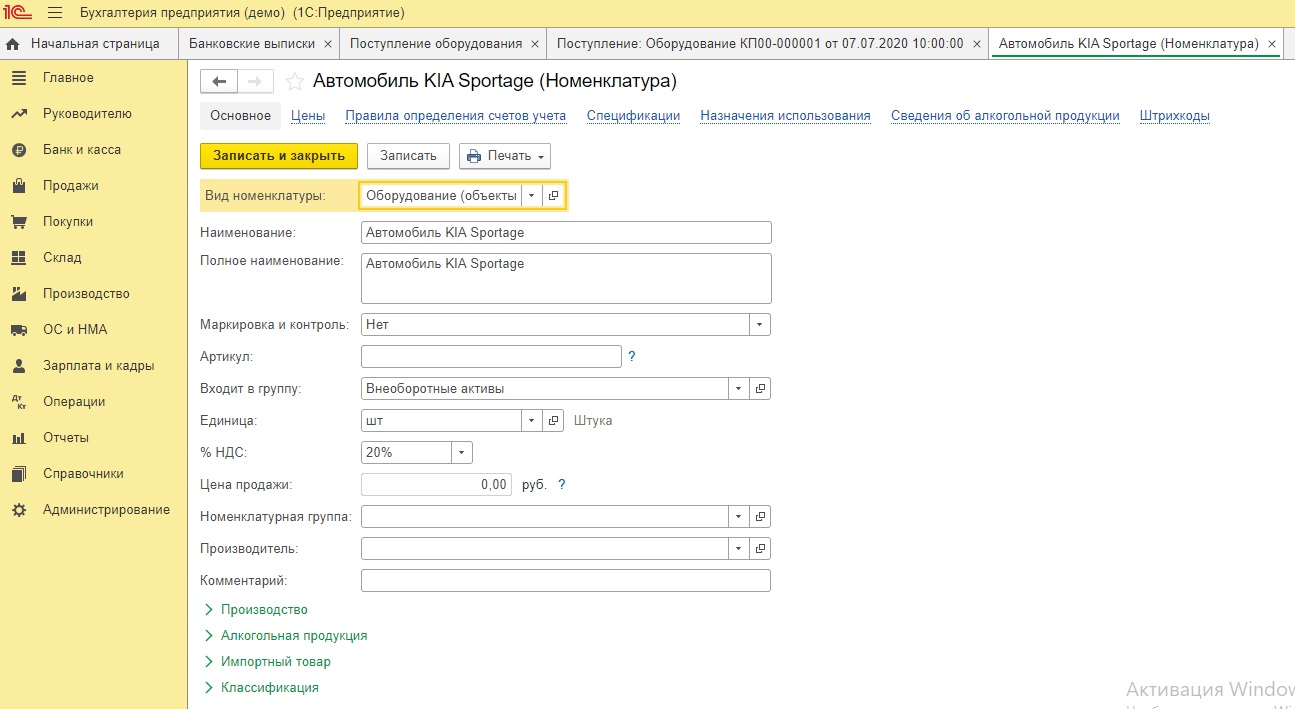

Позицию номенклатуры на вкладке «Оборудование» оформим согласно следующего рисунка. Вид номенклатуры должен быть обязательно «Оборудование (объекты основных средств)»

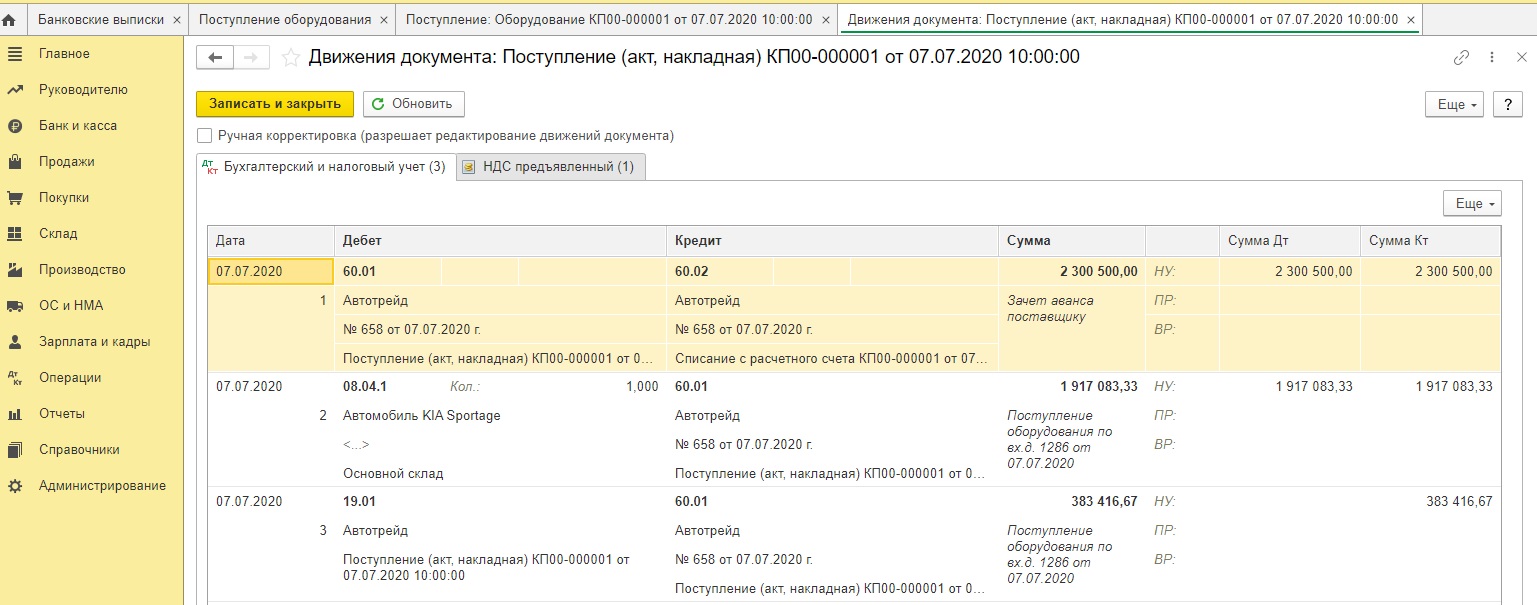

По кнопке «Провести» программа сформирует проводки зачета аванса Дт 60.01 Кт 60.02, отнесет автомобиль на счет 08.04.1 и выделит НДС, согласно Инструкции по применению плана счетов, на счет 19.01.

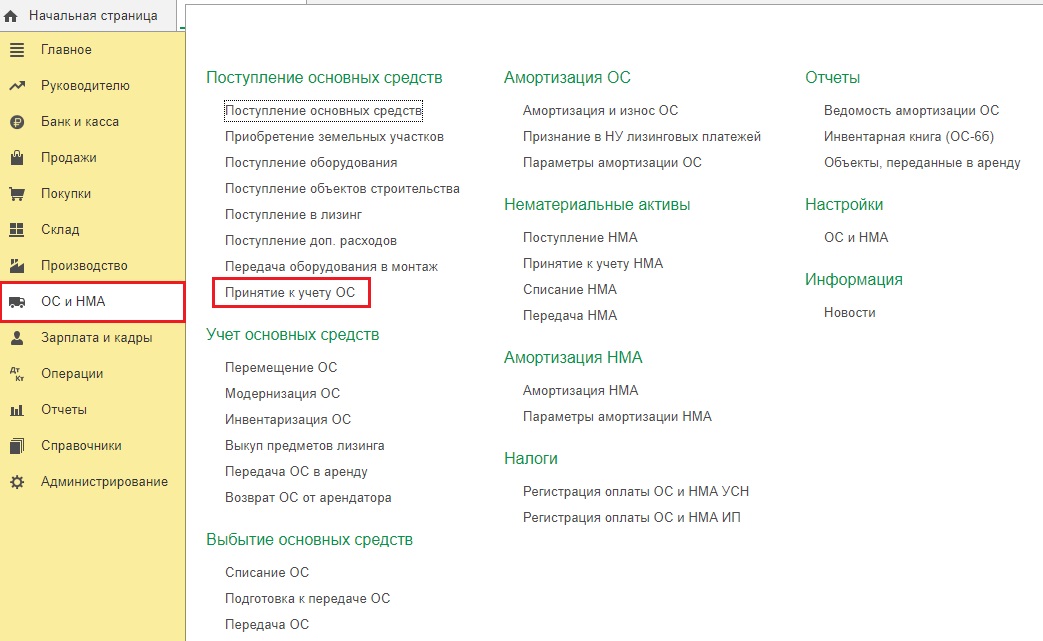

Далее примем основное средство к учету. Зайдем в раздел «ОС и НМА» — «Принятие к учету ОС».

Создадим новый документ по кнопке «Создать».

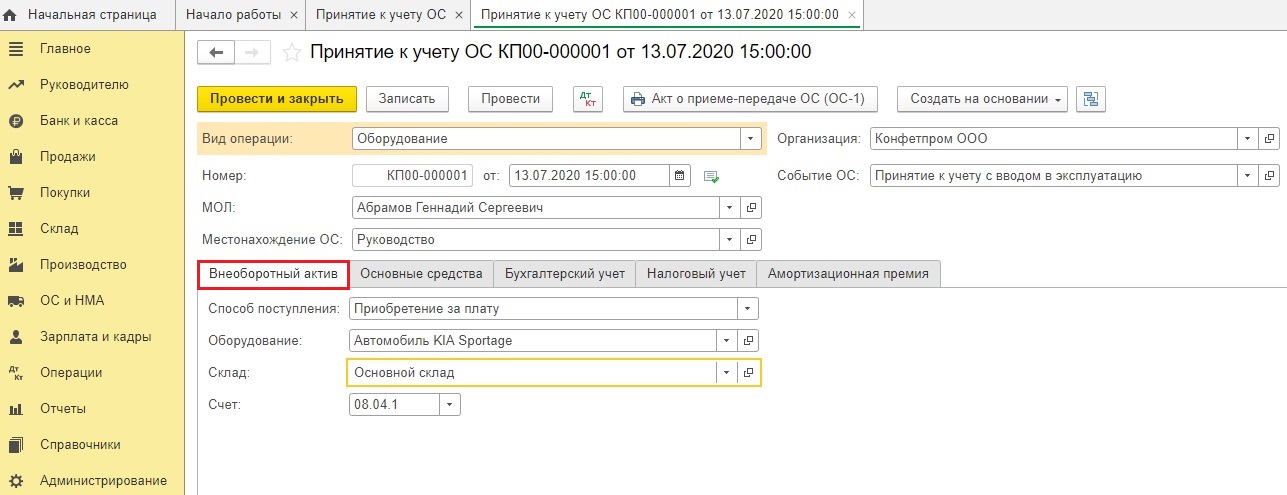

Вводим необходимые нам данные: Материально-ответственное лицо, местонахождение автомобиля.

На вкладке «Внеоборотный актив» обязательно указываем способ поступления ОС «Приобретение за плату».

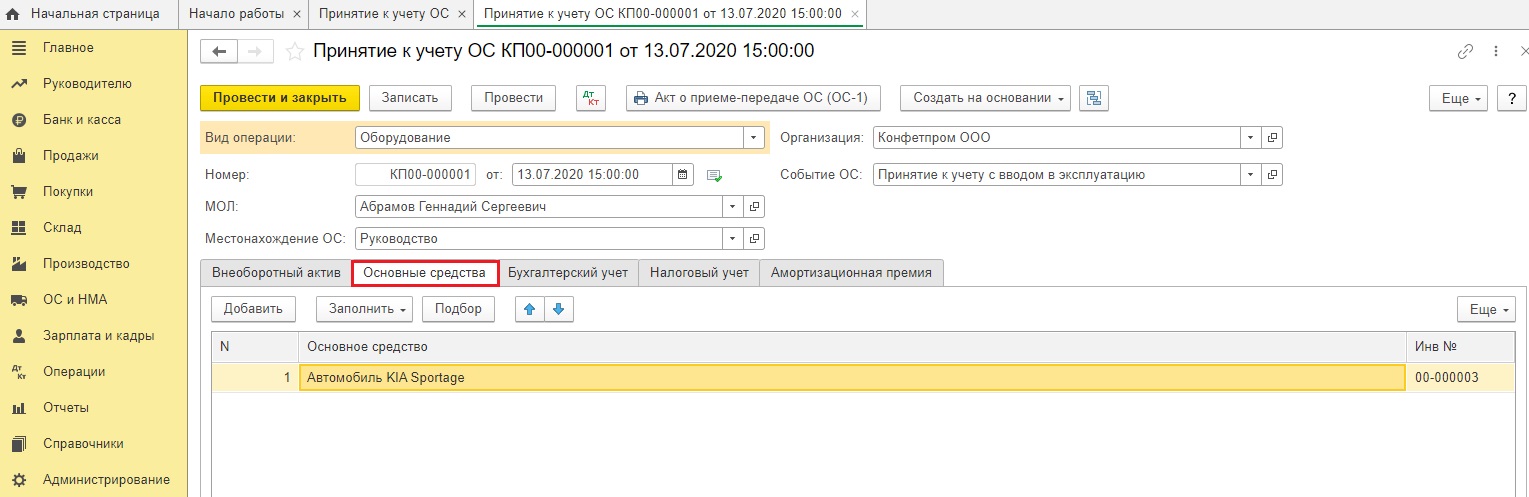

На вкладке «Основные средства» добавляем новый элемент по кнопке «Создать».

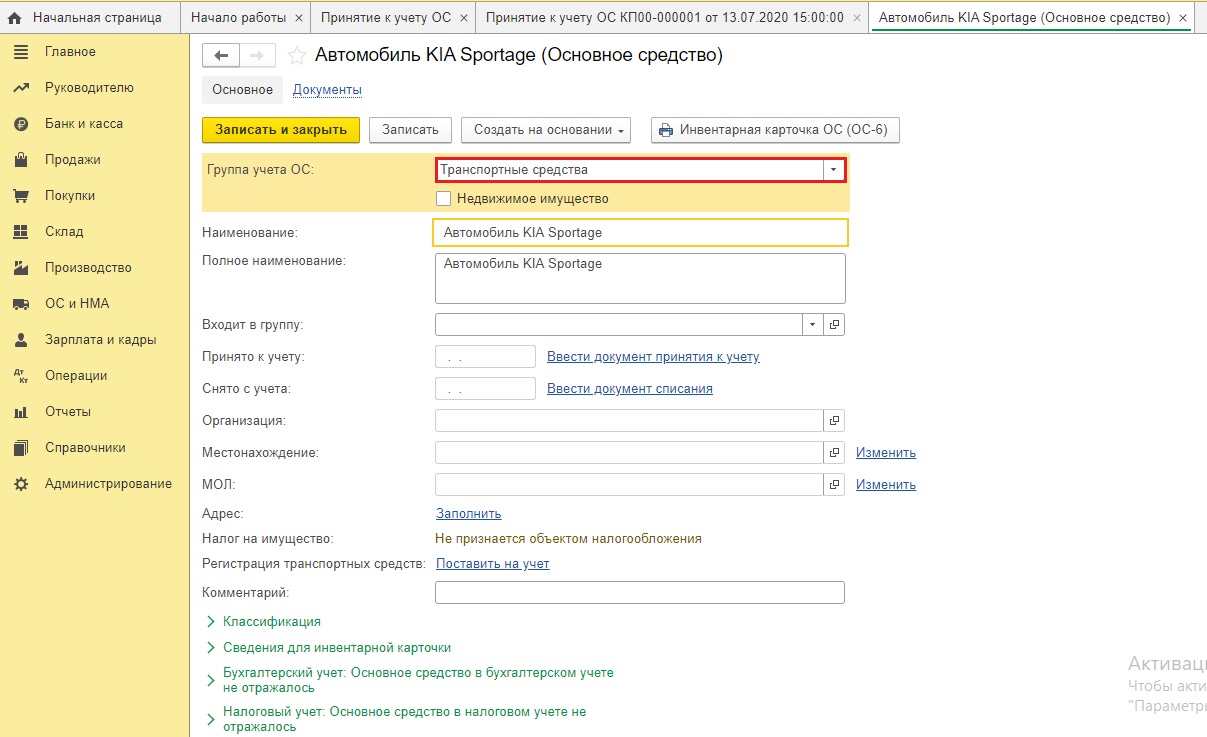

Обязательно указываем группу учета ОС «Транспортные средства».

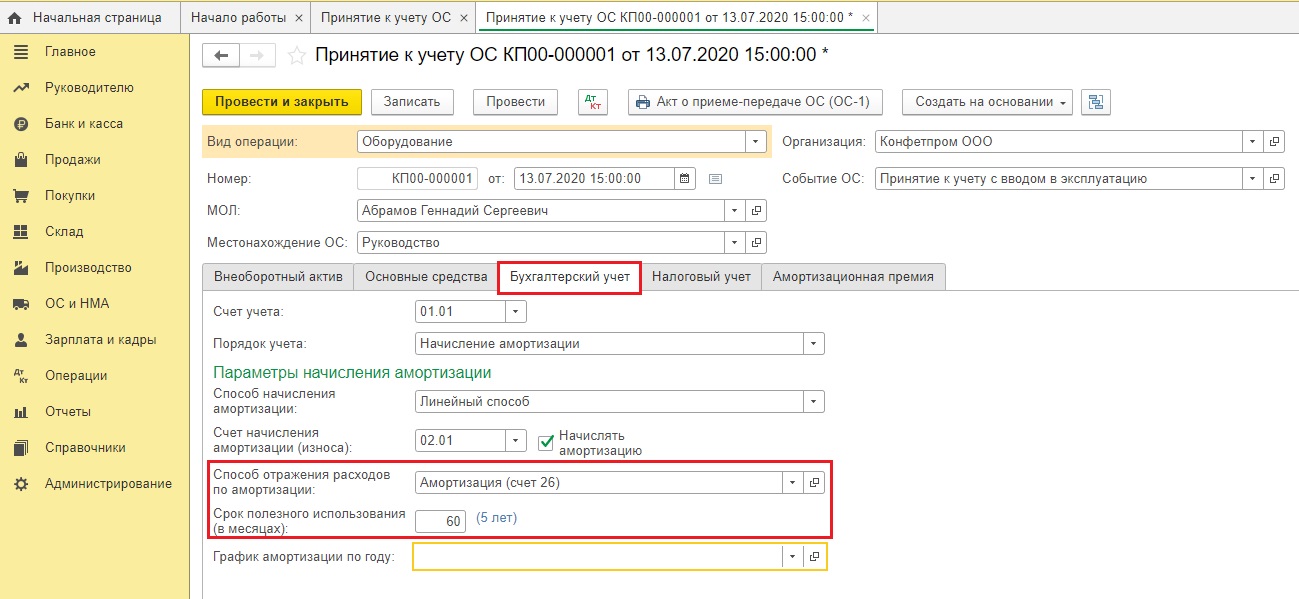

Далее заполняем вкладку «Бухгалтерский учет», выбираем способ начисления амортизации, срок полезного использования ОС.

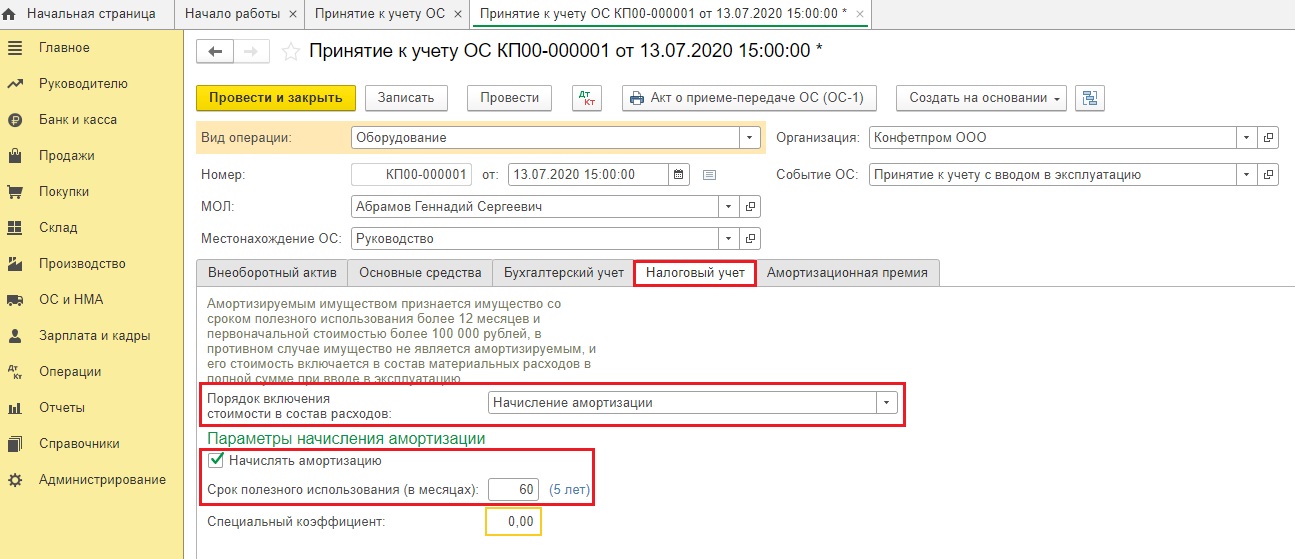

В налоговом учете срок полезного использования ОС устанавливается Классификацией основных средств, включаемых в амортизационные группы (Постановление Правительства от 01.01.2002 № 1, п. 1 ст. 258 НК РФ).

В бухгалтерском учете этот срок устанавливается организацией самостоятельно с учетом ожидаемого срока использования автомобиля, физического износа и иных факторов (п. 20 ПБУ 6/01). При этом в бухгалтерском учете срок может быть установлен аналогично сроку в налоговом учете.

Для максимального сближения бухгалтерского и налогового учета рекомендуем выбираем одинаковый способ начисления амортизации и срок полезного использования на вкладке «Налоговый учет».

Заполнение вкладки «Амортизационная премия» принимается вами самостоятельно. Почитать об этом можно в нашей статье «Амортизационная премия при приобретении основных средств в 1С: Бухгалтерии 8 ред. 3.0».

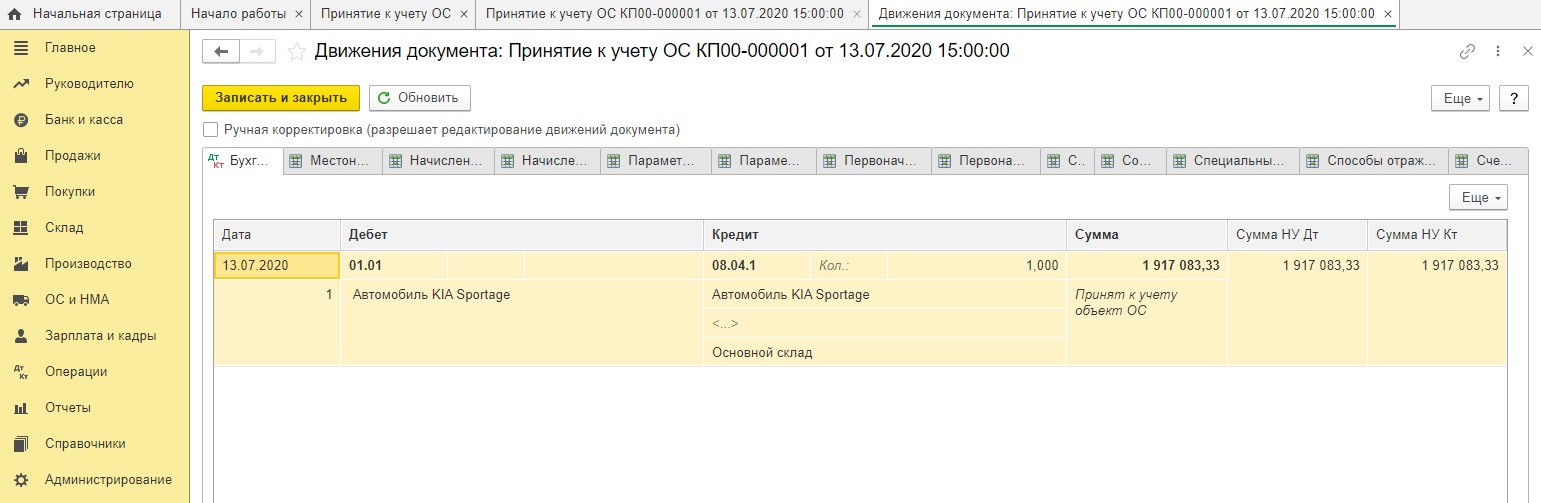

Посмотрим поводки, сформированные программой: Дт 01.01 Кт 08.04.1

Шаг 3. Отражение госпошлины.

Теперь необходимо отразить оплату и учет госпошлины.

Плата за регистрацию автомобиля в органах ГИБДД считается госпошлиной на основании пп. 29 п. 1 ст. 333.33 НК РФ.

В результате оплаты госпошлины вы получите государственные регистрационные знаки на автомобиль, паспорт транспортного средства (ПТС) и свидетельство о регистрации транспортного средства.

Госпошлина, уплаченная за регистрацию автомобиля в органах ГИБДД, может учитываться двумя способами:

1) включаться в первоначальную стоимость автомобиля как объекта ОС (п. 8 ПБУ 6/01), если она уплачена до принятия объекта на учет в качестве основного средства, т.е. до ввода в эксплуатацию;

2) если автомобиль уже введен в эксплуатацию до регистрации в ГИБДД, то пошлина учитывается либо в составе расходов по обычным видам деятельности, либо в составе прочих расходов (п. 14 ПБУ 6/01, п. 11 ПБУ 10/99). Этот пункт зависит от назначения использования объекта.

В нашем примере автомобиль введен в эксплуатацию 09.07.2020 г. до регистрации в органах ГИБДД г. Краснодара. Государственная пошлина за регистрацию автомобиля в размере 3 500,00 руб. уплачена 13.07.2020 г. и включена в расходы организации.

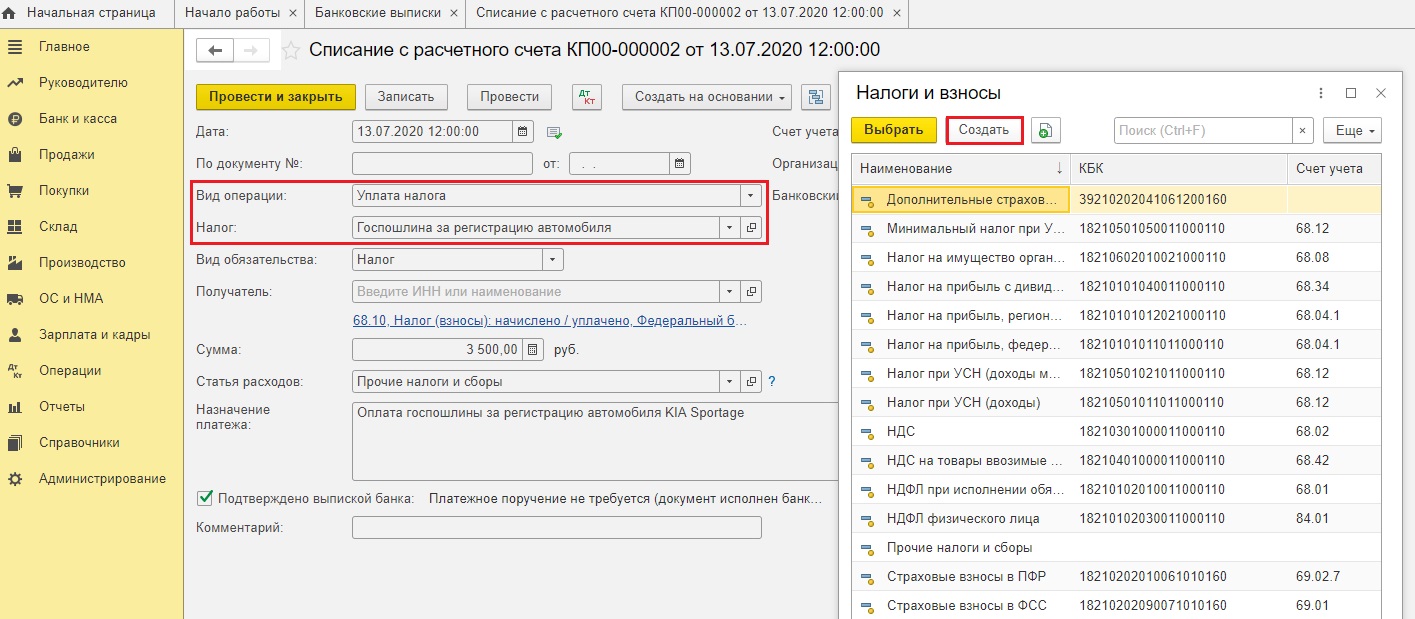

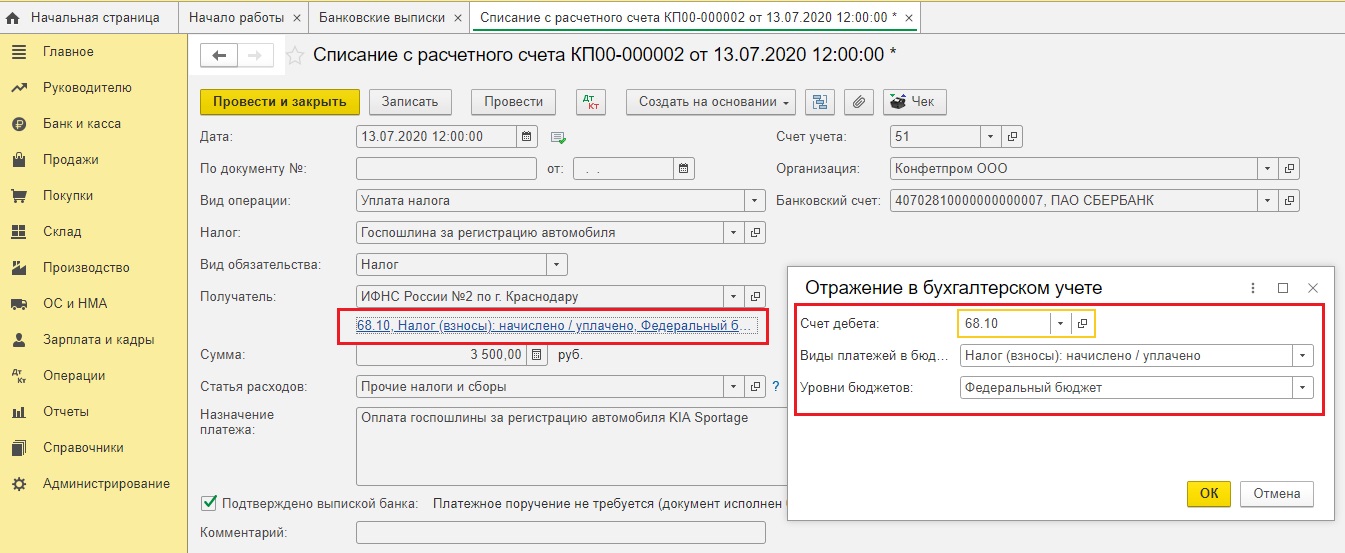

Оплатим госпошлину и сформируем банковскую выписку.

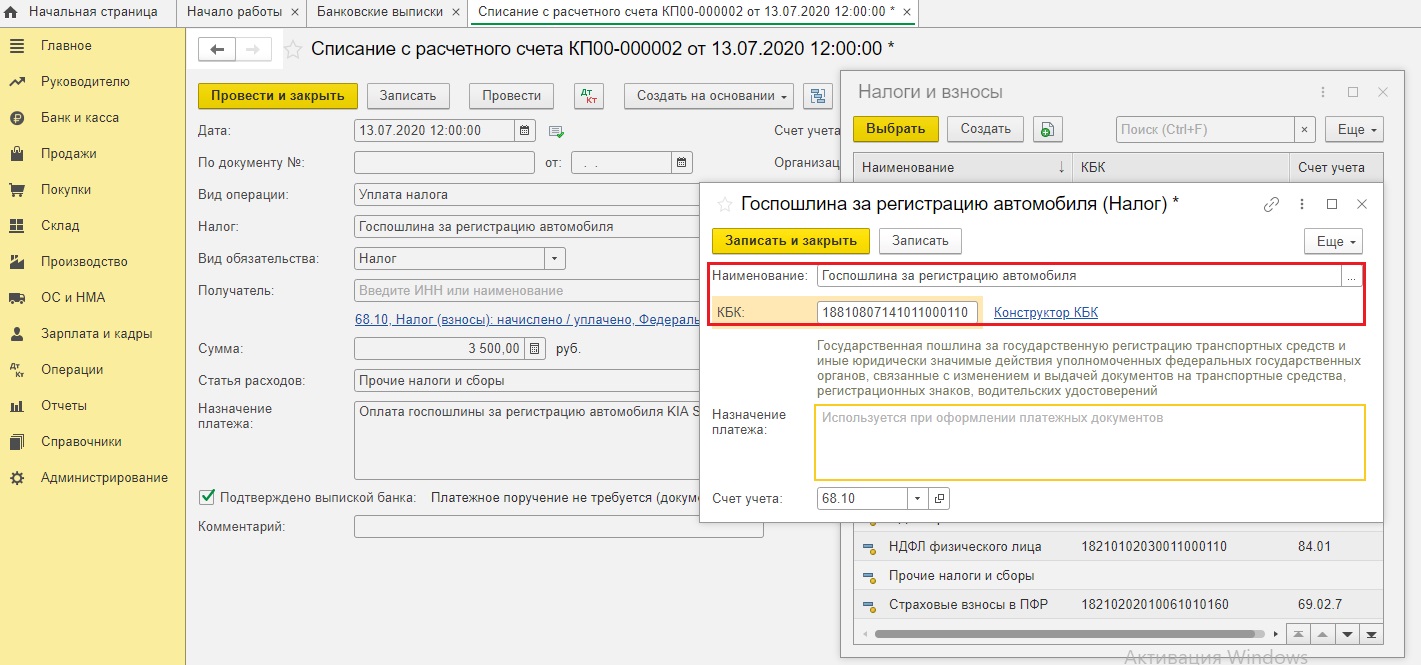

При вводе документа «Списание с расчетного счета» выбираем Вид операции «Уплата налога». В поле Налог вручную создаем необходимый нам элемент по кнопке «Создать».

Введем наименование госпошлины и необходимый нам КБК 18810807141011000110. Нажмем кнопку «Записать и закрыть».

Госпошлина за регистрацию автомобиля является федеральным сбором на основании п. 10 ст. 13 НК РФ. Укажем это при выборе счета 68.10.

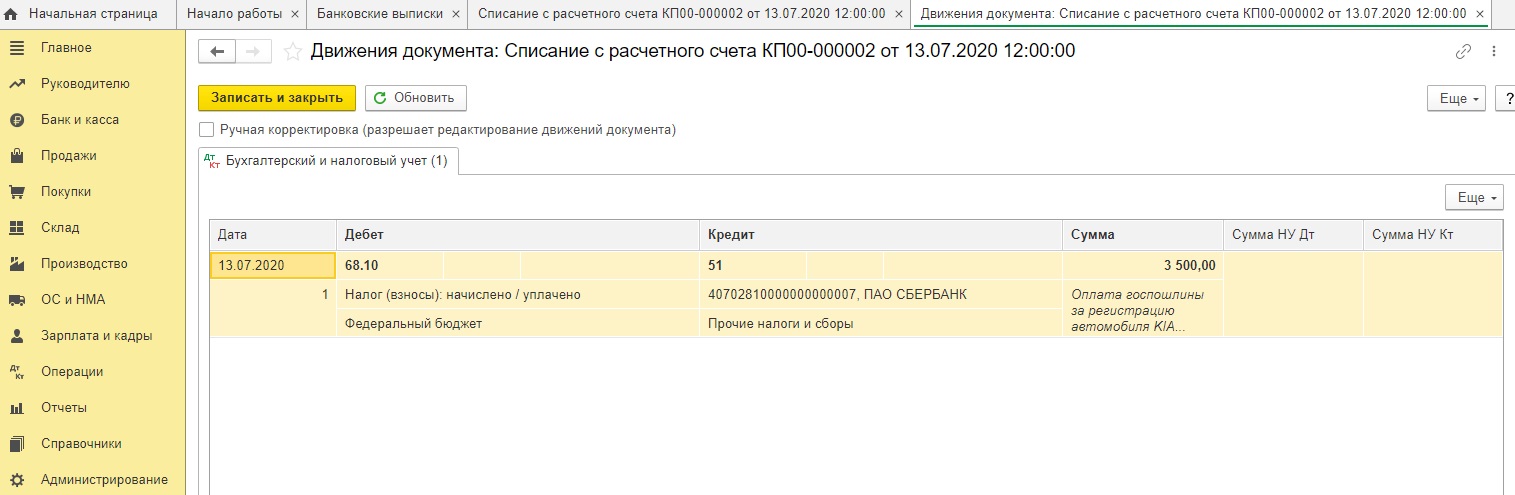

По кнопке «Провести и закрыть» программа сформирует проводки Дт 68.10 Кт 51.

Может быть ситуация, когда госпошлина оплачивается наличными денежными средствами в терминале в самом ГИБДД. Тогда вы должны сделать в программе авансовый отчет.

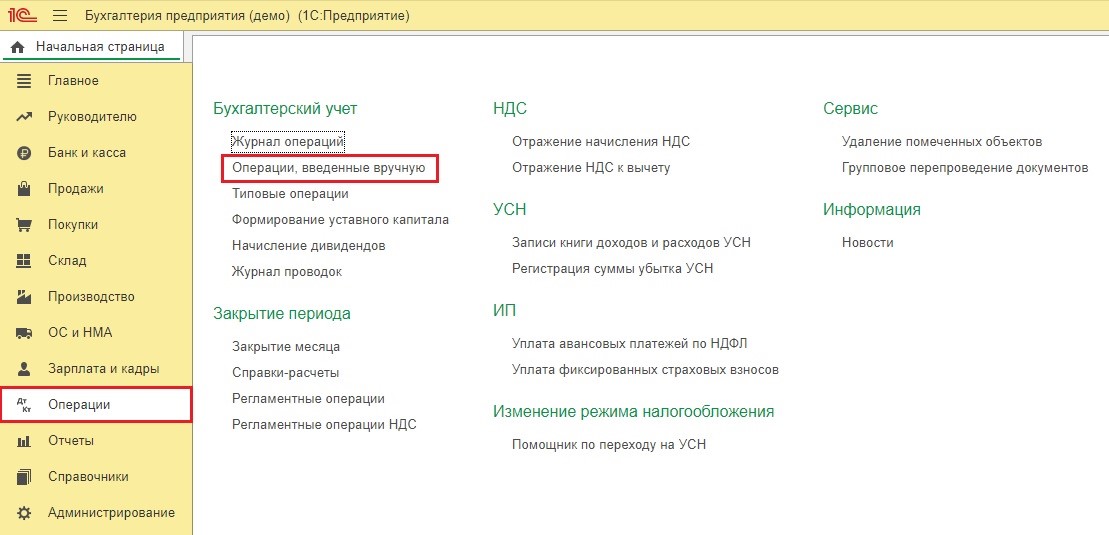

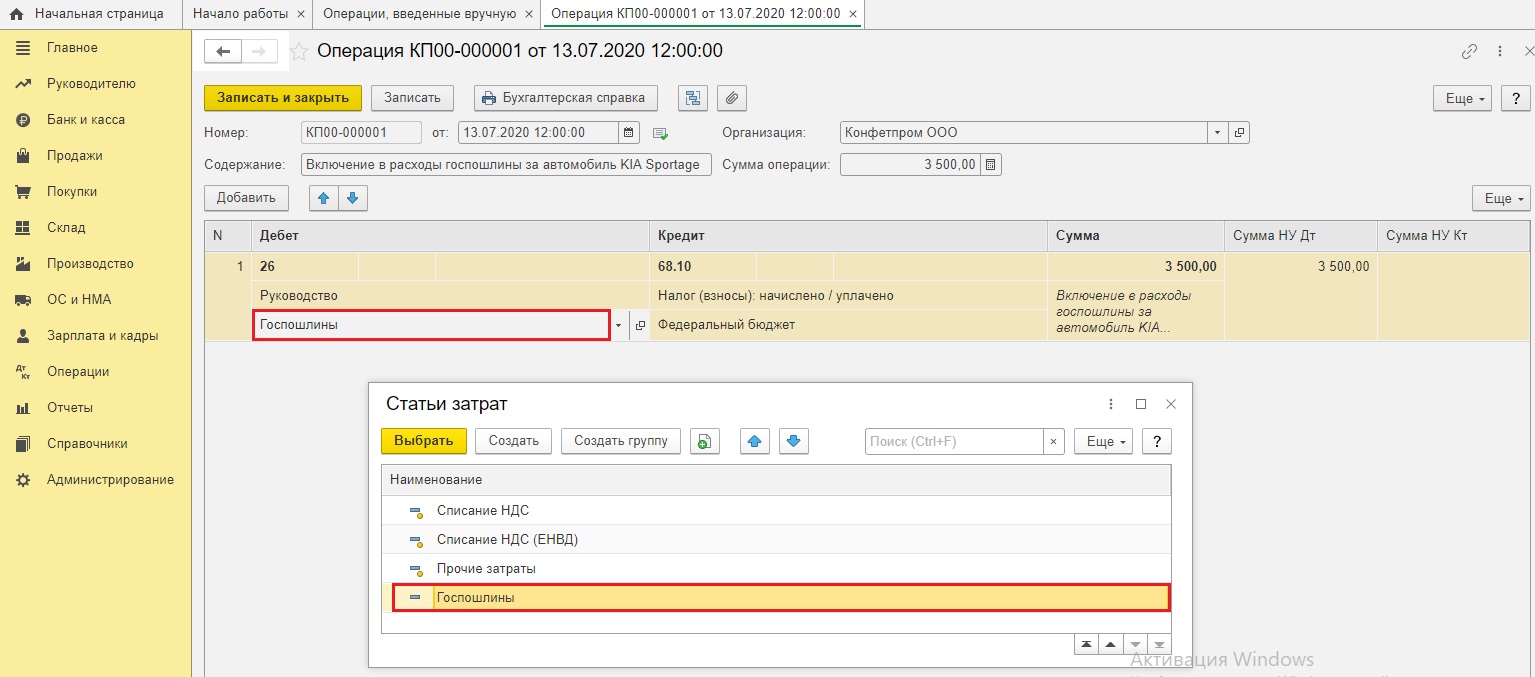

Так как госпошлина уплачена после ввода объекта ОС в эксплуатацию, то она учитывается в составе расходов. Делается это ручной операцией в разделе «Операции».

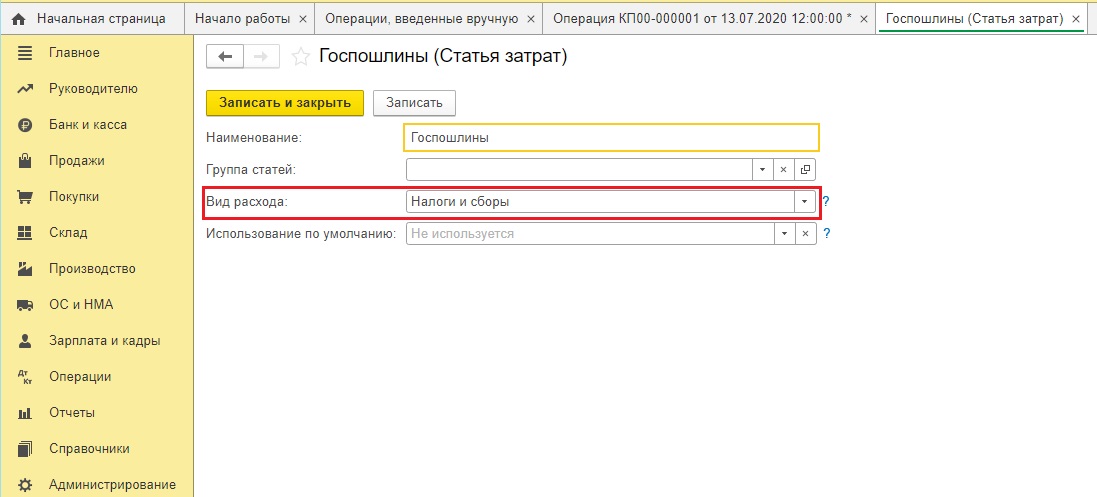

Введём необходимые нам данные. Статью затрат «Госпошлины» создаем вручную для корректного отражения затрат на счете 26.

Вид расхода укажем «Налоги и сборы».

Шаг 4. Начисление амортизации.

Проверим начисляется ли автоматически амортизация на наш автомобиль.

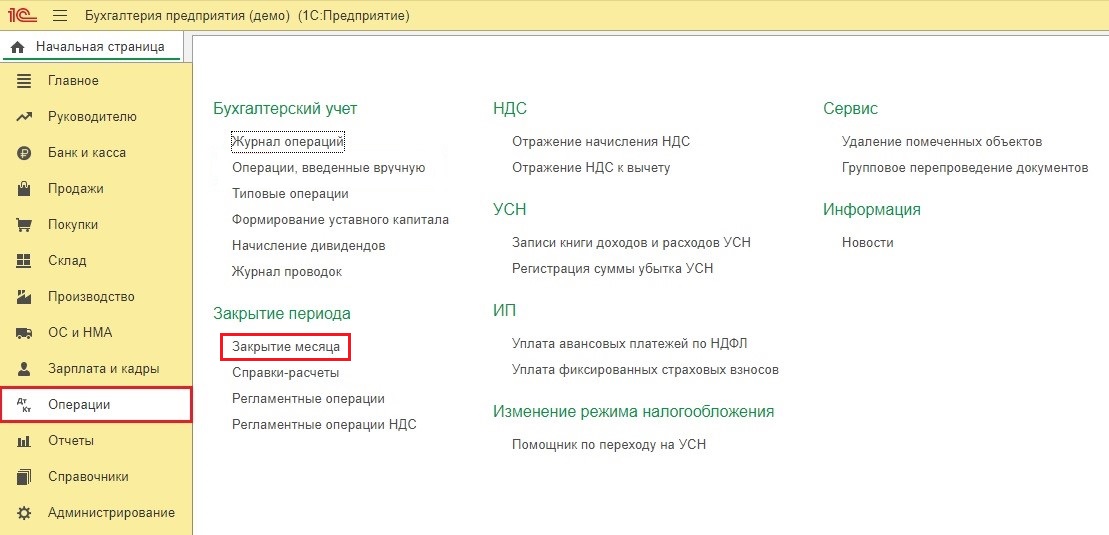

Для этого зайдем в раздел «Операции» и выберем процедуру «Закрытие месяца».

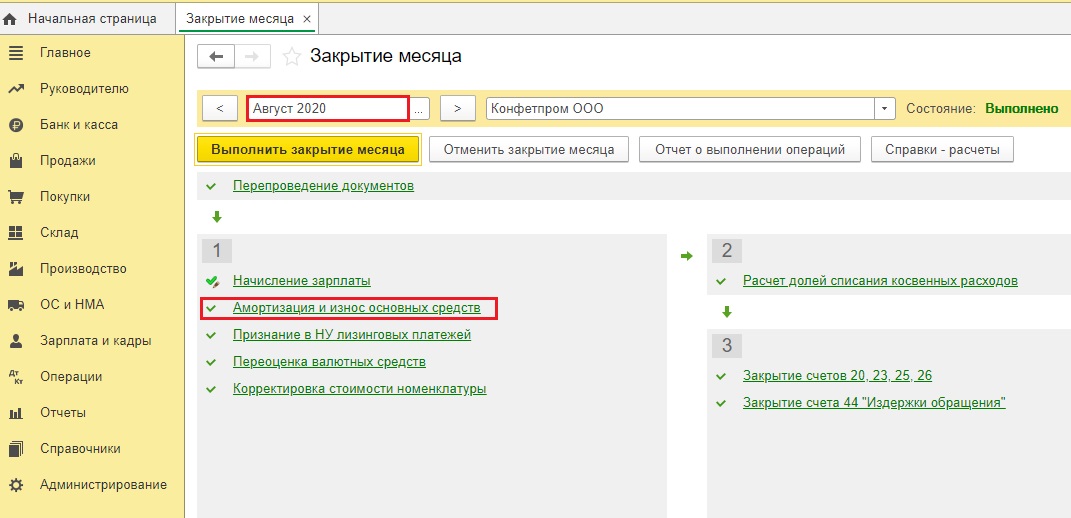

Выполним закрытие месяца за август 2020 г.

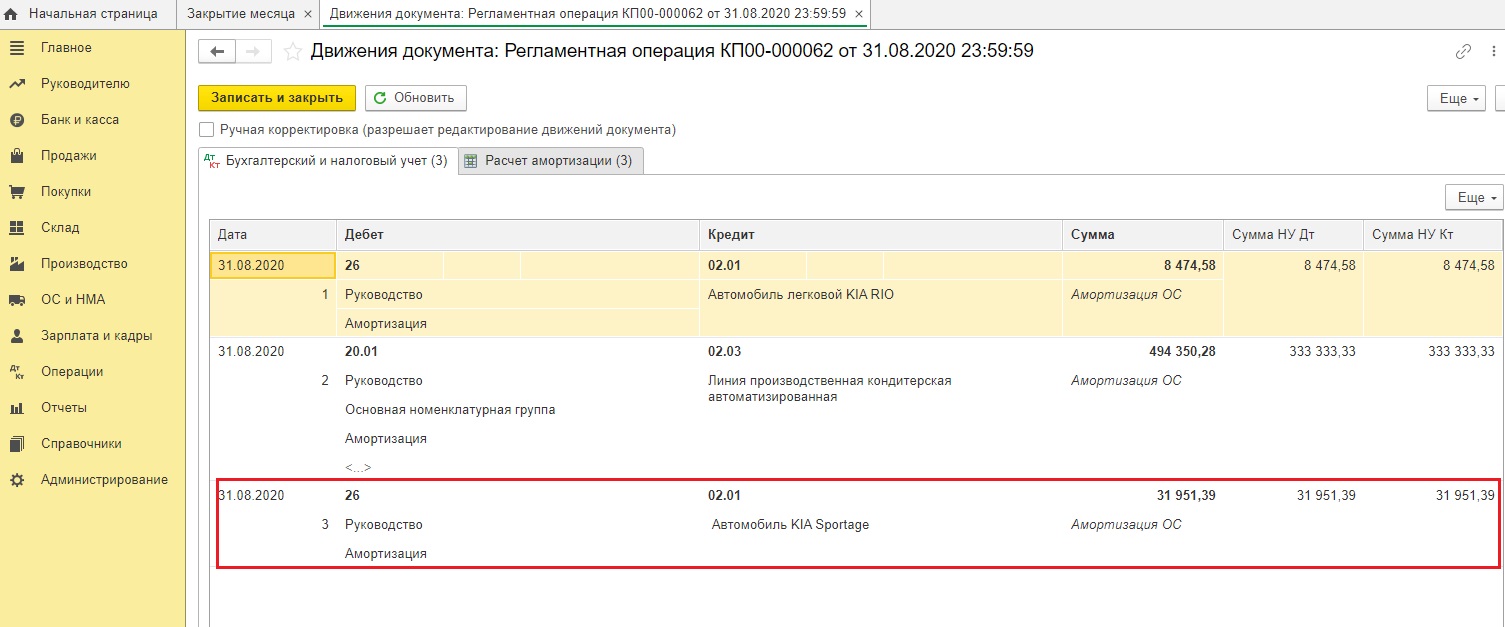

Откроем проводки по регламентной процедуре «Амортизация и износ основных средств».

Как видим, программа прекрасно рассчитала амортизационные отчисления.

Ознакомиться с самыми распространенными ошибками при начислении амортизации можно тут.

Расчет транспортного налога по автомобилю и отражение этих данных в декларации по транспортному налогу рассмотрим в нашей следующей статье.

Авторы статьи:

Ирина Плотникова

Оксана Кузнецова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

На чтение 11 мин. Просмотров 545 Опубликовано

Косгу госпошлина за регистрацию автомобиля 2022

Новые правила, вероятно, надо будет применять в целях составления отчетности в 2022 году. Запланирована детализация многих статей КОСГУ, уточнение порядка их применения, а также изменение наименования некоторых кодов.

Опубликовано 16.12.2022 с изменениями от 30.01.2022 Учреждения всех типов, в том числе бюджетные, отражают в 15-17 разрядах номеров счетов коды видов расходов (КВР) с учетом исключений, предусмотренных инструкциями по применению планов счетов учреждений.

КВР и КОСГУ в 2022 году для бюджетных учреждений

Для специалистов это означает, что государственные (муниципальные) расходы и доходы классифицируются по различным признакам: планируемые и незапланированные, текущие и капитальные, по уровню принадлежности соответствующего бюджета, а следовательно, и по применению специальных кодов и т. д.

Отражение в 2022 году некоторых расходов по КОСГУ в учете изменилось. Законодатели ввели совершенно новые коды, например, для отражения поступлений. Также были изменены названия старых кодировок и расширены значения действующих.

По какой статье затрат КОСГУ учитывать изготовление дубликатов регистрационных автомобильных номеров

Добрый день!

Вашему вниманию

Главная Документы Подстатья 296 Иные расходы

Приказ Минфина России от 01.07.2022 N 65н (ред. от 20.09.2022) «Об утверждении Указаний о порядке применения бюджетной классификации Российской Федерации»Подстатья 296 Иные расходы

На данную подстатью КОСГУ относятся иные расходы, не отнесенные к статьям 210 — 270 и подстатьям 291 — 295, в том числе:

выплата стипендий:

— ученым, научным работникам;

— работникам организаций оборонно-промышленного комплекса, студентам, учащимся, аспирантам, докторантам, ординаторам, а также расходы за счет стипендиального фонда на социальную поддержку учащихся, студентов и аспирантов учебных заведений профессионального образования;

выплата физическим лицам (за исключением физических лиц — производителей товаров, работ, услуг) государственных премий, грантов, денежных компенсаций, надбавок, иных выплат:

— выплата государственных премий, грантов в различных областях;

— поощрительные выплаты спортсменам-победителям и призерам спортивных соревнований, а также тренерам и специалистам сборных команд, обеспечивающим их подготовку (Олимпийских, Паралимпийских, Сурдлимпийских игр, чемпионатов мира и Европы);

— оплата труда учащихся школ в трудовых отрядах;

возмещение убытков и вреда:

— возмещение вреда, причиненного гражданину или юридическому лицу в результате незаконных действий (бездействия) органов государственной власти (государственных органов), органов местного самоуправления, либо должностных лиц этих органов;

— возмещение морального вреда по решению судебных органов;

— ежемесячная компенсация вреда, причиненного повреждением здоровья стороннему гражданину в результате дорожно-транспортного происшествия, в исполнение судебного акта;

— выплата денежных компенсаций истцам по соответствующим решениям Европейского Суда по правам человека;

— компенсация стоимости сносимых (переносимых) строений и насаждений, принадлежащих организациям и (или) физическим лицам;

— возмещение собственникам земельных участков, землепользователям, землевладельцам и арендаторам земельных участков убытков, причиненных изъятием или временным занятием земельных участков, ограничением прав собственников земельных участков, землепользователей, землевладельцев и арендаторов земельных участков либо ухудшением качества земель;

приобретение (изготовление) подарочной и сувенирной продукции, не предназначенной для дальнейшей перепродажи:

— поздравительных открыток и вкладышей к ним;

— приветственных адресов, почетных грамот, благодарственных писем, дипломов и удостоверений лауреатов конкурсов для награждения и тому подобное;

— цветов и иной подарочной и сувенирной продукции;

иные расходы:

— представительские расходы, прием и обслуживание делегаций;

— отчисления денежных средств профсоюзным организациям на культурно-массовую и физкультурную работу;

— возмещение истцам судебных издержек на основании вступивших в законную силу судебных актов;

— оплата судебных издержек, связанных с представлением интересов Российской Федерации в международных судебных и иных юридических спорах;

— выплаты по решениям Правительства Российской Федерации, связанным с исполнением судебных актов судебных органов иностранных государств;

— приобретение (изготовление) специальной продукции;

— взносы за членство в организациях, кроме членских взносов в международные организации;

— выплата суточных понятым, а также лицам, принудительно доставленным в суд или к судебному приставу-исполнителю;

— выплата суточных, а также денежных средств на питание (при невозможности приобретения услуг по его организации), а также компенсация расходов на проезд и проживание в жилых помещениях (найм жилого помещения) спортсменам и студентам при их направлении на различного рода мероприятия (соревнования, олимпиады, учебную практику и иные мероприятия);

другие аналогичные расходы.

Приобретение Дорожных Знаков Косгу В 2022 Году

По коду 349 учитываются материалы, ранее относившиеся к КОСГУ: Сервис по КВР и КОСГУ подберет коды для вашей ситуации. Также смотрите, как применять новые коды КОСГУ в 2022 году с комментариями, примеры из практики и как сопоставить коды бюджетной классификации 2022 и 2022 годов.

Как оформить и учитывать канцтовары в учете смотрите в рекомендации Системы Госфинансы Если учреждение приобретает жесткий диск для установки на компьютер, то он является комплектующей или запасной частью и при поступлении должен учитываться по коду 346.

Госпошлина за регистрацию автомобиля в ГИБДД в 2022 году

Отвечая на вопрос о том, как онлайн оплатить госпошлину за регистрацию автомобиля, нужно сказать, что одним из лучших и надежных сайтов для оплаты является Госуслуги. На нем, кроме всего прочего, можно оплатить пошлину за регистрацию автомобиля и получить скидку в 30 процентов. Платеж также можно осуществить на банковских сайтах и с помощью сервисов оплаты онлайн. Однако при использовании для этих целей сети интернет возможны некоторые нюансы:

Размер госпошлины на постановку автомобиля на учет в соответствии со статьей 333.35 составляет 850 или 2850 рублей. При этом 2022 рублей здесь взимается за новые номера (если они необходимы), 350 рублей — за смену данных в действующем паспорте ТС и 500 рублей — за получение свидетельства регистрации. Данные налоговые ставки, по которым формируется цена пошлины на регистрацию ТС в ГИБДД, действуют с 01.01.2022. Госпошлина за выдачу свидетельства о регистрации ТС в виде дубликата (либо при его замене) составляет 850 рублей. Таким образом, цена госпошлины за то, чтобы поставить машину на учет в 2022 году составляет 850 или 2850 рублей. В случае оплаты онлайн через Госуслуги действует скидка в 30% В таком случае итоговая сумма равна 595 и 1995 рублям соответсвенно.

Размер госпошлины за регистрацию транспортного средства в 2022 году

Если автовладелец внес госпошлину за регистрацию автомобиля заранее, у него возникают опасения – сможет ли он использовать эту квитанцию спустя некоторое время и как долго оплаченный чек считается действительным в 2022 году.

Государственную пошлину оплачивает бухгалтер организации только по безналичному расчету: с дебетового счета фирмы требуемая сумма перенаправляется платежным поручением по реквизитам ГИБДД. Если квитанция будет оплачена физическим лицом, сотрудники МРЭО откажутся регистрировать автомобиль на компанию.

КОСГУ, вид расходов: регистрация автомобиля в ГИБДД

В соответствии с Указаниями по применению бюджетной классификации (приказ Минфина России от 1 июля 2022 г. № 65н) все виды пошлин относятся на код КОСГУ 290 и, соответственно, на вид расходов 852. Услуги ксерокопирования (а также, по моему мнению, прочие услуги, перечисленные в вопросе) относятся на код 226 и, следовательно, на вид расходов 244.

Все права защищены. Полное или частичное копирование материалов сайта возможно только с письменного разрешения редакции журнала «Учет в учреждении».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Госпошлина за регистрацию автомобиля в ГИБДД

Решая, где оплатить госпошлину за регистрацию автомобиля в ГИБДД, следует учесть, что с виртуальными платежами могут возникнуть затруднения. Сотрудники ГИБДД потребуют подтверждающий документ об оплате с «мокрой» печатью банка.

Спецмашины регистрирует не ГИБДД, а Гостехнадзор. Это связано с тем, что передвижение специальной техники часто ограничивается только строительной площадкой или другими видами незначительных территорий.

Замена номеров на машину в ГИБДД

В результате ДТП, под воздействием внешней среды и из-за неправильной эксплуатации они могут прийти в негодность. Несоответствием, подлежащим устранению, считаются:

- Подаем заявление о краже номеров. Обычно в отделение внутренних дел по месту жительства.Дежурный регистрирует заявление в журнале и выдает нам уведомление об этом.

- Подробно рассказываем о краже дознавателю. В течение следующий 10 дней будет возбуждено уголовной дело.

- Полученное уведомление добавляем в подготовленный пакет необходимых документов и идем в ГИБДД.

Примеры применения статей 310 КОСГУ и 340 КОСГУ в 2022-2022 году

В бухучете и отчетности расходы на спецодежду (комбинезоны, халаты, респираторы, противогазы и т. д.) относите на статью КОСГУ 340 «Увеличение стоимости материальных запасов». Об этом сказано в письме Минфина России от 08.11.2022 № 02-05-11/65288.

В аптечку входят перевязочные средства и медицинские материалы. По ОКПД2 аптечка – самостоятельная категория медицинской продукции и не относится к перевязочным средствам или медикаментам (код 21.20.24.170). Поэтому в бухучете автомобильные по статье КОСГУ 340 «Увеличение стоимости материальных запасов».

КОСГУ при приобретении готовых дорожных знаков

В соответствии с разд. V «Классификация операций сектора государственного управления» Указаний № 65н на подстатью 225 «Работы, услуги по содержанию имущества» КОСГУ относятся расходы на ремонт (текущий и капитальный) и реставрацию нефинансовых активов; на подстатью 226 «Прочие работы, услуги» КОСГУ относятся расходы на выполнение монтажных работ по оборудованию, требующему монтажа, в случае если данные работы не предусмотрены договорами поставки, договорами (государственными (муниципальными) контрактами) на строительство, реконструкцию, техническое перевооружение, дооборудование объектов; на статью 310 «Увеличение стоимости основных средств» КОСГУ относятся расходы на изготовление объектов основных средств из материала подрядчика.

При определении срока полезного использования объектов нефинансовых активов необходимо руководствоваться положениями п. 44 Инструкции № 157н, согласно которому срок полезного использования объектов нефинансовых активов в целях принятия к учету в составе основных средств и начисления амортизации определяется в том числе и исходя из информации, содержащейся в законодательстве Российской Федерации, устанавливающем сроки полезного использования имущества в целях начисления амортизации, рекомендаций, содержащихся в документах производителя; во всех иных случаях — на основании решения комиссии учреждения по поступлению и выбытию активов.

Приобретение материалов в 2022 году: какой КОСГУ применить

Ответ на этот вопрос содержится в абзаце 3 п. 7 Порядка № 209н. Говоря простым языком, на подстатью 347 КОСГУ следует относить расходы на приобретение материальных запасов, предназначенных для формирования или увеличения стоимости объектов, относящихся к основным средствам, нематериальным и непроизведенным активам. В частности, для их создания, реконструкции, технического перевооружения.

Выбор может стоять не только между подстатьями 344 «Увеличение стоимости строительных материалов» и 347 «Увеличение стоимости материальных запасов для целей капитальных вложений» КОСГУ, как может показаться на первый взгляд. Но и в отношении иных подстатей статьи 340 КОСГУ. К примеру, расходы на ткань, приобретенную согласно смете непосредственно для пошива театральных костюмов, которые впоследствии будут приняты к учету в качестве основных средств, относятся на подстатью 347 КОСГУ. А расходы на ткань, приобретенную для пошива постельного белья, которое будет принято к учету в качестве материальных запасов — мягкого инвентаря, относятся на подстатью 346 «Увеличение стоимости прочих оборотных запасов (материалов)» КОСГУ.

Госпошлины за — регистрацию автомобиля в — ГИБДД

За выдачу свидетельства о регистрации — всегда. При совершении любых регистрационных действий автовладелец получает новое свидетельство о регистрации, т.е. 500 рублей следует оплатить в любом случае.

В случае утери свидетельства о регистрации, автовладелец должен оплатить пошлину за выдачу нового документа. Также придется заплатить и за внесение изменений в ПТС, т.к. в паспорт должна быть внесена информация о новом СТС.

КОСГУ-2022: учитываем новшества

Классификация операций сектора государственного управления используется (в том числе государственными (муниципальными) учреждениями) для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы РФ. Кроме того, коды КОСГУ применяются при детализации (дополнительной детализации) показателей бюджетной росписи, бюджетной сметы казенного учреждения, обоснований бюджетных ассигнований (п. 2 Порядка № 209н).

Установка (расширение) единых функционирующих систем (включая приведение в состояние, пригодное к эксплуатации), таких как охранная, пожарная сигнализация, локально-вычислительная сеть, система видеонаблюдения, контроля доступа и иных аналогичных систем, в том числе обустройство тревожной кнопки, а также работы по модернизации указанных систем (за исключением стоимости основных средств, необходимых для проведения модернизации и поставляемых исполнителем, расходы на оплату которых следует отражать по статье 310 КОСГУ)

Дорожные знаки косгу в 2022 году

Свое решение члены комиссии принимают, опираясь:. Решение комиссии может не совпадать с мнением проверяющих. Но если оно основано на положениях учетной политики, то опасаться ответственности не нужно. Ведь порядок, который прописан в учетной политике, обязано применять как само учреждение, так и контролирующие ведомства при проверке учета. Перезаряжаемые огнетушители относите к основным средствам, а одноразовые — к материальным запасам.

Например, для хозяйственных нужд в соответствующей отрасли могут действовать нормы выдачи хозяйственного инвентаря персоналу. Если этими нормами предусмотрена выдача ведер один или два раза в год, то оснований для отнесения расходов на код не имеется. При отсутствии таких норм, а также при приобретении ведер для других целей, по моему мнению, следует руководствоваться нормой пункта 44, в соответствии с которой срок использования основных средств в случаях отсутствия информации в законодательстве Российской Федерации и в документах производителя определяется на основании решения комиссии учреждения по поступлению и выбытию активов.

Статья 226 КОСГУ: расшифровка

На код по под статьей двести двадцать шесть именуемый « прочие работы и услуги» рекомендуется относить расходную деятельность бюджетных и казённых учреждений и организаций по осуществлению различных работ, оказание разнообразных услуг, которые не могут быть включены в такие под статьи, как : 221,222, 223,224 и 225

Коды бюджетной классификации на практике используют при формировании и функционировании бюджетных отношений и проведении хозяйственных операций муниципальными, бюджетными, казёнными и автономными организациями.

В образовательных учреждениях числится большое количество различных транспортных средств: централизованно поступают автобусы для перевозки школьников, за счет субсидий и средств от приносящей доход деятельности приобретается иной транспорт. Немало вопросов по поводу учета возникает, например, когда техника приходит в негодность и требует списания. Рассмотрим особенности учета автотранспорта в статье.

Поступление и принятие к учету ТС

Вариантов поступления транспортных средств в образовательную организацию несколько:

- безвозмездное поступление и централизованное снабжение;

- приобретение за счет субсидии на выполнение государственного задания и субсидии на иные цели;

- приобретение за счет средств от приносящей доход деятельности.

Купить транспортное средство не так-то просто. Стоимость автотранспорта довольно высока, и поэтому учреждению, скорее всего, при покупке придется прибегнуть к процедуре проведения конкурса или запроса котировок в соответствии с Федеральным законом от 24.07.2005 № 94-ФЗ «О размещении заказов на поставку товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд» (для казенных и бюджетных учреждений) или Федеральным законом от 18.07.2011 № 223-ФЗ «О закупках товаров, работ, услуг отдельными видами юридических лиц» (для автономных учреждений).

Первоначальная стоимость этого вида нефинансового актива будет отражаться в бухгалтерском учете на счете 0 106 00 000 «Вложения в основные средства» следующим образом:

|

Казенное учреждение (Инструкция № 162н*) |

Бюджетное учреждение (Инструкция № 174н**) |

Автономное учреждение (Инструкция № 183н***) |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Приняты к учету вложения в ОС при приобретении у поставщика |

|||||

|

1 106 31 310 |

1 302 31 730 |

0 106 21 310 0 106 31 310 |

0 302 31 730 |

0 106 21 000 0 106 31 000 |

0 302 31 000 |

|

Приняты к учету вложения в ОС при безвозмездном поступлении |

|||||

|

1 106 31 310 |

1 304 04 310 1 401 10 180 |

0 106 21 310 0 106 31 310 |

0 304 04 310 0 401 10 180 |

0 106 21 000 0 106 31 000 |

0 304 04 310 0 401 10 180 |

*Инструкция по применению Плана счетов бюджетного учета, утвержденная Приказом Минфина РФ от 06.12.2010 № 162н.

**Инструкция по применению Плана счетов бухгалтерского учета бюджетных учреждений, утвержденная Приказом Минфина РФ от 16.12.2010 № 174н.

***Инструкция по применению Плана счетов бухгалтерского учета автономных учреждений, утвержденная Приказом Минфина РФ от 23.12.2010 № 183н.

Согласно Инструкции № 157н принятие к учету основных средств осуществляется на основании первичных учетных документов.

Исходя из Приказа Минфина РФ от 15.12.2010 № 173н «Об утверждении форм первичных учетных документов и регистров бухгалтерского учета, применяемых органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными академиями наук, государственными (муниципальными) учреждениями, и Методических указаний по их применению» при принятии к учету транспортного средства таким документом будет являться акт о приеме-передаче объекта основных средств (кроме зданий, сооружений) (ф. 0306001).

На примере бюджетного учреждения рассмотрим принятие к учету транспортного средства.

Бюджетное образовательное учреждение приобрело автомобиль стоимостью 450 000 руб. за счет средств от приносящей доход деятельности. Оплата произведена с лицевого счета учреждения, открытого в территориальном ОФК. Данное основное средство принято к учету по своей первоначальной стоимости.

В бухгалтерском учете учреждения эти операции будут отражаться в соответствии с п. 9, 51, 73 Инструкции № 174н следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Заключен договор на поставку автомобиля |

2 106 31 310 |

2 302 31 730 |

450 000 |

|

Произведена оплата по договору |

2 302 31 830 |

2 201 11 610 |

450 000 |

|

Принят к учету автомобиль |

2 101 35 310 |

2 106 31 310 |

450 000 |

Поступившее ТС необходимо застраховать по договору ОСАГО

и зарегистрировать в ГИБДД. Данные действия может совершить по доверенности механик или иной сотрудник учреждения. При этом учреждение также несет дополнительные расходы.

Согласно ст. 4 Федерального закона от 25.04.2002 № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» владельцы транспортных средств обязаны страховать риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств. Под владельцем транспортного средства подра-зумевается его собственник, а также лицо, владеющее транспортным средством на праве хозяйственного ведения или оперативного управления либо на ином законном основании (праве аренды, на основании доверенности на право управления транспортным средством, распоряжения соответствующего органа о передаче этому лицу транспортного средства и т. п.).

Застраховать гражданскую ответственность владелец транспортного средства обязан до его регистрации, но не позднее чем через пять дней после возникновения права владения им (получения в хозяйственное ведение или оперативное управление и т. д.).

Владелец автотранспортного средства, заключивший договор ОСАГО, уплачивает страховщику страховую премию. Ее размер определяется исходя из страховых тарифов, установленных Постановлением Правительства РФ от 08.12.2005 № 739.

Документом, удостоверяющим осуществление обязательного страхования, служит страховой полис ОСАГО, составляемый страховщиком. Бланк страхового полиса имеет единую форму на всей территории РФ. Срок действия страхового полиса, как правило, составляет один год (ст. 10 Федерального закона № 40-ФЗ).

В бухгалтерском учете государственного (муниципального) учреждения расходы на ОСАГО отражаются как расходы будущих периодов по счету 0 401 50 000 «Расходы будущих периодов» и подлежат списанию в течение срока действия договора.

В соответствии с Указаниями о порядке применения бюджетной классификации РФ на 2013 год и на плановый период 2014 и 2015 годов, утвержденными Приказом Минфина РФ от 21.12.2012 № 171н (далее – Приказ № 171н), оплата услуг по страхованию гражданской ответственности относится на подстатью 226 «Прочие работы, услуги» КОСГУ.

В бухгалтерском учете операции по начислению и оплате по договору ОСАГО будут выглядеть следующим образом:

|

Казенное учреждение (Инструкция № 162н) |

Бюджетное учреждение (Инструкция № 174н) |

Автономное учреждение (Инструкция № 183н) |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Произведена оплата по договору ОСАГО |

|||||

|

1 302 26 830 |

1 304 05 226 |

0 302 26 830 |

0 201 11 610 |

0 302 26 000 |

0 201 11 000 |

|

Приняты к учету расходы по договору ОСАГО |

|||||

|

1 401 50 226 |

1 302 26 730 |

0 401 50 226 |

0 302 26 730 |

0 401 50 226 |

0 302 26 000 |

|

Отнесены расходы будущих периодов на финансовый результат текущего года |

|||||

|

1 401 20 226 |

1 401 50 226 |

0 401 20 226 |

0 401 50 226 |

0 401 20 226 |

0 401 50 226 |

После оформления страховки ТС необходимо зарегистрировать в ГИБДД.

На основании п. 3 Постановления Правительства РФ от 12.08.1994 № 938 собственники транспортных средств обязаны в установленном порядке зарегистрировать их в Государственной инспекции или органах гостехнадзора в течение срока действия регистрационного знака «Транзит» или десяти суток после приобретения.

Размер государственной пошлины за государственную регистрацию транспортных средств, связанной с выдачей государственных регистрационных знаков на автомобиль, составляет 1 500 руб., с выдачей свидетельства о регистрации транспортного средства – 300 руб. (пп. 36 п. 1 ст. 333.33 НК РФ).

У бухгалтеров часто возникает вопрос: обязательно ли включать сумму уплаченной госпошлины за государственную регистрацию транспортного средства в его первоначальную стоимость или можно списать ее на расходы учреждения?

Напомним, что согласно п. 47 Инструкции № 157н при определении первоначальной стоимости объекта ОС в нее включаются регистрационные сборы, государственные пошлины и другие аналогичные платежи, произведенные в связи с приобретением (созданием, изготовлением) объекта основного средства. С учетом данного пункта регистрационные сборы нужно включать в первоначальную стоимость объекта. Однако стоит отметить, что регистрироваться должен объект, уже принятый к учету.

Поскольку приведенный вопрос является спорным, учреждение должно самостоятельно определить правила учета расходов по уплате госпошлины, закрепить их в учетной политике и согласовать их с учредителем. По нашему мнению, уплату госпошлины за регистрацию транспортного средства следует отнести на общехозяйственные расходы учреждения потому, что на момент его принятия к бухгалтерскому учету регистрация еще не произведена.

Налог на имущество и транспортный налог

Налог на имущество. С момента принятия к учету и регистрации транспортного средства до 01.01.2013 его стоимость включалась в расчет среднегодовой стоимости имущества и базу по налогу на имущество. С этого года внесены соответствующие поправки в Налоговый кодекс, которые исключают двойное налогообложение транспортных средств, и вновь поступающий автотранспорт будет включаться только в расчет по транспортному налогу. На основании пп. 8 п. 4 ст. 374 НК РФ не признается объектом обложения по налогу на имущество организаций движимое имущество, принятое на учет с 01.01.2013 в качестве основного средства.

Транспортный налог. Напомним, что организации должны представлять в налоговые органы декларацию по транспортному налогу не позднее 1 февраля года, следующего за истекшим налоговым периодом (календарным годом) (п. 3 ст. 363.1 НК РФ). Согласно п. 2 ст. 363 НК РФ в течение налогового периода налогоплательщики, являющиеся организациями, уплачивают авансовые платежи по налогу, если иное не предусмотрено законами субъектов РФ. По истечении налогового периода они уплачивают разницу между исчисленной суммой налога и суммами авансовых платежей, подлежащих уплате в течение налогового периода. Организации самостоятельно производят расчет суммы налога и суммы авансового платежа, подлежащих уплате в бюджет. Данные суммы исчисляются в отношении каждого транспортного средства отдельно. Налоговые ставки устанавливаются законами субъектов РФ и зависят от мощности двигателя принятого к учету транспортного средства.

В учете государственных (муниципальных) учреждений начисление и уплата транспортного налога отражаются следующим образом:

|

Казенное учреждение (Инструкция № 162н) |

Бюджетное учреждение (Инструкция № 174н) |

Автономное учреждение (Инструкция № 183н) |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Начислен транспортный налог |

|||||

|

1 401 20 290 |

1 303 05 730 |

0 401 20 290 |

0 303 05 730 |

0 401 20 290 |

0 303 05 000 |

|

Произведена уплата транспортного налога |

|||||

|

1 303 05 830 |

1 304 05 290 |

0 303 05 830 |

0 201 11 610 |

0 303 05 000 |

0 201 11 000 |

Эксплуатация ТС и связанные с ней расходы

В ходе эксплуатации транспортных средств постоянно требуются дополнительные материальные вложения, которые могут быть связаны:

- с профилактическими техническими осмотрами и ремонтными работами;

- с установкой дополнительного оборудования;

- с переоснащением ТС в зависимости от погодно-климатических условий (например, со сменой зимней и летней резины);

- с ремонтом узлов и агрегатов при выходе их из строя.

Будет ли меняться стоимость ТС при проведении этих работ? Изменить первоначальную (балансовую) стоимость объектов нефинансовых активов могут достройка, дооборудование, реконструкция, модернизация, частичная ликвидация (разукомплектация), а также переоценка объектов нефинансовых активов. Ремонт объектов основных средств не может повлиять на изменение их балансовой стоимости.

А вот затраты на модернизацию, дооборудование, реконструкцию транспортного средства увеличат его первоначальную (балансовую) стоимость. Увеличение отражается в бюджетном учете после окончания предусмотренных договором (сметой) объемов работ и при условии улучшения (повышения) первоначально принятых нормативных показателей функционирования транспортного средства по результатам проведенных работ.

Автономное учреждение приобрело комплект зимних автомобильных шин стоимостью 16 000 руб. и воспользовалось услугами шиномонтажа для переоснащения автомобиля – за 1 500 руб. Указанное транспортное средство числится на учете учреждения по коду вида финансового

обеспечения (КВФО) деятельности 4 («Субсидии на выполнение государственного (муниципального) задания»). Оплата всех произведенных расходов осуществляется за счет субсидии на выполнение госзадания.

Расходы на шиномонтаж относятся на подстатью 225 «Работы, услуги по содержанию имущества» КОСГУ. В бухгалтерском учете учреждения данные факты хозяйственной жизни будут отражены в соответствии с Инструкцией № 183н следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Уплачена стоимость шин поставщику |

4 302 34 000 |

4 201 11 000 |

16 000 |

|

Получен комплект шин от поставщика |

4 105 36 000 |

4 302 34 000 |

16 000 |

|

Оплачены услуги шиномонтажа |

4 302 25 000 |

4 201 11 000 |

1 500 |

|

Приняты к учету расходы по оплате услуг шиномонтажа |

4 109 80 225 |

4 302 25 000 |

1 500 |

|

Списаны с учета шины, установленные на автомобиль |

4 109 80 272 |

4 105 36 000 |

16 000 |

Согласно п. 349 Инструкции № 157н установленные шины в течение периода их эксплуатации учитываются на забалансовом счете 09.

Другой текущий ремонт автотранспортных средств учреждения будет отражаться в учете аналогичным образом.

На основании Постановления Правительства РФ от 23.11.2012 № 1213 и Приказа Минтранса РФ от 13.02.2013 № 36 с 1 апреля 2013 года оснащаются тахографами выпускаемые и находящиеся в эксплуатации на территории РФ:

– транспортные средства, используемые для перевозки пассажиров, имеющие помимо места водителя более восьми мест для сидения, максимальная масса которых не превышает 5 т (категория М2) и превышает 5 т (категория М3);

– транспортные средства, предназначенные для перевозки грузов, имеющие максимальную массу свыше 3,5 т, но не более 12 т (категория N2) и имеющие максимальную массу более 12 т (категория N3).

Куда отнести расходы по установке тахографа? Этот вопрос следует урегулировать с учредителем. С одной стороны, тахограф – это объект основных средств со всеми приспособлениями и принадлежностями, или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенных для выполнения определенной работы (п. 41 Инструкции № 157н). С другой стороны, контрольное устройство (тахограф) не может использоваться по своему прямому предназначению без автомобиля, на который оно устанавливается. Поэтому необходимо согласовать с учредителем, как нужно учитывать данный прибор: как самостоятельный объект ОС или в составе ТС.

Казенное учреждение заключило договор на поставку тахографа для автобуса. По условиям договора в стоимость поставки входит установка тахографа на транспортное средство. Авансовый платеж не предусмотрен. Цена договора составляет 50 000 руб. По согласованию с учредителем это оборудование будет учитываться в учреждении как самостоятельное основное средство.

Приведенные факты хозяйственной жизни в бухгалтерском учете учреждения будут отражаться в соответствии с Инструкцией № 162н следующим образом:

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

|

Отражена стоимость приобретенного оборудования |

1 106 31 310 |

1 302 31 730 |

50 000 |

|

Произведена оплата тахографа поставщику |

1 302 31 830 |

1 304 05 310 |

50 000 |

|

Принят к учету тахограф |

1 101 34 310 |

1 106 31 310 |

50 000 |

Ремонт и возмещение ущерба при ДТП

Рассмотрим, какие факты хозяйственной жизни учреждения подлежат отражению в бухгалтерском учете, если транспортному средству причинен ущерб в результате ДТП.

Ремонтные работы по восстановлению транспортного средства будут отражаться в бухгалтерском учете аналогично способу, приведенному в примере 2.

Кроме того, если потерпевшей стороной в ДТП признано учреждение, то по договору ОСАГО страховая организация обязана выплатить ему страховку в размере причиненного ущерба.

Согласно Приказу № 171н возмещение по ОСАГО, полученное от страховщика, относится на статью 140 «Суммы принудительного изъятия» КОСГУ.

Суммы принудительного изъятия, полученные бюджетными и автономными учреждениями, являются их доходами и не подлежат перечислению в доход соответствующего бюджета бюджетной системы РФ (письма Минфина РФ от 20.12.2012 № 02-13-06/5292, от 25.03.2013 № 02-06-07/9374).

В казенных учреждениях средства, поступающие от страховых компаний, подлежат зачислению в бюджет по нормативу 100% (п. 1 ст. 51 БК РФ, приложение 1 к Федеральному закону от 03.12.2012 № 216-ФЗ «О федеральном бюджете на 2013 год и на плановый период 2014 и 2015 годов», письма Минфина РФ от 07.11.2012 № 02-13-06/4672, от 16.05.2012 № 02-03-09/1740).

В бухгалтерском учете учреждения данные операции будут отражаться следующим образом:

|

Казенное учреждение (Инструкция № 162н) |

Бюджетное учреждение (Инструкция № 174н) |

Автономное учреждение (Инструкция № 183н) |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Начислен доход на сумму страховой выплаты |

|||||

|

1 205 41 560 |

1 401 10 140 |

2 205 41 560 |

2 401 10 140 |

2 205 41 000 |

2 401 10 140 |

|

Отражена задолженность перед бюджетом на сумму страхового возмещения |

Поступили денежные средства от страховщика |

||||

|

1 304 04 140 |

1 303 05 730 |

2 201 11 510 |

2 205 41 660 |

2 201 11 000 |

2 205 41 000 |

|

Зачислена в доход бюджета сумма страхового возмещения |

|||||

|

1 303 05 830 |

1 205 41 660 |

Выбытие транспортных средств

Выбытие объектов основных средств отражается в бухгалтерском учете в соответствии с п. 51 Инструкции № 157н:

в случаях принятия решения о списании этих объектов по основанию их выбытия помимо воли учреждения (хищения, недостачи, порчи, выявленных при инвентаризации активов);

в случаях ликвидации при авариях, стихийных бедствиях и иных чрезвычайных ситуациях;

в случаях по завершению мероприятий (разборки, демонтажа, уничтожения, утилизации и т. п.), предусмотренных при принятии решения о списании объектов основных средств по иным основаниям, установленным законодательством РФ, в том числе по основанию морального и физического износа данных объектов, нецелесообразности дальнейшего использования, их непригодности, невозможности или неэффективности их восстановления;

передачи в порядке, предусмотренном законодательством РФ, другому учреждению, органу государственной власти, органу местного самоуправления;

в иных случаях прекращения права оперативного управления, предусмотренных законодательством РФ;

в случаях возврата объектов, являющихся предметом лизинга (сублизинга), лизингодателю.

Основная часть имущества государственных (муниципальных) учреждений не является их собственностью, а находится в оперативном управлении. На федеральном уровне разработано Положение об особенностях списания федерального имущества, утвержденное Постановлением Правительства РФ от 14.10.2010 № 834. Этим документом регламентирован порядок списания движимого и недвижимого имущества, находящегося в федеральной собственности. На его основании разработаны соответствующие положения на уровнях субъектов РФ, которые должны строго соблюдаться.

Согласно п. 52 Инструкции № 157н к отражению в бухгалтерском учете принимаются акты о списании при согласовании решения о списании объекта основного средства с собственником имущества (с учредителем) и наличии утверждающей надписи руководителя учреждения на акте. Отражение в учете выбытия основных средств и реализация мероприятий, предусмотренных актом о списании, до утверждения в установленном порядке решения о списании (выбытии) не допускаются.

В результате разборки (демонтажа) основных средств у учреждения могут оставаться материальные запасы, пригодные для дальнейшего использования. Они должны быть соответствующим образом оприходованы, и эти операции необходимо отразить в бухгалтерском учете.

Рассмотрим, как отражается в бухгалтерском учете различных типов учреждений выбытие транспортных средств в зависимости от основания их списания.

|

Казенное учреждение (Инструкция № 162н) |

Бюджетное учреждение (Инструкция № 174н) |

Автономное учреждение (Инструкция № 183н) |

|||

|

Дебет |

Кредит |

Дебет |

Кредит |

Дебет |

Кредит |

|

Продажа, недостача, хищение, физический и моральный износ |

|||||

|

1 104 х5 410 1 401 10 172 |

1 101 х5 410 |

0 104 х5 410 0 401 10 172 |

0 101 х5 410 |

0 104 х5 000 0 401 10 172 |

0 101 х5 000 |

|

Уничтожение, разрушение, приведение в негодность вследствие стихийных бедствий |

|||||

|

1 104 х5 410 1 401 20 273 |

1 101 х5 410 |

0 104 х5 410 0 401 20 273 |

0 101 х5 410 |

0 104 х5 000 0 401 20 273 |

0 101 х5 000 |

|

Безвозмездная передача Между головным учреждением и обособленными подразделениями |

|||||

|

1 304 04 310 1 104 х5 410 |

1 101 х5 410 1 304 04 310 |

0 304 04 310 0 104 х5 410 |

0 101 х5 410 0 304 04 310 |

0 304 04 310 0 104 х5 000 |

0 101 х5 000 0 304 04 310 |

|

Безвозмездная передача между учреждениями, подведомственными разным главным распорядителям |

Безвозмездная передача органу власти, государственному (муниципальному) учреждению, в том числе прекращение права оперативного управления |

||||

|

1 401 20 241 1 104 х5 410 |

1 101 х5 410 1 401 20 241 |

0 401 20 241 0 104 х5 410 |

0 101 х5 410 0 401 20 241 |

0 401 20 241 0 104 х5 000 |

0 101 х5 000 0 401 20 241 |

|

Безвозмездная передача организациям, за исключением государственных (муниципальных) |

|||||

|

1 401 20 242 1 104 х5 410 |

1 101 х5 410 1 401 20 242 |

2 401 20 242 2 104 х5 410 |

2 101 х5 410 2 401 20 242 |

2 401 20 242 2 104 х5 000 |

2 101 х5 000 2 401 20 242 |

Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.