Договор дарения автомобиля

Вам хотят подарить машину? А, может быть, вы планируете сделать дорогой сюрприз любимой жене или сыну? Для этого вам нужно заполнить договор дарения.

Как оформить договор дарения автомобиля?

Если вы не знаете, как оформить договор дарения автомобиля, следующая информация будет для вас актуальной. Приобретатель получает право собственности на автомобиль в момент его передачи – статья 458 ГК РФ. Постановка на учёт осуществляется в ГИБДД. Право собственности – это ёмкое понятие, включающее право пользоваться и распоряжаться ТС по своему усмотрению. Можно, не ставя машину на учет, оформить договор дарения у нотариуса. После этого ставить её на учёт должен тот человек, который получил ТС в дар. Договор дарения авто заключается в письменной форме.

Бланк договора дарения автомобиля

В наши дни можно выделить как минимум, два способа передачи права собственности на машину. Обычно ТС продается с использованием договора купли-продажи. Но такой способ можно «обойти», ведь за него нужно платить налог. На практике оплаты налога можно избежать, передав автомобиль по правилам дарения. В этом случае необходимо заполнить бланк договора дарения автомобиля.

Договор дарения автомобиля родственнику

Отметим, что не все операции дарения не облагаются налогом. Налог не взимается только за дарение ТС одним близким родственником другому. Договор дарения автомобиля родственнику заполняется у нотариуса в письменной форме. Обратимся ко второй части кодекса РФ, к статье 217-й, пункту 18. Доходы, полученные в порядке дарения, не облагаются налогом только тогда, когда речь идет о кровном родстве обоих сторон: супруги, родители, дедушки, бабушки, братья, сестры. В договоре дарения указываются все основные характеристики авто: марка, тип, цвет, номер двигателя и т.д. также, дарителю нужно предоставить документы, подтверждающие его права собственности на ТС.

Совет от Сравни.ру: договор автомобиля заключается между двумя сторонами на безвозмездной основе, причем сторонами могу быть как юридические, так и физические лица.

Содержание

- Как рассчитать и заплатить налог

- Когда нужно платить налог при дарении автомобиля

- Оформление в ГИБДД

- Что такое дарственная и сколько она стоит

Договор дарения — это юридический документ, с помощью которого одно лицо (даритель) дарит другому лицу (дарополучателю) свое имущество. Договор дарения автомобиля — одно из самых распространенных видов таких договоров. В нем урегулированы вопросы о передаче права собственности на автомобиль от дарителя к дарополучателю.

Как правило, при оформлении дарения автомобиля возникает несколько вопросов. Во-первых, как рассчитать стоимость автомобиля для целей налогообложения. Ведь налог при дарении автомобиля рассчитывается исходя из его рыночной стоимости, а не из фактической цены продажи. Во-вторых, сколько нужно заплатить при оформлении дарственной на автомобиль. И, в-третьих, когда действует дарственная на автомобиль и какие особенности оформления стоит учесть.

Для расчета налога при дарении автомобиля можно воспользоваться государственным реестром. Но это лишь один из возможных вариантов. Если стоимость автомобиля меньше 1 млн. рублей, то налог при дарении не нужно платить.

При оформлении дарения автомобиля также необходимо учесть, что дарственная вступает в силу с момента ее регистрации в уполномоченном государственном органе. Это означает, что то время, которое занимает регистрация дарственной, дарополучатель не может использовать автомобиль в своих целях. Поэтому при оформлении дарения автомобиля важно учесть все эти особенности и провести все процедуры оформления в срок, чтобы избежать неприятных ситуаций.

Как рассчитать и заплатить налог

При оформлении дарственной договора на автомобиль, необходимо учесть налог, который должно быть заплачено государству. Налог на дарение вступает в силу с момента заключения договора и должен быть уплачен в течение определенного срока.

Чтобы рассчитать налог на дарение, нужно знать стоимость автомобиля. Стоимость определяется исходя из его рыночной цены. Обычно для определения стоимости автомобиля используются оценки от ГИБДД или автомобильных бюро. Также необходимо учесть возраст и техническое состояние автомобиля.

Сумму налога можно рассчитать, умножив стоимость автомобиля на ставку налога на дарение. Ставка налога зависит от региона и может различаться. Поэтому для точного рассчета налога лучше обратиться в налоговую инспекцию или воспользоваться онлайн калькулятором стоимости дарения.

Чтобы оплатить налог на дарение, необходимо обратиться в налоговую инспекцию с документами, подтверждающими заключение дарственной договора. В некоторых случаях можно также воспользоваться услугами специализированных касс.

Оформление дарственной договора и уплата налога на дарение должны быть произведены в установленные сроки. В противном случае, за нарушение законодательства могут быть предусмотрены штрафы или административные наказания.

Когда нужно платить налог при дарении автомобиля

Одной из наиболее часто задаваемых вопросов при оформлении дарственной договора на автомобиль является необходимость уплаты налога. И узнать ответ на этот вопрос не так просто, ведь сумма налога зависит от множества факторов.

- Во-первых, нужно учитывать стоимость автомобиля, так как налог рассчитывается исходя из этой цены.

- Во-вторых, необходимо определиться, какая ставка налога будет применена. Здесь также важно учесть такие факторы, как возраст автомобиля, наличие специализированных устройств и других факторов, влияющих на налогооблагаемую базу.

- В-третьих, нужно знать, какие органы государственной власти отвечают за расчет и взимание налога при дарении автомобиля. Обычно это Государственная инспекция по недвижимости (ГИСН) или управление Федеральной налоговой службы (УФНС), но в некоторых случаях уплату налога осуществляют иные органы.

Понимая, что оформление дарственной договора на автомобиль может потребовать оплату налога, многие задаются вопросом: сколько нужно будет заплатить и когда вступает в силу эта оплата? Стоимость налога при дарении автомобиля рассчитывается исходя из его технических характеристик и других параметров, устанавливаемых законодательством. Определить точную сумму можно обратившись к органам ГИБДД или налоговой службы.

Не забывайте, что налог при дарении автомобиля является обязательным и его неуплата может повлечь серьезные последствия. Поэтому рекомендуется обращаться за консультацией и проводить все оформление договора дарения автомобиля в соответствии с действующим законодательством.

Оформление в ГИБДД

После заключения договора дарения автомобиля необходимо его оформить в Государственной инспекции по делам безопасности дорожного движения (ГИБДД). Такое оформление позволяет официально установить информацию о новом владельце автомобиля.

Для оформления договора дарения в ГИБДД вступает в силу дарственная декларация, которая должна быть подписана дарителем и дарополучателем. Декларация должна содержать информацию о дарении, включая данные об автомобиле и сумму, заплаченную при его покупке.

При оформлении договора дарения в ГИБДД необходимо рассчитать сумму налога на дарение, которую придется заплатить. Сумма налога на дарение рассчитывается как процент от стоимости автомобиля, указанной в дарственной декларации. Она может изменяться в зависимости от региона и других факторов.

Для оплаты налога на дарение потребуется предоставить в ГИБДД документы, подтверждающие его уплату. За получение данной информации и оформление в ГИБДД гражданину может потребоваться определенное время, так как процесс требует подготовки нескольких документов.

Также при оформлении договора дарения в ГИБДД необходимо учесть, что налог на дарение должен быть уплачен в течение определенного срока. Срок уплаты налога указывается в соответствующих законодательных актах региона.

Итак, оформление в ГИБДД включает следующие шаги:

- Рассчитать сумму налога на дарение;

- Оплатить налог в установленный срок;

- Подготовить документы, подтверждающие уплату налога;

- Предоставить документы в ГИБДД.

Важно отметить, что процедура оформления автомобиля в ГИБДД может различаться в зависимости от региона и особенностей законодательства.

Поэтому перед оформлением дарения автомобиля рекомендуется уточнить, какие документы и какая процедура необходимы в вашем регионе.

Что такое дарственная и сколько она стоит

Дарственная — это документ, оформление которого встает в случае, когда автомобиль передается в дар. В таком случае, владелец автомобиля совершает действие по передаче собственности на другого лица безвозмездно.

Дарственная вступает в силу после оформления и подписания. Она является основанием для перерегистрации автомобиля на нового владельца в ГИБДД.

Чтобы оформить дарственную, нужно знать, какие документы необходимо предоставить, куда обратиться, какие сборы и пошлины нужно заплатить.

Для начала, чтобы оформить дарственную на автомобиль, нужно иметь служебное место в ГИБДД. В государственной инспекции выдается заявление о выдаче дарственной на автомобиль.

Когда заявление направлено в ГИБДД, следует заплатить государственную пошлину, которая рассчитывается от стоимости передаваемого автомобиля.

| Стоимость автомобиля | Размер государственной пошлины |

|---|---|

| До 1 000 000 рублей | 5 000 рублей |

| От 1 000 001 рубля до 2 000 000 рублей | 10 000 рублей |

| Более 2 000 000 рублей | 15 000 рублей |

После оплаты государственной пошлины необходимо рассчитать налог на автомобиль, который также нужно заплатить. Размер налога рассчитывается от исходной стоимости автомобиля и зависит от его возраста.

Таким образом, дарственная — это важный документ, который нужно оформлять при передаче автомобиля в дар. Она вступает в силу после оформления и подписания и является основанием для перерегистрации автомобиля на нового владельца в ГИБДД. Не забудьте заплатить государственную пошлину и рассчитать налог на автомобиль для полноценного оформления дарственной.

Договор дарения автомобиля – документ, что позволяет дать дарению юридическую силу в 2022 году. Без рассматриваемого договора, дарение автомобиля не имеет никакой законной силы, и владельцем транспортного средства все ещё будет считаться даритель. Одариваемый человек не сможет ни зарегистрировать на свое имя авто, ни продать его, ни выполнить какие-то другие значимые задачи. Потому так важно знать, как правильно оформить договор дарения, и какие будут последствия, если этого не сделать или допустить в рассматриваемом документе ошибку. Кроме того, договор нужно правильно зарегистрировать, следуя строгой процедуре, предусмотренной законом.

Что такое договор дарения автомобиля

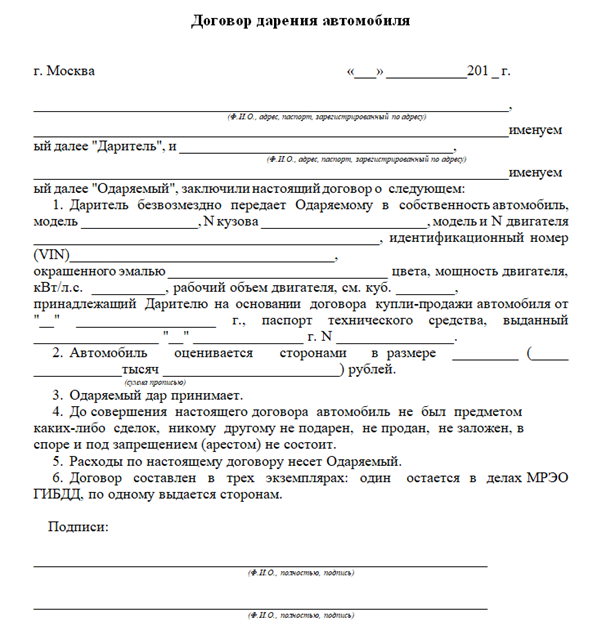

Дарение автомобиля в 2022 году подтверждается специальным документом – договором. Это акт гражданско-правового типа. Для него не нужна стандартная форма документа. Можно даже договориться в устной форме, но только для недорогого имущества. А поскольку автомобиль явно стоит больше трех тысяч рублей, письменный бланк является необходимостью.

Сегодня есть стандартный бланк для дарственной, который можно скачать на специализированном сайте. В этом бланке уже есть все пункты, что должны быть заполнены. Конечно, можно написать документ от руки, но использование стандартизированного бланка позволяет избежать ошибок.

Когда пишите текст дарственной, обязательно нужно указать определенный набор сведений:

- Кто является дарителем и одаряемым (с указанием личных сведений);

- Какая машина передается в качестве дара (госномер, модель и марка, VIN-код);

- Документы о праве собственности (договор купли-продажи, СТС и т.п.);

- Когда и где соглашение оформляется;

- Какая из сторон будет нести все финансовые расходы при оформлении авто.

Поскольку это договор дарения, не обязательно прописывать стоимость подарка. Заверять бумаги у нотариуса также не требуется, но если у сторон возникает такое желание, сделку можно дополнительно скрепить нотариальной печатью. Важно учитывать тот факт, что подарком может быть только то авто, что является официальной собственностью дарителя. Хотя возможно подарить транспорт, на который оформлена генеральная доверенность.

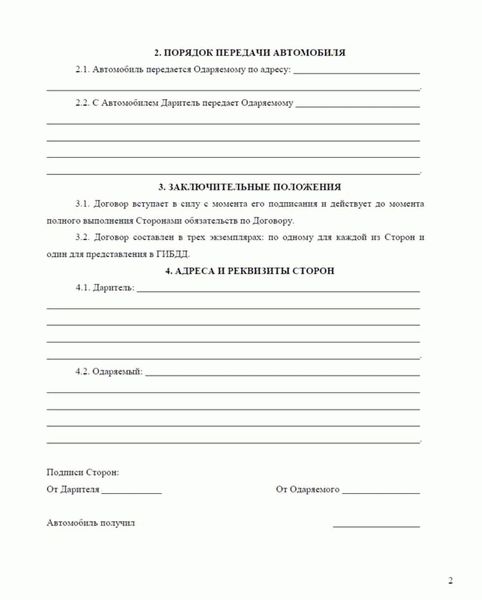

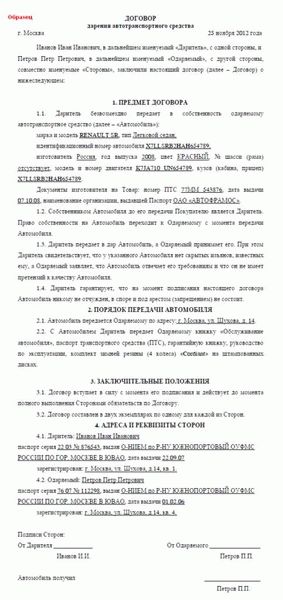

Увеличить картинку

Особенности договора дарения авто и налоги

Составляя договор дарения автомобиля 2022 года, помните, что вам нужно будет заплатить налоги. Хотя главной чертой рассматриваемой процедуры считается факт безвозмездности, все же следует учитывать, что налоговое законодательство распространяет на неё налоги НДС или НДФЛ. Рассматриваемые налоги могут не платить только одариваемые члены семьи дарителя – его близкий родственник. Причем это касается и родственников, входящих в категорию приемных.

Другими словами, если договор дарения автомобиля родственнику подписывается с детьми, родителями, супругами, сестрами и бабушками, никакие налоги платить не понадобится, даже если это родственник приемный. Уточнить все нюансы можно, обратившись к ст. 217 НК РФ.

Для всех других лиц, которые получают подарок, действует правило уплаты налога НДФЛ, что для автомобиля и других подарков составляет 13% цены. Поэтому, как только получите подарок, включите его в налоговую декларацию. А вот родственник включать рассматриваемый автомобиль в декларацию не обязан.

Есть обстоятельства, приводящие к ничтожности сделки на автомобиль в 2022 году:

- Одна из сторон несовершеннолетняя или недееспособная (с таким же результатом этими качествами могут обладать и обе стороны что выполняют дарение);

- От имени дарителя выступает врач в больнице, где он лечится или учитель в учебном заведении дарителя;

- Когда государственный должностной служащий (муниципальный) вступает в эту сделку в качестве одной из сторон.

Если обе стороны выполняющие дарение – это юридическое лицо, сделку также не признают. Если только одно юр. лицо, тогда все в порядке, при условии, что оно не переживает банкротство.

Инструкция по оформлению договора дарения автомобиля

Когда составляется договор дарения машины, следует использовать типовой бланк, чтобы внести все необходимые сведения, и добавить их в нужном порядке:

- Кто является сторонами процедуры;

- Где и когда рассматриваемый договор составляется и подписывается;

- Что за машина получает нового собственника (сделать его описание);

- Паспортные данные этих собственников;

- Какие вещи передаются с автомобилем дополнительно (это могут быть документы, инструменты и т.п.);

- Где именно передается транспорт.

Договор в 2022 году нужно оформить трижды, чтобы у каждой из сторон оказался свой экземпляр. Подписи стороны ставят на каждом из экземпляров. Когда ключи передано, ставится отметка о получении.

В договоре не обязательно указывать столько стоит автомобиль, но иногда инспекторы ГИБДД требуют наличия этой информации. Такое требование можно обжаловать или просто указать цену машины и не тратить времени на разбирательства. Дополнительные условия сделки и родственные связи в договоре также не указываются.

Обратиться в отделение ГИБДД нужно до окончания 10 дней после заключения договора. Там авто поставят на учет. Это может сделать только одариваемый. Чтобы выполнить регистрацию, нужно принести паспорт, ПТС и СТС, ОСАГО и договор. Оплатив госпошлину, прикрепите к документам квитанцию.

Регистрация в 2022 году не бесплатная. Услуга стоит 850 рублей, что можно внести прямо в МРЭО. Если заверяете сделку у нотариуса, тогда заплатите 0,3% стоимости автомобиля и сбор, составляющий пару тысяч рублей.

Учтите, что работники ГИБДД отказываются ставить машину на учет, если даритель не прикрепил к договору согласия на сделку от своей супруги. Также откажут при наличии штрафов, что не уплачены или других долгов. Не оформят сделку, если автомобиль арестован или с ним ограничены юридические действия.

Частые вопросы про договор дарения машины

Даже в 2022 году дарение машины связано с огромным количеством вопросов, возникающих у граждан, совершающих рассматриваемую сделку. Давайте попробуем на них ответить.

1. Возможно ли дарение машины близкому родственнику, который является гражданином другой страны и не проживает на территории РФ?

В 2022 году это возможно, но нужно уточнить, какие условия дарения работают в его стране. В другом государстве, как стоимость услуг, так и вопросы налогообложения, скорее всего, имеют отличия. Растаможка автомобиля не обязательна, только если РФ и страна одариваемого заключила специальный договор.

2. Потребуется ли прописывать в договоре родственную связь между сторонами и важно ли снять автомобиль с регистрации?

Прописывать родственную связь не требуется, хотя и допускается. Этот факт нужно подтверждать перед ИФНС, предоставив документы-доказательства родства. Также автомобиль не нужно снимать с учета прежде чем дарить. Машину автоматически переоформят, когда договор попадет в ГИБДД.

3. Допускается ли дарить новый и не зарегистрированный в ГИБДД автомобиль, только купив его в автосалоне?

Да, такое дарение возможно. Чтобы зарегистрировать транспорт на одаряемого, достаточно принести договоры о купле-продаже и дарении. Причем это может сделать сам одаряемый, без присутствия дарителя.

4. Можно ли не платить налог на прибыль в 2022 году, если даритель не близкий родственник одаряемого?

Это возможно и требуется более сложной процедуры. Сначала составляете сделку между близкими родственниками, так что обе стороны должны найти близкого им с обеих сторон родственника. А потом совершить сделку так, чтобы увеличить степень родства. Но это долгий и достаточно рисковый путь.

Дарение машины – несложная процедура. Но чтобы сделка была правильно оформлена и законна, следует либо заключать договор с близкой родней, либо платить налог. Если все сделаете, получите собственное транспортное средство без проблем с законом.

Получить юридическую помощь по вопросам составления договора дарения автомобиля можно на нашем сайте.

13июля2022

Дарение автомобиля — это соглашение (договор, сделка) между дарителем и одаряемым, по которому даритель безвозмездно и безвозвратно передает или обязуется передать автомобиль в собственность одаряемому.

Сделка (в данном случае договор дарения) должна быть заключена в простой письменной форме, если:

— хотя бы одна из сторон является юридическим лицом;

— сумма сделки между гражданами превышает 10 000 руб.;

— письменная форма сделки предусмотрена законом.

Поскольку транспортное средство стоит более 10 000 руб., письменная форма договора дарения необходима.

В договоре должны быть приведены основные характеристики машины (тип, номера кузова, двигателя и т.п.), указан документ, на основании которого автомобиль принадлежит дарителю (справка-счет, договор, свидетельство о праве на наследство и т.п.). Кроме того, необходимо определить, кто будет нести расходы, связанные с оформлением договора (если стороны решат обратиться к нотариусу).

Может также быть указана стоимость подарка и предусмотрено возмещение дарителю расходов, понесенных им в связи с дарением (если они не включены в сам предмет дарения).

Договор подписывают обе стороны и по желанию удостоверяют у нотариуса.

Нотариальный тариф (одинаковый у государственных и частных нотариусов), взимаемый при удостоверении договора дарения, установлен в размере:

— 0,3% суммы договора, но не менее 200 руб. — при дарении детям (в том числе усыновленным), супругу, родителям, родным братьям и сестрам;

— 1% от суммы договора, но не менее 300 руб. — при дарении другим лицам.

Договоры дарения автомобиля государственной регистрации не требуют. Сама машина должна быть зарегистрирована в ГИБДД (поставлена на учет) за новым собственником.

Дарителем может быть только собственник транспортного средства. Нельзя подарить автомобиль, который:

— находится под арестом (до снятия ареста);

— является предметом залога (без согласия залогодержателя).

Заключить договор дарения от имени собственника может лицо, имеющее доверенность на распоряжение этим автомобилем. В ней должны быть обязательно названы конкретный автомобиль (с указанием номера двигателя, кузова, идентификационного номера и т.д.) и конкретное лицо, которому этот автомобиль передается в дар.

В противном случае доверенность будет считаться ничтожной (не имеющей юридической силы), само дарение — недействительным, а собственник автомобиля будет иметь право в любое время потребовать его вернуть. Однако если собственник автомобиля впоследствии одобрит такое дарение, оно будет признано действительным.

Полномочия по дарению могут быть оформлены отдельной доверенностью, либо включены в общую доверенность на управление и распоряжение автомобилем. В ней может быть также оговорено право получать от имени собственника необходимые справки и документы.

Доверенность может быть выдана и на принятие дара, в качестве которого в ней должен быть указан конкретный автомобиль. В ней же может содержаться поручение поставить автомобиль на учет и получить для этого все необходимые документы.

Если в результате скрытых недостатков подаренного автомобиля причинен вред жизни, здоровью или имуществу одаряемого, то обязанность по его компенсации в полном объеме ложится на того, кто подарил такой автомобиль.

Вред возмещается при условии, что недостатки:

— возникли до передачи автомобиля одаряемому;

— не относятся к числу явных;

— были известны дарителю;

— были не известны одаряемому.

Лицо, принимающее в дар автомобиль, обязано уплатить налог на доходы физических лиц (НДФЛ, подоходный налог) в размере 13% от его стоимости. Этот налог платить не требуется в том случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неполнородными братьями и сестрами).

Добавить в «Нужное»

Как переписать машину на жену, сына или другого родственника без продажи

В последнее время в интернете стали появляться вопросы, как можно переписать машину без продажи на другого владельца, например, на жену, родственника, сына. Давайте рассмотрим возможные варианты, а также их последствия.

Когда автомобиль подлежит перерегистрации на другого человека

Первое, что важно понимать в этом вопросе: перерегистрация автомобиля в ГИБДД это всего лишь административная процедура, которая фиксирует последствия изменения владельца автомобиля. То есть перерегистрации должна предшествовать какая-то сделка, вследствие которой поменялся владелец машины. Нельзя взять и просто перерегистрировать машину на другого человека, если тот не является новым владельцем авто в терминах закона о регистрации транспортных средств (далее — ТС).

А вот если владелец сменился, новый владелец просто обязан зарегистрировать машину на себя.

Владелец автомобиля – это (п. 1 ст. 4 Закона от 03.08.2018 № 283-ФЗ):

— собственник авто;

— лицо, владеющее транспортным средством на праве хозяйственного ведения, на праве оперативного управления либо на основании договора лизинга;

— один из родителей, усыновитель либо опекун (попечитель) лица, не достигшего возраста 16 лет, являющегося собственником транспортного средства, или опекун недееспособного гражданина, являющегося собственником транспортного средства.

Таким образом, ответ на вопрос, можно ли переписать машину на другого человека, такой – да, но только после передачи этому человеку права собственности или иных прав на авто.

Какие документы нужны, чтобы переписать машину

Для совершения регистрационных действий в ГИБДД понадобятся (ст. 15 Закона от 03.08.2018 № 283-ФЗ; п. 27 Административного регламента МВД предоставления государственной услуги по регистрации транспортных средств, утв. Приказом МВД от 21.12.2019 № 950):

— заявление нового владельца транспортного средства о совершении регистрационных действий;

— паспорт нового владельца (если регистрацией будет заниматься его представитель, то понадобится еще и доверенность);

— документы на автомобиль (ПТС, свидетельство о регистрации и т.д.);

— полис ОСАГО;

— квитанция на уплату госпошлины;

— диагностическая карта в определенных в подп. 7 п. 1 ст. 15 Закона от 03.08.2018 № 283-ФЗ случаях (в частности, для автомобилей старше 4 лет);

— документы, устанавливающие основания для постановки авто на учет.

Нас интересует последний пункт приведенного списка. В общем случае документами, устанавливающими основания для постановки ТС на учет и для внесения изменений в регистрационные данные авто в связи со сменой владельца, являются в нашем случае документы, удостоверяющие право собственности на транспортное средство.

Как передать право собственности на автомобиль и переписать машину на другого человека

Самый простой и понятный способ – это продажа авто другому человеку. Составляется письменный договор купли-продажи в 3-х экземплярах, нотариальное удостоверение сделки не требуется. Один экземпляр остается у продавца, один – у покупателя, один – передается ГИБДД при регистрации авто.

Для передачи транспортного средства от одного собственника другому можно оформить отдельный акт приема-передачи. Но можно (чтобы не составлять лишний документ) указать в договоре, что на момент подписания договора автомобиль передан продавцом покупателю.

Отметим, что если и продавец, и покупатель имеют учетные записи на Едином портале госуслуг, они могут заключить договор купли-продажи автомобиля онлайн. Договор подписывается с помощью подписей, сформированных через приложение Госключ (Информация МВД России от 12.07.2022).

Можно ли переписать машину на жену через продажу

Нет, такой вариант не подходит, если у супругов режим общей совместной собственности (ст. 34 СК РФ). Ведь если автомобиль приобретен в браке, то это общая совместная собственности жены и мужа вне зависимости от того, на кого зарегистрировано ТС. И в результате сделок с автомобилем между ними машина все равно останется в их общей совместной собственности. Что делать в такой ситуации — читайте дальше.

А вот если муж купил машину до брака, то в принципе жена может выкупить у него эту машину, использовав для покупки свои личные средства, например принадлежащие ей до вступления в брак или полученные от кого-то в дар в период брака (п. 1 ст. 36 СК РФ; п. 2 ст. 256 ГК РФ; п. 10 Обзора судебной практики ВС РФ N 2 (2017), утв. Президиумом ВС РФ 26.04.2017).

Конечно, бывает, что супруги заключают брачный договор и соглашение о разделе имущества или супруги имеют имущество в общей долевой собственности (п. 2 ст. 38, ст. 40 СК РФ). Тогда купля-продажа между ними в принципе возможна, если автомобиль – личное имущество одного из них.

О чем нужно помнить при продаже автомобиля

Если автомобиль был в собственности продавца более 3 лет или продается за сумму менее 250 тыс. руб., то продавцу можно не задумываться о налоговых последствиях продажи. Ведь в этом случае не потребуется декларировать полученный доход и платить налог, даже если в результате сделки продавец получил прибыль (п. 17.1 ст. 217, п. 4 ст. 229 НК РФ).

А вот если автомобиль был в собственности менее 3 лет, то по итогам года, в котором совершена сделка, продавцу понадобится самостоятельно подать декларацию 3-НДФЛ, показать доход от продажи, расходы на приобретение этого автомобиля (или заявить имущественный вычет). И если у сделки положительный результат, то придется заплатить НДФЛ (ст. 220, 228, 229 НК РФ).

Как переписать машину на другого человека без продажи, например на родственника

Можно ли переписать машину на другого, например, на отца, не оформляя договор купли-продажи? Можно, оформив договор дарения.

Дарение – это безвозмездная передача имущества другому человеку (ст. 572 ГК РФ). В теории дарение может быть совершено устно, без оформления письменного договора. Но в рассматриваемом случае это не подходит, поскольку договор дарения понадобится при перерегистрации авто на нового собственника.

Договор дарения оформляется в 3-х экземплярах (один экземпляр для ГИБДД), нотариальное удостоверение договора необязательно. Чтобы не оформлять акт приема-передачи, как и в случае с куплей-продажей, можно написать в самом договоре, что автомобиль передан одаряемому в момент заключения договора.

Налоговые последствия передачи машины по договору дарения

Важно помнить о том, что в общем случае дарение транспортного средства одним человеком другому создает облагаемый НДФЛ доход у одаряемого. Исключение – если даритель и одаряемый являются членами семьи или близкими родственниками (п. 18.1 ст. 217 НК РФ; ст. 14 СК РФ). Таким образом, у одаряемого не возникнет дохода, если автомобиль дарится:

— мужем жене;

— родителем ребенку;

— ребенком родителю;

— близкому родственнику – бабушке, дедушке, внукам, полнородным и неполнородным братьям и сестрам.

Таким образом, если вы хотите через дарение переписать машину на другого человека, не указанного в списке, у этого человека возникает обязанность по итогам года подать декларацию 3-НДФЛ и заплатить НДФЛ с рыночной стоимости автомобиля (ст. 228, 229 НК РФ).

Как переписать машину на жену без продажи

Как уже было сказано выше, все имущество супругов, приобретённое в браке, это их совместная собственность (ст. 34 СК РФ). Поэтому дарение друг другу какого-либо имущества невозможно.

Если же речь идет об автомобиле, приобретенном мужем до брака, то он может подарить этот автомобиль жене. И ТС станет личным имуществом жены (п. 1 ст. 36 СК РФ; п. 2 ст. 256 ГК РФ). Для передачи машины необходимо составить письменный договор дарения.

Также дарение автомобиля мужем жене допустимо, если (п. 6 Информационного письма МОРП № РП-исх.78 и МоНП № 27/6-02 от 12.01.2004):

— автомобиль находится в долевой собственности супругов;

— автомобиль приобретен мужем хотя и в браке, но за счет своих личных средств.

Что нужно, чтобы переписать машину на другого владельца, например родственника

После того, как будет проведена сделка, в результате которой владельцем машины станет другое лицо, можно заниматься перерегистрацией авто. Где переписать машину на другого человека?

Новый владелец автомобиля обращается в отделение ГИБДД с заявлением и пакетом необходимых документов, которые мы перечислили выше. Срок на обращение – 10 дней со дня приобретения транспортного средства (п. 7 Правил, утв. Постановлением Правительства от 21.12.2019 № 1764).

Подробности о перерегистрации автомобиля вы можете посмотреть на сайте МВД России.

Сколько стоит переписать машину

Как мы уже сказали выше, нотариальное удостоверение сделки в общем случае не требуется. То есть в этой части денежных затрат не будет.

А вот при перерегистрации авто в ГИБДД придется заплатить госпошлину – 2 850 руб. (с заменой регистрационных знаков).

Как переписать машину на ребенка

В законе есть следующее ограничение. Если собственником автомобиля является несовершеннолетний, не достигший возраста 16 лет, то автомобиль не может быть зарегистрирован на него (п. 1 ст. 4 Закона от 03.08.2018 № 283-ФЗ). В этом случае авто регистрируется на одного из родителей, опекуна или попечителя ребенка. То есть не получится перерегистрировать машину на сына или дочь младше 16 лет.

Если ребенку уже исполнилось 16 лет, то действуем в вышеописанном порядке. Проще всего оформить передачу ребенку права собственности на авто путем оформления договора дарения.

Кто должен платить транспортный налог при перерегистрации авто

В заключение напомним, что после перерегистрации машины в ГИБДД новый владелец транспортного средства автоматом становится плательщиком транспортного налога (ст. 357 НК РФ). О том, что у машины сменился владелец, налоговая инспекция узнает от органов ГИБДД после перерегистрации машины на другого человека.

Получить машину в подарок, безусловно, приятно. Однако есть нюансы, связанные с оформлением необходимых документов и уплатой налогов. Что такое дарственная на машину и как ее оформить — расскажем ниже.

Что такое дарственная и сколько она стоит

Если вы хотите подарить машину, нужно оформить дарственную — договор дарения. По нему вы передаете автомобиль на безвозмездной основе другому человеку.

Оформить дарственную на машину можно в простой письменной форме, заверять ее у нотариуса не нужно. Бланк документа можно скачать в интернете. Это наиболее простой вариант, к тому же он бесплатный.

Если хотите заверить документ у нотариуса, ему нужно будет заплатить — от 0,3 до 1 процента от стоимости авто.

Как оформить дарственную

В договоре дарения автомобиля должны быть указаны паспортные данные собственника (дарителя) и того, кому машина будет подарена (одаряемого).

По автомобилю указываются все основные данные из регистрационных документов (марка, модель, VIN-номер и прочее). Отдельным пунктом прописывается, что у машины нет скрытых изъянов, которые известны дарителю. Получатель соглашается, что не имеет претензий к качеству подарка.

В договоре обязательно должен быть пункт о том, что передаваемое в дар транспортное средство не находится в залоге или под арестом. Дарить кредитные авто нельзя, так как они собственность банка. Можно попробовать оформить договор с согласия банка, но далеко не факт, что кредитное учреждение на это пойдет.

Отдельным пунктом прописывается, что идет в комплекте с автомобилем. Например, это может второй комплект резины на дисках.

Когда вступает в силу дарственная

Договор составляется в трех экземплярах и вступает в силу с момента его подписания, если не указано иное. Но вообще переход права собственности можно привязать к любой дате, тогда это нужно указать.

В некоторых случаях дарственная может считаться недействительной. Например, если договор дарения был написан под давлением, или если дарителя ввели в заблуждение. Либо на момент совершения сделки он был лишен дееспособности.

Также дарение невозможно без согласия супруга. Например, автомобиль был приобретен в браке, и один из супругов решил подарить его дальнему родственнику. Тогда обязательно нужно согласие партнера.

Если в договоре указано, что он начнет действовать после смерти дарителя, он не будет действительным — в таком случае нужно составлять завещание.

Оформление в ГИБДД

После подписания договора у получателя подарка есть 10 дней, чтобы переоформить авто на себя. Процедура постановки на учет стандартная. В отделении ГИБДД надо принести паспорт, документы на автомобиль, полис ОСАГО и один экземпляр договора дарения.

При постановке на учет нужно будет заплатить 500 рублей за выдачу нового свидетельства о регистрации (СТС). За внесение изменений в бумажный ПТС потребуется 350 рублей, за внесение записи в электронный ПТС — 150 рублей. Если необходимо получить новые госномера, это обойдется в 2 000 рублей.

Налог на подаренный автомобиль

Даритель автомобиля не платит никаких налогов, так как он не получает дохода. Будет ли платить налог получатель подарка, зависит от того, кто подарил машину.

Не облагается налогом только дарение автомобиля близкому родственнику. Если участниками сделки являются родители, дети, бабушки и дедушки, внуки, супруги, братья, сестры, усыновители и усыновленные — то платить ничего не нужно.

Дарение автомобиля между дальними родственниками будет облагаться налогом.

Пример. Теща хочет подарить машину своему зятю. Это родство не считается близким. В таком случае есть только один вариант, как подарить машину и не платить при этом налог. Можно составить два договора дарения, но чтобы каждый был оформлен между близкими родственниками. То есть сначала теща подарит авто своей дочери, а дочь оформит дарственную на супруга.

Если машину вам подарили не близкие родственники, то налог составит 13% от стоимости подарка. При этом в дарственной цена автомобиля может отсутствовать, указывать ее необязательно. В таком случае налог будет рассчитываться исходя из рыночной стоимости машины.

Пример. Знакомый подарил вам машину стоимостью 1 миллион рублей. Тогда сумма налога для вас составит 130 000 рублей (13%). При этом на подаренный автомобиль налоговые вычеты не распространяются, так что придется оплачивать всю сумму целиком.

Поэтому не подавать налоговую декларацию при получении автомобиля в дар могут только те, кому он достался от близкого родственника. В остальных случаях необходимо заполнить форму 3-НДФЛ и подать ее в налоговую до 30 апреля следующего года.

Как продать подаренный автомобиль

Продать подаренный автомобиль вы сможете только после того, как оформите его на себя. Далее процедура продажи будет стандартной: вы с покупателем заключаете договор купли-продажи, получаете деньги и передаете ему автомобиль.

Если вы владели подаренным автомобилем более трех лет, то платить ничего не нужно. Если менее трех лет — то сумма налога составит стандартные 13%. Он будет рассчитываться от той суммы, которую вы указали в договоре купли-продажи с покупателем.

Однако есть способы, позволяющие существенно уменьшить или вовсе не платить налог при продаже подаренного автомобиля. Если у того, кто подарил вам машину, сохранился договор купли-продажи — то налог может быть уменьшен на сумму ее покупки.

Пример. Отец дарит вам автомобиль, а вы продаете его через два года за 950 тысяч рублей. При этом у отца сохранился договор купли-продажи, в котором указана стоимость в 1 млн рублей. В этом случае платить налог не придется, так как машина продана дешевле.

Если вы продаете автомобиль дороже, чем указано в договоре купли-продажи, то придется заплатить налог с разницы в стоимости.

Допустим, вы продали автомобиль из примера выше не за 950 тысяч рублей, а за 1,2 млн. Тогда из этой суммы вычитается тот самый миллион, который отец потратил на покупку автомобиля. В итоге разница между продажей и покупкой составит 200 тысяч рублей, а сумма налога — 26 тысяч.

Налог также можно уменьшить, если машину вам подарил не близкий родственник. В этом случае вы уже заплатили налог, после того как оформили авто на себя.

Пример. Машина стоила 1 миллион рублей, и вы оплатили 13% (130 000 рублей). Если вы продаете авто за 1 миллион рублей или дешевле, налога не будет. Если дороже, налог будет считаться с разницы точно так же, как в предыдущем примере.

Автор: Роман Яровой