Как оформить подаренный автомобиль?

Считается, что дарение автомобиля — самый выгодный способ передачи прав собственности. Мы проверим, насколько это соответствует истине. А заодно расскажем, как оформить подаренную вам машину в ГИБДД.

Составление договора

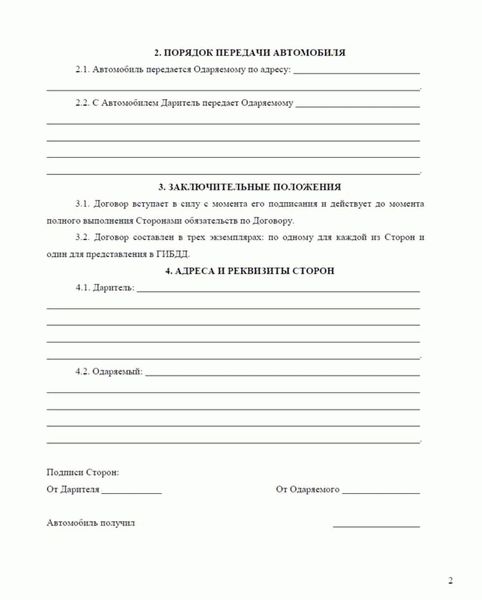

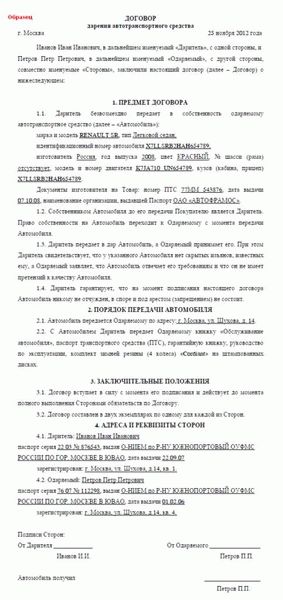

Начать следует с формальностей. Договор дарения автомобиля можно составить в произвольной форме, включив все необходимые реквизиты. Но во избежание путаницы лучше загрузить готовый бланк из интернета или обратиться к юристу.

Дарственная на машину должна включать:

-

максимально подробную информацию об автомобиле, включая марку, модель, VIN-номер, важные технические характеристики, комплектацию и цвет;

-

паспортные данные дарителя и одариваемого;

-

опись имущества, передаваемого вместе с машиной, например, комплекта колёс, компрессора и брезентового чехла;

-

дату передачи автомобиля и адрес места, в котором она будет совершена.

Договор дарения машины составляется в трёх экземплярах — один для дарителя, один для одариваемого и один для ГИБДД. После передачи транспортного средства в нём ставятся подписи участников. Новый владелец должен написать под ними «Автомобиль получил», поставив дату и ещё одну подпись.

Налоговые обязательства

С точки зрения закона, получение машины в подарок считается доходом. Поэтому сразу же после совершения сделки у вас возникают обязательства перед государством, которые нужно отразить в налоговой декларации. К счастью, дополнительных расходов можно избежать. Льготы работают при дарении автомобиля близкому родственнику (до второй степени родства). Таковыми считаются:

-

родители и официальные опекуны;

-

дети;

-

бабушки и дедушки;

-

братья и сёстры, имеющие хотя бы одного общего родителя.

При дарении автомобиля между дальними родственниками, начиная от тёти и двоюродного брата, у получателя возникают налоговые обязательства в размере 13% стоимости машины. Например, приняв в подарок Chevrolet Cobalt 2019 года, который оценили в 800 тысяч рублей, вы должны отдать государству 800 000х0,13=104 000 тысячи рублей.

Если же оформить передачу прав собственности через договор купли-продажи, можно воспользоваться правом на налоговый вычет в размере 250 тысяч рублей. Он предоставляется каждому гражданину России один раз в год на продажу одного автомобиля. Кроме того, налог на доходы не взимается, если предыдущий собственник владел машиной три полных года и больше.

Поэтому оформлять договор дарения автомобиля выгодно только в том случае, когда вы приходитесь близким родственником нынешнему владельцу.

Постановка на учёт

Оформить подаренный автомобиль в ГИБДД несложно. В целом, процедура ничем не отличается от той, что следует за покупкой машины. Поэтому мы опишем её кратко и дадим полезные советы на важнейших этапах:

-

После наступления даты передачи автомобиля, указанной в дарственной, у вас есть 10 дней для постановки на учёт. В этот период можно ездить на прежних номерах, без полиса ОСАГО, но с оригиналом договора дарения.

-

Если с момента выпуска машины прошло более 4 лет, первым делом нужно пройти техосмотр. Список аккредитованных пунктов можно найти на сайте Российского союза автостраховщиков.

-

Следующий шаг — оформление полиса ОСАГО. Вы можете сделать это онлайн или в отделении любой страховой компании, предоставляющей такую услугу.

-

Подайте заявку на перерегистрацию автомобиля. Лучше всего воспользоваться порталом «Госуслуги» — так вы выберете наиболее удобное время посещения МРЭО и получите 30-процентную скидку на оплату пошлины.

-

В назначенное время приходите в МРЭО. Возьмите с собой: оригинал договора дарения, гражданский паспорт, водительское удостоверение, СТС и номера прежнего владельца, бумажный ПТС, полис ОСАГО, квитанции на уплату госпошлины, заявление о регистрации автомобиля в ГИБДД.

-

Обратитесь в первичное окно. Дождитесь дежурного инспектора и представьте машину к осмотру. Если всё в порядке, на заявлении о регистрации поставят отметку.

-

Отдайте документы в окно подачи заявлений. Сотрудник МРЭО проверит правильность составления всех материалов. Если ошибок нет, через 15 минут он сделает отметки в ПТС и выдаст вам новый СТС. С этого момента вы можете пользоваться автомобилем без ограничений.

Нюансы регистрации принятого в дар автомобиля

Закон не обязывает указывать цену машины в договоре дарения. Но инспектор ГИБДД может счесть это попыткой уклониться от налогов. Теоретически, вы можете доказать свою правоту в суде. Однако куда проще поставить нужную цифру и избавить себя от множества проблем.

Очень важно, чтобы даритель был формальным собственником автомобиля. Проверьте, есть ли такая запись в ПТС. Если документ оформлен в бумажном виде, в конце строчки должна быть подпись владельца машины. Без неё переоформление в ГИБДД не состоится.

Заявление на перерегистрацию транспортного средства в «Госуслугах» должен заполнять новый собственник — тот, кто получил автомобиль в подарок. Выполнить всю процедуру в одиночку не получится — участвуют две стороны.

01.11.2021

Договор дарения автомобиля

Вам хотят подарить машину? А, может быть, вы планируете сделать дорогой сюрприз любимой жене или сыну? Для этого вам нужно заполнить договор дарения.

Как оформить договор дарения автомобиля?

Если вы не знаете, как оформить договор дарения автомобиля, следующая информация будет для вас актуальной. Приобретатель получает право собственности на автомобиль в момент его передачи – статья 458 ГК РФ. Постановка на учёт осуществляется в ГИБДД. Право собственности – это ёмкое понятие, включающее право пользоваться и распоряжаться ТС по своему усмотрению. Можно, не ставя машину на учет, оформить договор дарения у нотариуса. После этого ставить её на учёт должен тот человек, который получил ТС в дар. Договор дарения авто заключается в письменной форме.

Бланк договора дарения автомобиля

В наши дни можно выделить как минимум, два способа передачи права собственности на машину. Обычно ТС продается с использованием договора купли-продажи. Но такой способ можно «обойти», ведь за него нужно платить налог. На практике оплаты налога можно избежать, передав автомобиль по правилам дарения. В этом случае необходимо заполнить бланк договора дарения автомобиля.

Договор дарения автомобиля родственнику

Отметим, что не все операции дарения не облагаются налогом. Налог не взимается только за дарение ТС одним близким родственником другому. Договор дарения автомобиля родственнику заполняется у нотариуса в письменной форме. Обратимся ко второй части кодекса РФ, к статье 217-й, пункту 18. Доходы, полученные в порядке дарения, не облагаются налогом только тогда, когда речь идет о кровном родстве обоих сторон: супруги, родители, дедушки, бабушки, братья, сестры. В договоре дарения указываются все основные характеристики авто: марка, тип, цвет, номер двигателя и т.д. также, дарителю нужно предоставить документы, подтверждающие его права собственности на ТС.

Совет от Сравни.ру: договор автомобиля заключается между двумя сторонами на безвозмездной основе, причем сторонами могу быть как юридические, так и физические лица.

Получить машину в подарок, безусловно, приятно. Однако есть нюансы, связанные с оформлением необходимых документов и уплатой налогов. Что такое дарственная на машину и как ее оформить — расскажем ниже.

Что такое дарственная и сколько она стоит

Если вы хотите подарить машину, нужно оформить дарственную — договор дарения. По нему вы передаете автомобиль на безвозмездной основе другому человеку.

Оформить дарственную на машину можно в простой письменной форме, заверять ее у нотариуса не нужно. Бланк документа можно скачать в интернете. Это наиболее простой вариант, к тому же он бесплатный.

Если хотите заверить документ у нотариуса, ему нужно будет заплатить — от 0,3 до 1 процента от стоимости авто.

Как оформить дарственную

В договоре дарения автомобиля должны быть указаны паспортные данные собственника (дарителя) и того, кому машина будет подарена (одаряемого).

По автомобилю указываются все основные данные из регистрационных документов (марка, модель, VIN-номер и прочее). Отдельным пунктом прописывается, что у машины нет скрытых изъянов, которые известны дарителю. Получатель соглашается, что не имеет претензий к качеству подарка.

В договоре обязательно должен быть пункт о том, что передаваемое в дар транспортное средство не находится в залоге или под арестом. Дарить кредитные авто нельзя, так как они собственность банка. Можно попробовать оформить договор с согласия банка, но далеко не факт, что кредитное учреждение на это пойдет.

Отдельным пунктом прописывается, что идет в комплекте с автомобилем. Например, это может второй комплект резины на дисках.

Когда вступает в силу дарственная

Договор составляется в трех экземплярах и вступает в силу с момента его подписания, если не указано иное. Но вообще переход права собственности можно привязать к любой дате, тогда это нужно указать.

В некоторых случаях дарственная может считаться недействительной. Например, если договор дарения был написан под давлением, или если дарителя ввели в заблуждение. Либо на момент совершения сделки он был лишен дееспособности.

Также дарение невозможно без согласия супруга. Например, автомобиль был приобретен в браке, и один из супругов решил подарить его дальнему родственнику. Тогда обязательно нужно согласие партнера.

Если в договоре указано, что он начнет действовать после смерти дарителя, он не будет действительным — в таком случае нужно составлять завещание.

Оформление в ГИБДД

После подписания договора у получателя подарка есть 10 дней, чтобы переоформить авто на себя. Процедура постановки на учет стандартная. В отделении ГИБДД надо принести паспорт, документы на автомобиль, полис ОСАГО и один экземпляр договора дарения.

При постановке на учет нужно будет заплатить 500 рублей за выдачу нового свидетельства о регистрации (СТС). За внесение изменений в бумажный ПТС потребуется 350 рублей, за внесение записи в электронный ПТС — 150 рублей. Если необходимо получить новые госномера, это обойдется в 2 000 рублей.

Налог на подаренный автомобиль

Даритель автомобиля не платит никаких налогов, так как он не получает дохода. Будет ли платить налог получатель подарка, зависит от того, кто подарил машину.

Не облагается налогом только дарение автомобиля близкому родственнику. Если участниками сделки являются родители, дети, бабушки и дедушки, внуки, супруги, братья, сестры, усыновители и усыновленные — то платить ничего не нужно.

Дарение автомобиля между дальними родственниками будет облагаться налогом.

Пример. Теща хочет подарить машину своему зятю. Это родство не считается близким. В таком случае есть только один вариант, как подарить машину и не платить при этом налог. Можно составить два договора дарения, но чтобы каждый был оформлен между близкими родственниками. То есть сначала теща подарит авто своей дочери, а дочь оформит дарственную на супруга.

Если машину вам подарили не близкие родственники, то налог составит 13% от стоимости подарка. При этом в дарственной цена автомобиля может отсутствовать, указывать ее необязательно. В таком случае налог будет рассчитываться исходя из рыночной стоимости машины.

Пример. Знакомый подарил вам машину стоимостью 1 миллион рублей. Тогда сумма налога для вас составит 130 000 рублей (13%). При этом на подаренный автомобиль налоговые вычеты не распространяются, так что придется оплачивать всю сумму целиком.

Поэтому не подавать налоговую декларацию при получении автомобиля в дар могут только те, кому он достался от близкого родственника. В остальных случаях необходимо заполнить форму 3-НДФЛ и подать ее в налоговую до 30 апреля следующего года.

Как продать подаренный автомобиль

Продать подаренный автомобиль вы сможете только после того, как оформите его на себя. Далее процедура продажи будет стандартной: вы с покупателем заключаете договор купли-продажи, получаете деньги и передаете ему автомобиль.

Если вы владели подаренным автомобилем более трех лет, то платить ничего не нужно. Если менее трех лет — то сумма налога составит стандартные 13%. Он будет рассчитываться от той суммы, которую вы указали в договоре купли-продажи с покупателем.

Однако есть способы, позволяющие существенно уменьшить или вовсе не платить налог при продаже подаренного автомобиля. Если у того, кто подарил вам машину, сохранился договор купли-продажи — то налог может быть уменьшен на сумму ее покупки.

Пример. Отец дарит вам автомобиль, а вы продаете его через два года за 950 тысяч рублей. При этом у отца сохранился договор купли-продажи, в котором указана стоимость в 1 млн рублей. В этом случае платить налог не придется, так как машина продана дешевле.

Если вы продаете автомобиль дороже, чем указано в договоре купли-продажи, то придется заплатить налог с разницы в стоимости.

Допустим, вы продали автомобиль из примера выше не за 950 тысяч рублей, а за 1,2 млн. Тогда из этой суммы вычитается тот самый миллион, который отец потратил на покупку автомобиля. В итоге разница между продажей и покупкой составит 200 тысяч рублей, а сумма налога — 26 тысяч.

Налог также можно уменьшить, если машину вам подарил не близкий родственник. В этом случае вы уже заплатили налог, после того как оформили авто на себя.

Пример. Машина стоила 1 миллион рублей, и вы оплатили 13% (130 000 рублей). Если вы продаете авто за 1 миллион рублей или дешевле, налога не будет. Если дороже, налог будет считаться с разницы точно так же, как в предыдущем примере.

Автор: Роман Яровой

Содержание

- Как рассчитать и заплатить налог

- Когда нужно платить налог при дарении автомобиля

- Оформление в ГИБДД

- Что такое дарственная и сколько она стоит

Договор дарения — это юридический документ, с помощью которого одно лицо (даритель) дарит другому лицу (дарополучателю) свое имущество. Договор дарения автомобиля — одно из самых распространенных видов таких договоров. В нем урегулированы вопросы о передаче права собственности на автомобиль от дарителя к дарополучателю.

Как правило, при оформлении дарения автомобиля возникает несколько вопросов. Во-первых, как рассчитать стоимость автомобиля для целей налогообложения. Ведь налог при дарении автомобиля рассчитывается исходя из его рыночной стоимости, а не из фактической цены продажи. Во-вторых, сколько нужно заплатить при оформлении дарственной на автомобиль. И, в-третьих, когда действует дарственная на автомобиль и какие особенности оформления стоит учесть.

Для расчета налога при дарении автомобиля можно воспользоваться государственным реестром. Но это лишь один из возможных вариантов. Если стоимость автомобиля меньше 1 млн. рублей, то налог при дарении не нужно платить.

При оформлении дарения автомобиля также необходимо учесть, что дарственная вступает в силу с момента ее регистрации в уполномоченном государственном органе. Это означает, что то время, которое занимает регистрация дарственной, дарополучатель не может использовать автомобиль в своих целях. Поэтому при оформлении дарения автомобиля важно учесть все эти особенности и провести все процедуры оформления в срок, чтобы избежать неприятных ситуаций.

Как рассчитать и заплатить налог

При оформлении дарственной договора на автомобиль, необходимо учесть налог, который должно быть заплачено государству. Налог на дарение вступает в силу с момента заключения договора и должен быть уплачен в течение определенного срока.

Чтобы рассчитать налог на дарение, нужно знать стоимость автомобиля. Стоимость определяется исходя из его рыночной цены. Обычно для определения стоимости автомобиля используются оценки от ГИБДД или автомобильных бюро. Также необходимо учесть возраст и техническое состояние автомобиля.

Сумму налога можно рассчитать, умножив стоимость автомобиля на ставку налога на дарение. Ставка налога зависит от региона и может различаться. Поэтому для точного рассчета налога лучше обратиться в налоговую инспекцию или воспользоваться онлайн калькулятором стоимости дарения.

Чтобы оплатить налог на дарение, необходимо обратиться в налоговую инспекцию с документами, подтверждающими заключение дарственной договора. В некоторых случаях можно также воспользоваться услугами специализированных касс.

Оформление дарственной договора и уплата налога на дарение должны быть произведены в установленные сроки. В противном случае, за нарушение законодательства могут быть предусмотрены штрафы или административные наказания.

Когда нужно платить налог при дарении автомобиля

Одной из наиболее часто задаваемых вопросов при оформлении дарственной договора на автомобиль является необходимость уплаты налога. И узнать ответ на этот вопрос не так просто, ведь сумма налога зависит от множества факторов.

- Во-первых, нужно учитывать стоимость автомобиля, так как налог рассчитывается исходя из этой цены.

- Во-вторых, необходимо определиться, какая ставка налога будет применена. Здесь также важно учесть такие факторы, как возраст автомобиля, наличие специализированных устройств и других факторов, влияющих на налогооблагаемую базу.

- В-третьих, нужно знать, какие органы государственной власти отвечают за расчет и взимание налога при дарении автомобиля. Обычно это Государственная инспекция по недвижимости (ГИСН) или управление Федеральной налоговой службы (УФНС), но в некоторых случаях уплату налога осуществляют иные органы.

Понимая, что оформление дарственной договора на автомобиль может потребовать оплату налога, многие задаются вопросом: сколько нужно будет заплатить и когда вступает в силу эта оплата? Стоимость налога при дарении автомобиля рассчитывается исходя из его технических характеристик и других параметров, устанавливаемых законодательством. Определить точную сумму можно обратившись к органам ГИБДД или налоговой службы.

Не забывайте, что налог при дарении автомобиля является обязательным и его неуплата может повлечь серьезные последствия. Поэтому рекомендуется обращаться за консультацией и проводить все оформление договора дарения автомобиля в соответствии с действующим законодательством.

Оформление в ГИБДД

После заключения договора дарения автомобиля необходимо его оформить в Государственной инспекции по делам безопасности дорожного движения (ГИБДД). Такое оформление позволяет официально установить информацию о новом владельце автомобиля.

Для оформления договора дарения в ГИБДД вступает в силу дарственная декларация, которая должна быть подписана дарителем и дарополучателем. Декларация должна содержать информацию о дарении, включая данные об автомобиле и сумму, заплаченную при его покупке.

При оформлении договора дарения в ГИБДД необходимо рассчитать сумму налога на дарение, которую придется заплатить. Сумма налога на дарение рассчитывается как процент от стоимости автомобиля, указанной в дарственной декларации. Она может изменяться в зависимости от региона и других факторов.

Для оплаты налога на дарение потребуется предоставить в ГИБДД документы, подтверждающие его уплату. За получение данной информации и оформление в ГИБДД гражданину может потребоваться определенное время, так как процесс требует подготовки нескольких документов.

Также при оформлении договора дарения в ГИБДД необходимо учесть, что налог на дарение должен быть уплачен в течение определенного срока. Срок уплаты налога указывается в соответствующих законодательных актах региона.

Итак, оформление в ГИБДД включает следующие шаги:

- Рассчитать сумму налога на дарение;

- Оплатить налог в установленный срок;

- Подготовить документы, подтверждающие уплату налога;

- Предоставить документы в ГИБДД.

Важно отметить, что процедура оформления автомобиля в ГИБДД может различаться в зависимости от региона и особенностей законодательства.

Поэтому перед оформлением дарения автомобиля рекомендуется уточнить, какие документы и какая процедура необходимы в вашем регионе.

Что такое дарственная и сколько она стоит

Дарственная — это документ, оформление которого встает в случае, когда автомобиль передается в дар. В таком случае, владелец автомобиля совершает действие по передаче собственности на другого лица безвозмездно.

Дарственная вступает в силу после оформления и подписания. Она является основанием для перерегистрации автомобиля на нового владельца в ГИБДД.

Чтобы оформить дарственную, нужно знать, какие документы необходимо предоставить, куда обратиться, какие сборы и пошлины нужно заплатить.

Для начала, чтобы оформить дарственную на автомобиль, нужно иметь служебное место в ГИБДД. В государственной инспекции выдается заявление о выдаче дарственной на автомобиль.

Когда заявление направлено в ГИБДД, следует заплатить государственную пошлину, которая рассчитывается от стоимости передаваемого автомобиля.

| Стоимость автомобиля | Размер государственной пошлины |

|---|---|

| До 1 000 000 рублей | 5 000 рублей |

| От 1 000 001 рубля до 2 000 000 рублей | 10 000 рублей |

| Более 2 000 000 рублей | 15 000 рублей |

После оплаты государственной пошлины необходимо рассчитать налог на автомобиль, который также нужно заплатить. Размер налога рассчитывается от исходной стоимости автомобиля и зависит от его возраста.

Таким образом, дарственная — это важный документ, который нужно оформлять при передаче автомобиля в дар. Она вступает в силу после оформления и подписания и является основанием для перерегистрации автомобиля на нового владельца в ГИБДД. Не забудьте заплатить государственную пошлину и рассчитать налог на автомобиль для полноценного оформления дарственной.

Собственник автомобиля имеет полное право распоряжаться своей машиной, в том числе, продать ее, обменять или подарить. Однако, дарение автомобиля необходимо правильно оформить. Для этого следует составить договор дарения. И здесь есть свои нюансы и особенности, про которые Autonews.ru сейчас и расскажет.

- Что это

- Как оформить

- Когда недействителен

- Ограничения для уклонистов

- Налоги

- Регистрация в ГИБДД

Что такое договор дарения авто

Договор дарения — это документ, на основании которого новый собственник приобретает свое право на имущество, в данном случае — на автомобиль. Этот договор новоиспеченный владелец должен предоставить в ГИБДД, чтобы зарегистрировать машину на свое имя.

Договор дарения заключается в письменном виде. Конкретной формы законодательство не устанавливает. Но договор должен обязательно содержать определенную информацию, такую, например, как паспортные данные участвующих сторон.

Как оформить договор дарения автомобиля правильно

Договор дарения авто должен содержать следующую информацию:

- Город, в котором совершается дарение;

- Дату дарения;

- Паспортные данные дарителя и одаряемого (фамилия, имя отчество; адреса регистрации; сведения о паспортах);

- Информацию о самом автомобиле (марка, модель, VIN, номер двигателя, цвет, мощность и объем двигателя, номера и даты выдачи ПТС и СТС);

- Указание на то, какая из сторон будет нести расходы при переоформлении машины;

- Количество экземпляров договора;

- Подписи сторон.

Готовый бланк договора дарения авто можно скачать здесь.

Что касается количества экземпляров договора, то их необходимо сделать как минимум три: один останется у прежнего владельца, один — у нового, один — в МРЭО ГИБДД, где машину поставят на учет.

Прописывать в договоре дарения стоимость автомобиля необязательно. Но на практике при постановке на учет сотрудники МРЭО иногда по непонятным причинам требуют, чтобы договор дарения содержал в себе цену машины. В этом случае нужно потребовать письменный отказ в регистрации и обратиться с ним в надзорные инстанции. Однако, можно просто сразу указать стоимость автомобиля в договоре.

Если даритель женат или замужем, то, помимо самого договора дарения потребуется еще согласие супруга (супруги) на дарение транспортного средства.

При желании договор можно заверить у нотариуса, но необходимости такой нет. Поэтому в данном случае посещение нотариуса будет лишь тратой времени и денег.

Фото: Shutterstock

В каких случаях договор дарения автомобиля будет недействителен

Оснований для признания договора дарения недействительным немного. Нельзя подарить машину, на которую наложены соответствующие ограничения — например, если она арестована. Также, как уже было сказано, причиной может послужить отсутствие согласия супруга. Помимо этого, договор будет недействительным в следующих ситуациях:

- Одна из сторон или обе стороны являются недееспособной или несовершеннолетней;

- Одариваемый является государственным или муниципальным служащим;

- Одариваемый является работником медицинского или социального учреждения, а даритель является пациентом этого учреждения или находящимся там на содержании, либо родственником такого человека;

- Если обе стороны — юридические лица;

- Если одна из сторон — юридическое лицо, начавшее процедуру банкротства.

Новые ограничения при распоряжении автомобилем для уклонистов от армии

Поправки об электронных повестках в военкоматы и едином реестре военнообязанных за два дня прошли через Госдуму и Совет Федерации в начале апреля 2023 года. Как объяснил юрист Арег Агонесян, предупредил, что в связи с этими изменениями в закон «О государственной регистрации транспортных средств в России» также будут внесены изменения, которые затронут статью 20. В ней указаны основания для отказа в совершении регистрационных действий с автомобилем. Под это понятие подпадает дарение и продажа автомобиля.

Теперь часть 5 вышеуказанной статьи дополнят восьмым пунктом, который будет изложен следующим образом:

«К основаниям для отказа в совершении регистрационных действий относится наличие сформированного в Едином реестре сведений о гражданах, подлежащих первоначальной постановке на воинский учет, гражданах, состоящих на воинском учете, а также о гражданах, не состоящих, но обязанных состоять на воинском учете, решения о принятии временных мер, направленных на обеспечение явки по повестке военного комиссариата, в отношении физического лица».

Восставить право распоряжаться своем автомобилем можно будет следующим образом:

- явиться в военкомат по повестке. Тогда в течение суток со дня явки будет вынесено решение об отмене временных мер;

- обжаловать решение о принятии временных мер.

Закон вступит в силу после подписания президентом и официального опубликования, которое может произойти уже в ближайшие дни.

Налоги по договору дарения авто

Государство считает, что граждане обязаны платить налоги не только на заработанную прибыль, но даже за те материальные объекты, которые они получили в качестве подарка. Поэтому одариваемая сторона обязана задекларировать факт получения автомобиля и заплатить налог. Он равен 13% от текущей стоимости машины. Однако, здесь есть одно исключение.

Платить налог не требуется в том случае, если одариваемый является близким родственником дарителя. Под «близкими родственниками» закон понимает следующих лиц: детей, родителей, супругов, внуков, дедушек и бабушек, братьев и сестер. При этом, усыновленные и усыновители «приравниваются» к детям и родителям, неполнородные братья и сестры — к полнородным. А вот, например, теща и зять, согласно законодательству, близкими родственниками не являются.

Регистрация автомобиля в ГИБДД по договору дарения

Регистрация в ГИБДД автомобиля, полученного в дар, ничем не отличается от регистрации купленного за деньги. Только в МРЭО предоставляется, соответственно, договор дарения, а не купли-продажи.

Регистрация автомобиля по договору дарения

Полный перечень близких родственников вы можете узнать в семейном кодексе РФ, перечислю наиболее встречающихся: супруги, дети, братья и сестры (как родные, так и сводные), внуки, бабушки и дедушки.

Что касается процедуры постановки на учет по договору дарения, то тут все довольно просто, и весь процесс практически не отличается от постановки на учет автомобиля по договору купли-продажи. Перед посещением РЭО ГИБДД также необходимо пройти техосмотр на транспортное средство, а также оформить полис ОСАГО. Единственным отличием, в перечне документов будет лишь наличие договора дарения взамен ДКП.

Документы для регистрации автомобиля по договору дарения

- Заявление (образец его заполнения вы можете посмотреть здесь)

- Договор дарения

- Паспорт

- ПТС

- СТС

- Страховка (оформленная на нового собственника)

- Квитанции об оплате госпошлин

- Доверенность (при постановке на учет доверенным лицом)

После подачи всех документов и осмотра автомобиля сотрудник ГИБДД совершает перерегистрацию автомобиля на нового собственника, вносит все изменения в базу данных, изготавливает новое свидетельство о регистрации, вписывает изменения в ПТС, и новый хозяин автомобиля довольный уезжает из Госавтоинспекции.

Необходимо помнить, что время для постановки на учет, так же как и в других случаях ограничено десятью сутками с момента заключения договора, иначе можно получить штраф, или лишиться прав.