Содержание статьи

Показать

Скрыть

Стоимость ОСАГО — чувствительная тема для автовладельцев ввиду обязательности этого вида страхования. Тарифы на полисы находятся под пристальным вниманием ЦБ РФ. Разобрались, что такое базовая ставка, КБМ, КВС, КТ, КМ и как они влияют на цену полиса обязательной «автогражданки».

Полис ОСАГО (обязательное страхование автогражданской ответственности) страхует ответственность водителя перед третьими лицами. Это значит, что в случае повреждения чужого имущества, а также причинения вреда жизни и здоровью других лиц ущерб пострадавшей стороне выплатит страховая компания, в которой виновник ДТП приобрел ОСАГО, однако в рамках лимитов. Лимит выплат в настоящее время за ущерб жизни и здоровью составляет 500 тыс. рублей, а по имуществу — 400 тыс. рублей. Если сумма ущерба превысит эти значения, разницу придется доплачивать водителю-виновнику за свой счет. За езду без полиса ОСАГО по закону предусмотрен штраф в размере 800 рублей.

Из чего складывается цена на ОСАГО

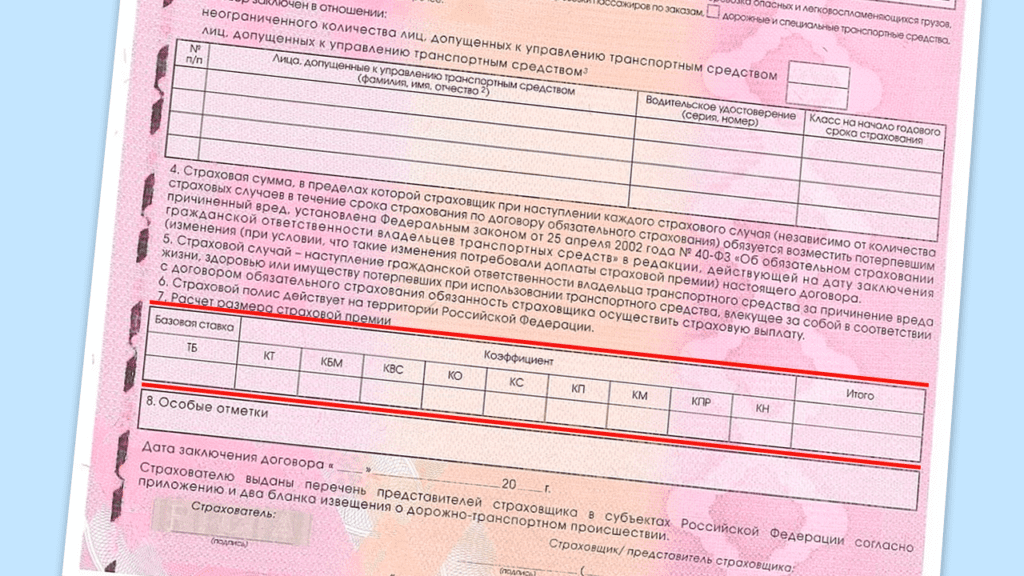

Российские страховщики при формировании цены полиса для каждого автовладельца должны следовать правилам (в редакции согласно последним изменениям на данный момент), установленным Банком России. В соответствии с ними, страховой тариф ОСАГО складывается из шести коэффициентов и базовой ставки, границы которой определяет ЦБ РФ.

В настоящее время минимальная базовая ставка ОСАГО для физлиц составляет 1 646 рублей, а максимальная — 7 535 рублей. Для одного и того же страхователя базовая ставка у разных страховщиков может различаться даже более чем в два раза, однако она в любом случае будет в рамках тарифного коридора. Чтобы выбрать оптимальный вариант полиса, можно воспользоваться калькулятором ОСАГО Банки.ру. Он сравнивает тарифы ведущих страховых компаний и позволяет оформить полис с выгодой до 74%.

Размер ставки зависит от набора факторов, который отличается у разных страховщиков. Большинство компаний учитывает марку авто и даже цвет, семейное положение автовладельца, пол, допущенных к управлению лиц, был ли пролонгирован договор и т. д. Однако страховщики не имеют права ставить размер базового тарифа в зависимость от национальности, вероисповедания, политических взглядов и должности автовладельца.

Финальная цена полиса формируется из базовой ставки, умноженной на ряд коэффициентов ОСАГО. В отличие от базовой ставки, которая варьируется в рамках тарифного коридора, коэффициенты остаются у всех страховщиков неизменными.

Стоимость полиса ОСАГО рассчитывается по такой формуле:

БТ x КТ x КБМ x КВС x КО x КМ x КС = итог

Расшифровываем:

- БТ (базовый тариф) — от 1 646 до 7 535 рублей.

- КТ (территориальный коэффициент): от 0,64 до 1,88.

- КБМ (коэффициент «бонус-малус»): с апреля 2022 года — от 0,46 до 3,92 (чем больше стаж безаварийной езды, тем выше скидка, при получении прав он равен 1,17).

- КВС (коэффициент возраста и стажа): от 0,83 до 2,27.

- КО (коэффициент ограничения, влияет на стоимость полиса при покупке страховки с неограниченным числом водителей): 1 — если водитель один или их несколько и все вписаны в полис; 2,32 — при оформлении полиса с функцией «мультидрайв».

- КМ (коэффициент мощности двигателя): от 0,6 до 1,6 (чем мощнее авто, тем выше коэффициент).

- КС (коэффициент сезонности, зависит от того, сколько месяцев в году используется авто): от 0,5 до 1.

Какие коэффициенты влияют на стоимость ОСАГО

Коэффициент территории (КТ) рассчитывается на основе адреса регистрации, указанного в паспорте, свидетельства о регистрации транспортного средства или ПТС. Его размер зависит от количества страховых выплат в конкретном регионе. Чем выше на улицах автомобильный трафик, тем чаще происходят ДТП и выплаты, по этой логике самые высокие КТ обычно в мегаполисах.

На сайте Российского союза автостраховщиков (РСА) приводится список КТ в некоторых крупных городах.

|

Территория преимущественного использования ТС |

Коэффициент для ТС, за исключением тракторов, самоходных дорожно-строительных и иных машин |

Коэффициент для тракторов, самоходных дорожно-строительных и иных машин, за исключением ТС, не имеющих колесных движителей |

|

Москва |

2 |

1,2 |

|

Московская область |

1,7 |

1 |

|

Санкт-Петербург |

1,8 |

1 |

|

Ленинградская область |

1,3 |

0,8 |

|

Екатеринбург |

1,8 |

1 |

|

Уфа |

1,8 |

1 |

|

Якутск |

1,2 |

0,7 |

|

Краснодар, Новороссийск |

1,8 |

1 |

|

Пермь |

2 |

1,2 |

|

Владимир |

1,6 |

1 |

Полный список всех территориальных коэффициентов содержится в указании ЦБ РФ.

Как получить максимум экономии при оформлении ОСАГО: 3 плохих и 3 хороших совета

Коэффициент «бонус-малус» (КБМ) отражает степень аккуратности вождения автовладельца. Чем чаще водитель попадает в ДТП, тем выше будет КБМ, и наоборот.

Данный коэффициент присваивается ежегодно с 1 апреля и действует до 31 марта следующего года. Если в полис вписано несколько водителей с разными КБМ, то для расчета стоимости полиса используется наибольший КБМ.

Свой КБМ можно проверить на сайте РСА.

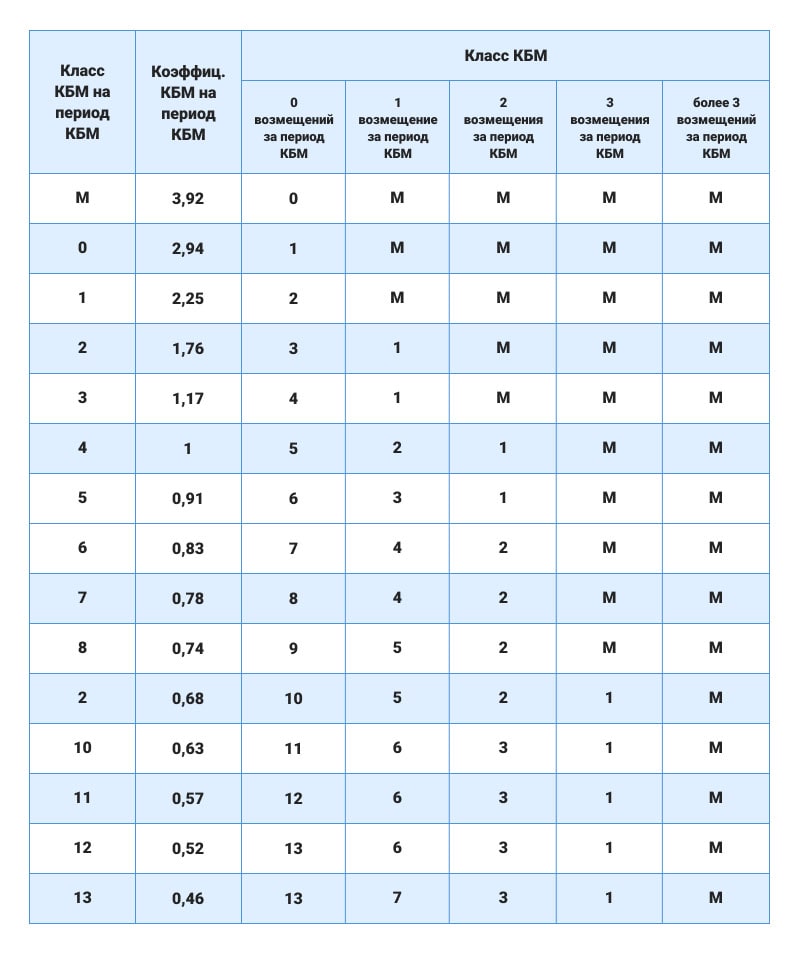

1 апреля 2022 года Банк России ввел классы КБМ и заменил старые коэффициенты на новые: от 0,46 до 3,92. Для наиболее аварийных водителей они выросли, а для аккуратных — стали ниже. При получении прав в первый раз присваивается КБМ 1,17.

Что такое КБМ, как он влияет на цену ОСАГО и для кого он изменится с 1 апреля

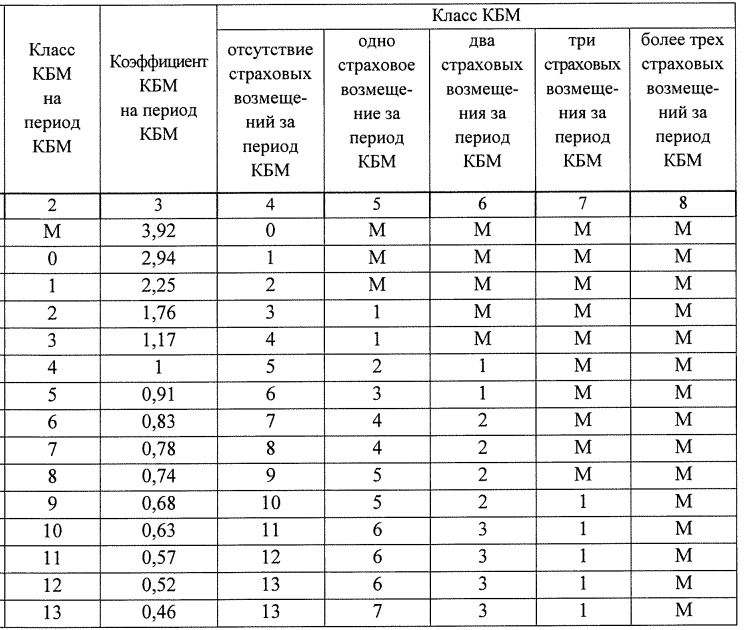

Коэффициент «бонус-малус» определяется классом водителя, который, в свою очередь, присваивается в зависимости от количества выплат по ОСАГО при ДТП и варьируется от класса М до 13-го.

|

№ п/п |

Класс КБМ на период КБМ |

Коэффициент КБМ на период КБМ |

Класс КБМ |

||||

|

Отсутствие страховых возмещений за период КБМ |

Одно страховое возмещение за период КБМ |

Два страховых возмещения за период КБМ |

Три страховых возмещения за период КБМ |

Более трех страховых возмещений за период КБМ |

|||

|

1 |

М |

3,92 |

0 |

М |

М |

М |

М |

|

2 |

0 |

2,94 |

1 |

М |

М |

М |

М |

|

3 |

1 |

2,25 |

2 |

М |

М |

М |

М |

|

4 |

2 |

1,76 |

3 |

1 |

М |

М |

М |

|

5 |

3 |

1,17 |

4 |

1 |

М |

М |

М |

|

6 |

4 |

1 |

5 |

2 |

1 |

М |

М |

|

7 |

5 |

0,91 |

6 |

3 |

1 |

М |

М |

|

8 |

6 |

0,83 |

7 |

4 |

2 |

М |

М |

|

9 |

7 |

0,78 |

8 |

4 |

2 |

М |

М |

|

10 |

8 |

0,74 |

9 |

5 |

2 |

М |

М |

|

11 |

9 |

0,68 |

10 |

5 |

2 |

1 |

М |

|

12 |

10 |

0,63 |

11 |

6 |

3 |

1 |

М |

|

13 |

11 |

0,57 |

12 |

6 |

3 |

1 |

М |

|

14 |

12 |

0,52 |

13 |

6 |

3 |

1 |

М |

|

15 |

13 |

0,46 |

13 |

7 |

3 |

1 |

М |

- у водителя с классом от М до 12-го за год езды без выплат при ДТП класс повышается на один пункт;

- у водителя с 13-м классом при вождении без ДТП КБМ на следующий год остается минимальным;

- если произошло хотя бы одно ДТП с выплатой по ОСАГО, класс падает на несколько пунктов, и вернуться к предыдущему классу можно будет только спустя несколько лет.

Как получить минимальный КБМ

Коэффициент ограничения (КО) касается количества водителей, которые могут управлять авто. Так, если в полис вписаны конкретные водители, то КО будет равен 1. Если же транспортным средством может управлять неограниченный круг лиц, то КО составит 2,32. Для машин, принадлежащих компаниям, КО составляет 1,97.

Функция «мультидрайв» в ОСАГО и каско: что это такое, как работает и кому может быть полезна

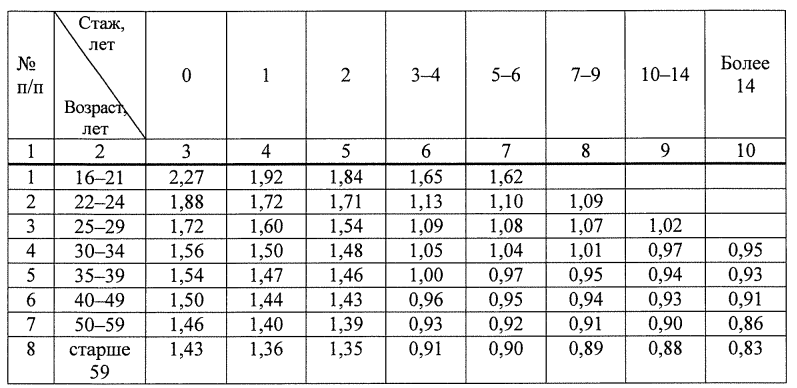

Коэффициент «возраст-стаж водителя» (КВС), как следует из названия, учитывает индивидуальные характеристики автовладельца. По статистике, чем моложе и неопытнее водитель, тем чаще он попадает в ДТП, поэтому и ОСАГО для него будет стоить дороже.

Что такое КВС в полисе ОСАГО и на что он влияет

Для начинающих водителей моложе 22 лет и со стажем до одного года коэффициент самый высокий — 2,27. А у автомобилистов старше 59 лет с водительским опытом более 14 лет — самый низкий (0,83). Всего существует 58 групп по сочетанию возраста и стажа.

|

Стаж ↠ Возраст↡ |

0 |

1 |

2 |

3–4 |

5–6 |

7–9 |

10–14 |

>14 |

|

16–21 |

2,27 |

1,92 |

1,84 |

1,65 |

1,62 |

— |

— |

— |

|

22–24 |

1,88 |

1,72 |

1,71 |

1,13 |

1,10 |

1,09 |

— |

— |

|

25–29 |

1,72 |

1,60 |

1,54 |

1,09 |

1,08 |

1,07 |

1,02 |

— |

|

30–34 |

1,56 |

1,50 |

1,48 |

1,05 |

1,04 |

1,01 |

0,97 |

0,95 |

|

35–39 |

1,54 |

1,47 |

1,46 |

1,00 |

0,97 |

0,95 |

0,94 |

0,93 |

|

40–49 |

1,50 |

1,44 |

1,43 |

0,96 |

0,95 |

0,94 |

0,93 |

0,91 |

|

50–59 |

1,46 |

1,40 |

1,39 |

0,93 |

0,92 |

0,91 |

0,90 |

0,86 |

|

>59 |

1,43 |

1,36 |

1,35 |

0,91 |

0,90 |

0,89 |

0,88 |

0,83 |

Обратите внимание! Стаж считается с момента получения водительских прав, даже если вы с тех пор не садились за руль. При смене водительского удостоверения и покупке ОСАГО нужно проконтролировать, чтобы стаж был учтен корректно, иначе цена полиса может вырасти.

Коэффициент мощности автомобиля (КМ) применяют только для легковых авто. Для грузовиков, мопедов и тракторов КМ не используется.

На КМ влияет количество лошадиных сил (л. с.), указанных в паспорте автомобиля. Если же их нет, то страховщик возьмет данные из каталогов заводов-исполнителей. Мощность в киловаттах пересчитывают по формуле: 1 кВт/ч = 1,35962 л. с.

Самый низкий КМ присваивается малолитражкам мощностью до 50 л. с. — 0,6, а самый высокий — 1,6 — мощным автомобилям, у которых под капотом больше 150 л. с. Всего существует шесть градаций КМ (Источник).

|

Мощность двигателя, л. с. |

Коэффициент |

|

До 50 включительно |

0,6 |

|

Свыше 50 до 70 включительно |

1,0 |

|

Свыше 70 до 100 включительно |

1,1 |

|

Свыше 100 до 120 включительно |

1,2 |

|

Свыше 120 до 150 включительно |

1,4 |

|

Свыше 150 |

1,6 |

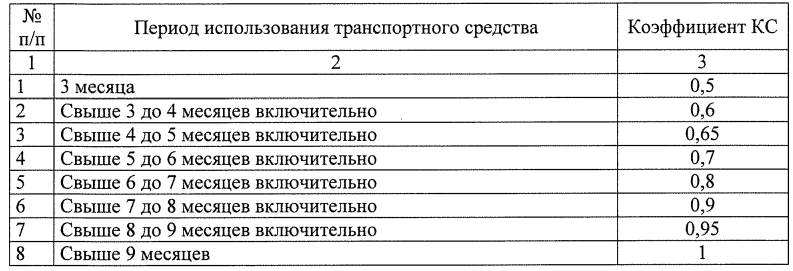

Коэффициент сезонности (КС) помогает сэкономить на страховке, если авто используется не круглый год, а, например, только летом. Автовладелец может прописать в полисе период использования и получить пониженный КС. Так, если выбрать период три месяца, то коэффициент составит 0,5. Важно помнить, что полис в любом случае оформляется на один год, изменить можно только период использования авто.

|

Период использования транспортного средства |

Коэффициент |

|

Три месяца |

0,5 |

|

Четыре месяца |

0,6 |

|

Пять месяцев |

0,65 |

|

Шесть месяцев |

0,7 |

|

Семь месяцев |

0,8 |

|

Восемь месяцев |

0,9 |

|

Девять месяцев |

0,95 |

|

Десять месяцев и более |

1 |

Коэффициенты, которые больше не действуют

До 5 сентября 2020 года для расчета стоимости ОСАГО применялись также еще два коэффициента — нарушений (КН) и использования прицепа (КПр). Однако они были отменены.

Заключение

Формирование цены на ОСАГО довольно прозрачно, стоимость можно не только самостоятельно подсчитать, но и спрогнозировать на следующий год. Сделать это можно как в ручном режиме, узнав и перемножив свои коэффициенты, так и воспользовавшись онлайн-калькулятором.

Если вы заметите, что ваши подсчеты не совпадают с предложенной ценой, то всегда можно обратиться за разъяснениями в компанию.

Наиболее часто ошибки возникают при расчете КБМ. Например, водитель замечает, что его КБМ завышен. В этом случае нужно написать обращение в свободной форме своему страховщику, указав, где и когда вы покупали ОСАГО в предыдущие годы, а он направит данные для перепроверки в РСА. Союз проверит сведения в течение пяти дней и направит результаты проверки страховой компании. Если в базе будет значиться несколько КБМ, то вам присудят наименьший из них. Если разногласия разрешить не удастся, вы имеете право обратиться с жалобой в Банк России.

Коэффициенты ОСАГО

Каждый водитель, выезжающий на дорогу, по закону должен застраховать свою гражданскую ответственность в рамках ОСАГО. Стоимость полиса складывается из базового тарифа и коэффициентов, в итоге для каждого водителя и авто цена будет разной.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

Рассмотрим систему коэффициентов ОСАГО в 2023 году. А также почему стоимость страховки может быть выше, и ниже. И как на нее влияет регион регистрации собственника, вписываемые в полис водители и их репутация, мощность двигателя авто и другие факторы.

-

Как работает полис ОСАГО

-

От чего зависит стоимость страховки

-

Таблица базовых ставок

-

Расшифровка коэффициентов ОСАГО в 2023 году

-

Регион регистрации собственника

-

Коэффициент бонус-малус

-

Коэффициент за мощность двигателя

-

Неограниченный список водителей

-

Коэффициенты возраста и стажа водителя

-

Срок оформления ОСАГО

-

Как рассчитать стоимость ОСАГО с коэффициентами

Как работает полис ОСАГО

ОСАГО — это страхование гражданской ответственности водителя, который садится за руль автомобиля. К собственнику и самому авто оно не имеет никакого отношения. Если водитель совершит ДТП, станет его виновником, страховая компания выплатит пострадавшим компенсацию до 400 000 рублей за ущерб имуществу и до 500 000 за причинение вреда здоровью.

То есть полис финансово защищает и потенциальных пострадавших, и самого водителя от возмещения затрат им. При наступлении страхового случая страховщик выплатит за него компенсацию. При этом ущерб, причиненный самому водителю и авто, не покрывается.

Если нужно максимально защитить машину и собственные риски, дополняйте обязательное ОСАГО полисом каско. Это защита от угона, ущерба при ДТП, порчи и гибели авто по разным причинам и прочее.

КоАП России, а именно Статья 12.37 предусматривает наказание за езду без ОСАГО в размере 800 рублей. Штраф выписывают каждый раз при фиксации сотрудником ГИБДД нарушения, хоть несколько раз в день.

От чего зависит стоимость страховки

Стоимость полиса ОСАГО регулируется на законодательном уровне, поэтому страховые компании не могут на свое усмотрение назначать цену. Тарифы утверждает Банк России, и все СК их строго соблюдают. Но при этом стоимость ОСАГО может немного отличаться в разных компаниях из-за диапазона в базовых тарифах.

Цена полиса складывается из двух основных факторов, о которых говорится в Статье 9 40-ФЗ об ОСАГО:

- Установленный страховой компаний базовый тариф ОСАГО для конкретного водителя. Банк России указывает диапазон базовой ставки для каждого вида транспортного средства, страховщики назначают точную сумму на свое усмотрение.

- Коэффициенты. К базовой ставке ОСАГО путем умножения применяются различные коэффициенты из Указа Банка России. В большей степени именно они влияют на стоимость полиса. О них подробно и расскажем ниже.

Любой водитель индивидуален, для каждого страхования компания устанавливает свою базовую ставку ОСАГО, на которую начисляют коэффициенты. Единой цены для всех нет. Один водитель может заплатить условные 10 000 рублей за год, а другой с тем же возрастом и стажем вождения — 15 000 рублей за машину той же марки.

Таблица базовых ставок

Для начала рассмотрим, как страховые компании назначают базовую ставку, к которой после применяют коэффициенты ОСАГО. Банк России установил диапазоны значений, в рамках которых СК определяют отправную сумму для расчета цены страховки.

Они зависят от вида транспортного средства. В случае с ТС физических лиц применяются такие базовые ставки:

| Вид ТС | Диапазон базового тарифа, в рублях |

| Мотоциклы, мопеды, квадроциклы | 438–2013 |

| Категории «В» и «ВЕ» | 2224–5980 |

| Категории «В» и «ВЕ», используемые как такси | 2014–12 505 |

| Категории «С» и «СЕ» | 1572–7884 с разрешенной массой до 16 тонн 2367–11871 с разрешенной массой более 16 тонн |

| Категории «D» и «DE» | 1494–5415 с числом пассажирских мест до 16 включительно 1867–6767 с числом мест для более 16 человек |

| Тракторы, самоходные машины | 610–2538 |

То есть для легковых машин установлен диапазон базовой ставки 2224–5980 рублей. Выбранная вами страховая компания на основе анализа устанавливает конкретное значение, который далее согласно формуле расчета умножают на коэффициенты Банка России.

Согласно 40-ФЗ на назначение повышенного базового тарифа для конкретного водителя влияют такие факторы:

- наказание за управление автомобилем в нетрезвом виде;

- виновность в ДТП, после которого водитель покинул место происшествия;

- зафиксированы случаи отказа от медосвидетельствования;

- получение штрафов в течение последнего года за проезд на красный сигнал светофора, за проезд на запрещающий жест регулировщика, за превышение скорость на 60 км/ч и более, за выезд на полосу встречного движения;

- другие факторы, повышающие вероятность наступления ДТП по вине этого водителя.

В процессе назначения базовой ставки страховая компания учитывает все возможные риски и репутацию водителя и назначает точную цену. Если водитель идеальный, придраться не к чему, она будет минимальной. Если рисков много, тогда максимальной. При этом у каждой СК свой подход, поэтому цена будет отличаться.

Выбирая страховую компанию для покупки ОСАГО, делайте расчеты стоимости полиса у нескольких страховщиков. Одна компания может увидеть надуманные риски и завысить цену, другая будет более честной и объективной. В этом плане у СК полная свобода.

Переходим к главному — к значениям коэффициентов, которые применяются к установленной СК базовой ставке. Здесь компании уже не могут действовать самостоятельно, Банк России указывает на точные значения коэффициентов и причины их назначения. Отойти от этого правила страховщик не может.

Регион регистрации собственника

Большое влияние на стоимость ОСАГО оказывает территориальный коэффициент, который зависит от места регистрации автовладельца. Если собственник зарегистрирован в крупном городе, коэффициент будет выше. Если в небольшом — ниже, так как движение менее интенсивное, рисков попасть в ДТП меньше.

Для каждого главного города в регионе и региональных населенных пунктов устанавливается свой территориальный коэффициент. Это большой список, охватывающий всю России, смотрите его в Указе Банка России о страховых тарифах.

Для примера приведем коэффициенты для городов нескольких регионов РФ:

- Якутск — 1,16, Нерюнгри — 0,84, другие населенные пункты региона — 0,68;

- Казань — 1,8, Набережные Челны — 1,56, Альметьевск, Зеленодольск и Нижнекамск — 1,24, Елабуга — 1,16, Бугульма, Чистополь и Лениногорск — 1, другие населенные пункты Татарстана — 1,08;

- Барнаул — 1,56, Бийск — 1,16, Новоалтайск, Рубцовск, Заринск — 1,08, другие пункты региона — 0,76;

- Москва — 1,8, Московская область — 1,56;

- Санкт-Петербург — 1,64, Ленинградская область — 1,24;

- Волгоград — 1,24, Камышин и Михайловка — 1, Волжский — 1,08, другие пункты Волгоградской области — 0,76;

- Чеченская республика — 0,76.

Регион регистрации водителя, который вписывается в страховку, роли не играет. Речь только о собственнике.

Коэффициент бонус-малус

Коэффициент бонус-малус — это показатель безаварийного вождения, его также называют стажем безаварийной езды. Чем дольше водитель ездит без аварий по своей вине, тем коэффициент КБМ меньше, тем ниже оказывается цена ОСАГО. И наоборот, чем чаще водитель становился виновником ДТП, чем выше для него стоимость страхования.

Класс КБМ водителя и коэффициент за него определяются по этой таблице:

Таблица присвоения класса КБМ водителя из указания Банка России.

Первая строка таблицы — текущий КБМ водителя. Как видно, максимальный класс — 13, М — фактически нулевой, присваивается водителям-новичкам и тем, кто совершает аварии.

Вторая строка — коэффициент, который применяется к водителю этого класса при расчете стоимости ОСАГО.

Следующая часть таблицы — какой КБМ будет присвоен водителю по итогу отчетного страхового года (периода КБМ) с 1 апреля предыдущего года по 31 марта текущего. Как видно, если страховых возмещений не было, класс КБМ увеличивается, в следующем периоде цена ОСАГО будет меньше. И наоборот.

Чем опытнее водитель, чем дольше он ездит без аварий, тем ниже его КБМ. Но стоит хоть раз стать виновником ДТП, КБМ падает, стоимость страховки в следующем периоде возрастает.

Коэффициент за мощность двигателя

На стоимость страховки влияет мощность двигателя. Чем он мощнее, тем выше риски стать виновником ДТП, поэтому и ОСАГО будет дороже. Надбавка определяется так:

| Количество лошадиных сил | Коэффициент мощности |

| до 50 л.с | 0,6 |

| 50–70 л.с | 1 |

| 70–100 л.с | 1,1 |

| 100–120 л.с | 1,2 |

| 120–150 л.с | 1,4 |

| более 150 л.с | 1,6 |

Неограниченный список водителей

На стоимость полиса ОСАГО влияет его тип. В страховку можно вписать одного водителя, несколько или сделать ее неограниченной, когда к управлению авто может быть допущен кто угодно. Например, это актуально для машин, которые сдаются в аренду под такси.

Если в страховку не вписаны конкретные водители и авто может управлять кто угодно, то для физического лица применяется коэффициент 1,97, для юридического — 2,32.

Само количество водителей, допущенных к управлению и вписанных в полис, не играет роли. Коэффициент применяется только за неограниченный доступ.

Коэффициенты возраста и стажа водителя

КВС — это коэффициент возраста и стажа водителей, допущенных к управлению автомобилем. В страховку можно вписать как одного, так и нескольких водителей:

- если водитель один, при расчете учитывается его личный КВС;

- если водителей несколько, за основу берется КВС самого младшего и неопытного.

Этот коэффициент назначается по следующей таблице, утвержденной Центральным Банком РФ:

Таблица коэффициентов возраста и стажа водителей из Указа Банка России о тарифах на ОСАГО.

Например, если водителю 36 лет и его водительский стаж 10 лет, за возраст и стаж он получает коэффициент 0,94, то есть стоимость страховки уменьшается.

Срок оформления ОСАГО

Есть коэффициент сезонности, который применяется, если водитель оформляет ОСАГО меньше, чем на 1 год. Он определяется по этой таблице:

Таблица коэффицеинтов за выбор сезонного ОСАГО на срок мене года.

Например, в рамках тарифного коридора страховая компания установила базовую стоимость ОСАГО в 3000 рублей. Но водитель хочет оформить страховку только на полгода. В этом случае к 3000 применяется коэффициент 0,7, стоимость составит 2100 рублей.

Как рассчитать стоимость ОСАГО с коэффициентами

На практике водителю не нужно заниматься расчетами самостоятельно, изучая сложную схему назначения стоимости обязательного страхования. Вы можете зайти на сайт любой страховой компании, которая продает ОСАГО, внести данные о себе и об авто, и система сразу сделает расчет цены для вас.

Учитывая, что цена полиса может отличаться в разных страховых компаниях, лучше делать расчеты на универсальном калькуляторе ОСАГО сервиса Бробанк.ру. Вы один раз указываете данные о себе и об авто, система делает запросы в разные страховые компании и выводит цену для вас в каждой. Можете сразу оформить полис в той, которая предложит лучшую стоимость, принцип действия страховки по закону везде одинаковый.

Частые вопросы

Где посмотреть текущие коэффициенты на ОСАГО?

На сайте Банка России. Если принимается решение об изменении коэффициентов, информацию обновят.

Для чего нужны коэффициенты по ОСАГО?

Каждый водитель индивидуален, сотрудничая с одними страховщик несет меньше рисков, с другими больше. Коэффициенты помогают страховым компаниям адекватно определить стоимость полиса.

Как узнать, во сколько обойдется ОСАГО?

Сделайте расчеты на онлайн-калькуляторе определенной страховой компании или на универсальном калькуляторе ОСАГО сервиса Бробанк.ру.

Почему в разных страховых компаниях разная стоимость ОСАГО, если коэффициенты одинаковые?

Коэффициенты применяются к базовому тарифу, который может различаться в разных СК, так как устанавливается на их усмотрение. У СК есть только рамки базовых тарифов, установленные Банком России.

Играет ли роль марка и модель авто при формировании цены ОСАГО?

Страховая компания может учитывать марку и модель авто при установлении базового тарифа ОСАГО для конкретного покупателя. Но коэффициенты за марку и модель авто Банком России не предусмотрены.

Источники:

- Банк России, утверждены новые тарифы по ОСАГО: https://cbr.ru/press/event/?id=12589

Для того, чтобы страховые компании могли больше снижать тарифы для хороших водителей и повышать стоимость полиса для автомобилистов с повышенным уровнем рисков, Банк России расширил границы тарифного коридора по ОСАГО. Указание Банка России зарегистрировано Минюстом за номером №66609 от 28.12.2021 года. Документ вступил в силу с 9 января 2022 года, за исключением положений о КБМ, которые начнут действовать с 1 апреля 2022 года.

Коэффициент безаварийной езды (КБМ)

Коэффициент возраста/стажа (КВС)

Территориальный коэффициент (КТ)

Коэффициент мощности (КМ)

Коэффициент ограничения кол-ва водителей (КО)

Коэффициент сезонности (КС)

Коэффициент длительности страховки для зарубежных граждан (КП)

Расчет ОСАГО с учетом всех коэффициентов

Стоимость обязательного автострахования, как и прежде, определяется на основании сложных формул. Итоговая цена полиса ОСАГО зависит от разных коэффициентов. Знание основных принципов расчета позволит подобрать оптимальный вариант страхования и даже сэкономить при оформлении страховки. Поэтому имеет смысл подробнее рассмотреть, от чего зависит стоимость ОСАГО и какие именно коэффициенты будут использоваться для расчета с 2022 года.

Формулы расчета

При ответе на вопрос, от чего зависит стоимость страховки на автомобиль, необходимо учитывать тот факт, что каждая страховая компания разрабатывает собственные правила расчета. При этом государство регламентирует пороговые тарифы ОСАГО (другое частое название – тарифный коридор), то есть нижнее и верхнее значение цены страховки. Другими словами, автономность автостраховщиков жестко ограничена и контролируется регулятором рынка в лице Центробанка России.

В общем случае новые тарифы ОСАГО, действующие в 2022 году, рассчитываются по следующей формуле:

Итоговая стоимость = Базовый тариф ОСАГО * КБМ * КВС * КТ * КМ * КО * КС (или КП).

Все составные элементы расчета подробно рассматриваются ниже. Здесь же необходимо отметить следующее. По сути, цена страховки определяется последовательным умножением базы на понижающий/повышающий коэффициент ОСАГО. И если подобные коэффициенты четко определяются таблицами, то исходный тариф варьируется, причем в достаточно серьезных границах. Как было отмечено, их определяет регулятор. Именно это становится причиной разницы в итоговой стоимости полиса обязательного автострахования.

Базовая ставка (ТБ)

Основой для расчета цены страховки становится базовая ставка ОСАГО. Она определяется в зависимости от двух факторов. Первый – категория и тип транспортного средства, второй – статус его владельца (гражданин или организация).

До 2015 года ТБ устанавливалась централизованно, что вело к единой для всех участников рынка стоимости полиса для одинаковых автомобилей. Но затем в правила автострахования были внесены изменения, которые позволили устанавливать базовый тариф в рамках определенного коридора. В результате предложения разных страховых компаний стали достаточно заметно различаться.

Таблица базовых ставок

Базовый коэффициент ОСАГО на 2022 год приводится в таблице. Важно отметить, что автостраховщики обычно не раскрывают, какое именно значение они используются для расчета. Клиентам доводится только итоговая цифра стоимости страховки.

|

Категория и тип ТС |

Величина тарифа, руб. в год |

|

|

Минимальная |

Максимальная |

|

|

Мопеды, квадроциклы и мотоциклы |

438 |

2013 |

|

Легковые автомобили:

|

1152 2224 2014 |

4541 5980 12505 |

|

Автобусы:

|

1494 1867 3714 |

5415 6767 7762 |

|

Грузовые автомобили:

|

1572 2367 |

7884 11871 |

|

Трамваи |

1266 |

2 645 |

|

Троллейбусы |

2 029 |

4242 |

|

Специальная техника – тракторы, дорожно-строительные самоходные машины (кроме ТС без колесных движителей) |

610 |

2538 |

Практика показывает, что при определении базовой ставки тарифа обязательного страхования автостраховщики учитывают не только категорию ТС, но и регион оформления полиса. Это объясняется как разными финансовыми возможностями владельцев транспортных средств, так и политикой каждой отдельной страховой компании.

Последняя зависит от желания увеличить долю на рынке определенного субъекта РФ и расширить клиентскую базу.

Коэффициент безаварийной езды (КБМ)

Потенциальная вероятность наступления страхового случая в значительной степени зависит от того, насколько аккуратно водитель управляет транспортным средством. Чтобы учесть подобные риски и стимулировать безопасный стиль вождения, введен специальный коэффициент безаварийной езды под названием бонус-малус.

Каждый год управления автомобилем без попадания в ДТП позволяет сократить стоимость страховки ОСАГО на 5%. Важно учесть, что речь идет об аварийных ситуациях с доказанной виной водителя, оформляющего полис, и повлекших собой выплату компенсации.

Значение КБМ определяется на основании таблицы, в соответствии с которой автовладельцу ежегодно присваивается класс вождения. По завершении 12 месяцев он пересматривается с учетом количества произошедших за это время страховых случаев. Изначально коэффициент равняется 1,17. Минимальное значение показателя составляет 0,46, максимальное установлено на уровне 3,92.

В период с 01.04. 2021 г. по 31.06.2022г. КБМ устанавливается в соответствии со следующей таблицей:

|

Класс вождения на начало срока действия годовой страховки |

КБМ |

Класс вождения на конец срока действия полиса ОСАГО (в зависимости от числа попаданий в ДТП по вине водителя) |

||||

|

Количество страховых случаев за год |

||||||

|

0 |

1 |

2 |

3 |

от 4 |

||

|

М (максимум) |

3,92 |

0 |

M |

M |

M |

M |

|

0 (нулевой) |

2,94 |

1 |

M |

M |

M |

M |

|

1 (первый) |

2.25 |

2 |

M |

M |

M |

M |

|

2 (второй) |

1,76 |

3 |

1 |

M |

M |

M |

|

3 (третий) |

1,17 |

4 |

1 |

M |

M |

M |

|

4 (четвертый) |

1,00 |

5 |

2 |

1 |

M |

M |

|

5 (пятый) |

0,91 |

6 |

3 |

1 |

M |

M |

|

6 (шестой) |

0,83 |

7 |

4 |

2 |

M |

M |

|

7 (седьмой) |

0,78 |

8 |

4 |

2 |

M |

M |

|

8 (восьмой) |

0,74 |

9 |

5 |

2 |

M |

M |

|

9 (девятый) |

0,68 |

10 |

5 |

2 |

1 |

M |

|

10 (десятый) |

0,63 |

11 |

6 |

3 |

1 |

M |

|

11 (одиннадцатый) |

0,57 |

12 |

6 |

3 |

1 |

M |

|

12 (двенадцатый) |

0,52 |

13 |

6 |

3 |

1 |

M |

|

13 (тринадцатый) |

0,46 |

13 |

7 |

3 |

1 |

M |

Коэффициент КБМ определяется в зависимости от количества произведенных страховщиками страховых возмещений при осуществлении обязательного страхования с 01 апреля предыдущего года по 31 марта, следующего за ним года, в соответствии со следующей таблицей:

|

№ п/п |

КБМ на период КБМ |

КБМ при отсутствии страховых возмещений на период КБМ |

КБМ при одном возмещении на период КБМ |

КБМ при 2-х возмещениях на период КБМ |

КБМ при 3-х возмещениях на период КБМ |

КБМ при более 3-х возмещениях на период КБМ |

|

1 |

2,45 |

2,3 |

2,45 |

2,45 |

2,45 |

2,45 |

|

2 |

2,3 |

1,55 |

2,45 |

2,45 |

2,45 |

2,45 |

|

3 |

1,55 |

1,4 |

2,45 |

2,45 |

2,45 |

2,45 |

|

4 |

1,4 |

1,0 |

1,55 |

2,45 |

2,45 |

2,45 |

|

5 |

1 |

0,95 |

1,55 |

2,45 |

2,45 |

2,45 |

|

6 |

0,95 |

0,9 |

1,4 |

1,55 |

2,45 |

2,45 |

|

7 |

0,9 |

0,85 |

1 |

1,55 |

2,45 |

2,45 |

|

8 |

0,85 |

0,8 |

0,95 |

1,4 |

2,45 |

2,45 |

|

9 |

0,8 |

0,75 |

0,95 |

1,4 |

2,45 |

2,45 |

|

10 |

0,75 |

0,7 |

0,9 |

1,4 |

2,45 |

2,45 |

|

11 |

0,7 |

0,65 |

0,9 |

1,4 |

1,55 |

2,45 |

|

12 |

0,65 |

0,6 |

0,85 |

1 |

1,55 |

2,45 |

|

13 |

0,6 |

0,55 |

0,85 |

1 |

1,55 |

2,45 |

|

14 |

0,55 |

0,5 |

0,85 |

1 |

1,55 |

2,45 |

|

15 |

0,5 |

0,5 |

0,8 |

1 |

1,55 |

2,45 |

Соответствие коэффициента в зависимости от количества страховых возмещений, произведенных в предшествующие периоды, определенного на период с 01.04. 2021 г по 31.03.20022 г. по классу КБМ на 31.03. 2022 г.:

|

№ |

Класс КБМ на 31 марта 2022 года |

Коэффициент КБМ на период КБМ с 1 апреля 2021 года по 31 марта 2022 года |

|

1 |

М |

2,45 |

|

2 |

0 |

2,3 |

|

3 |

1 |

1,55 |

|

4 |

2 |

1,4 |

|

5 |

3 |

1 |

|

6 |

4 |

0,95 |

|

7 |

5 |

0,9 |

|

8 |

6 |

0,85 |

|

9 |

7 |

0,8 |

|

10 |

8 |

0,75 |

|

11 |

9 |

0,7 |

|

12 |

10 |

0,65 |

|

13 |

11 |

0,6 |

|

14 |

12 |

0,55 |

|

15 |

13 |

0,5 |

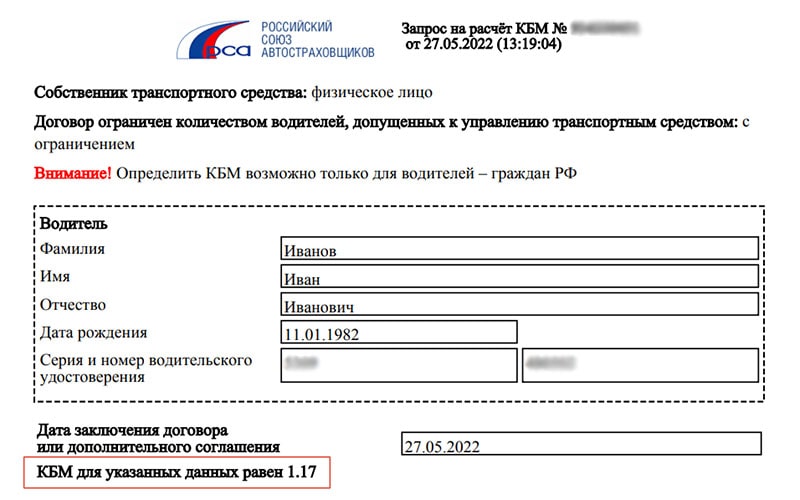

Быстро определить значение собственного коэффициента бонус-малус далеко не так просто, как кажется на первый взгляд. Тем более – для водителей с многолетним стажем. Поэтому для установления КБМ обычно используется сервис официального сайта РСА. Он представляет собой общефедеральную базу данных, в которой содержится информация по всем автовладельцам страны и эксплуатируемых ими автомобилях.

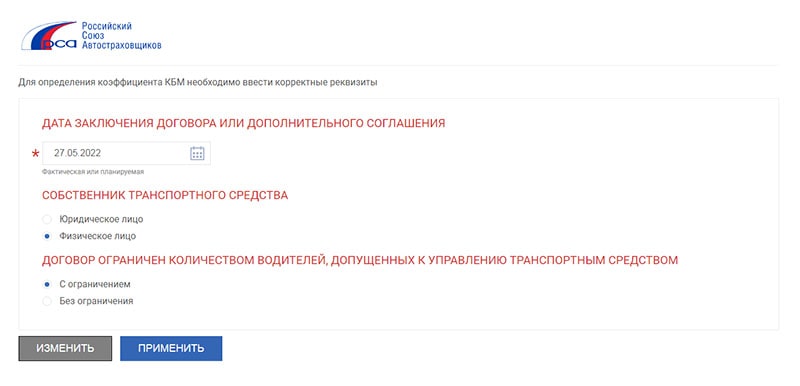

Чтобы узнать значение коэффициента, достаточно ввести следующие данные:

- статус собственника (гражданин или организация);

- особенности оформляемого полиса ОСАГО (количество водителей и т.д.);

- ФИО водителя, для которого требуется определить КБМ;

- дату его рождения;

- реквизиты водительского удостоверения;

- дата заключения страхового договора.

Если информация о водителе присутствует в базе данных, по указанным им реквизитам направляется значение интересующего коэффициента. В противном случае следует использовать КБМ для третьего класса вождения, равный 1.

Если водитель не согласен с полученными из базы данных РСА сведениями, требуется пройти процедуру восстановления коэффициента. Для этого необходимо обратиться с запросом в службу поддержки, предоставив документы, подтверждающие стаж безаварийной езды.

Коэффициент возраста/стажа (КВС)

Аббревиатура КВС обозначает коэффициент к базовой ставке ОСАГО, учитывающий возраст и стаж вождения автовладельца. Таким образом в расчет вносится поправка на опыт конкретного водителя или нескольких водителей, указанных в договоре обязательного автострахования. Важно обратиться внимание, что для молодых людей, не имеющих стажа, коэффициент становится повышающим. В результате стоимости полиса существенно — практически в два раза – возрастает. Значения КВС, которые необходимо использовать при расчете цены ОСАГО, приводятся в таблице.

|

Стаж/возраст, лет |

16-21 |

22-24 |

25-29 |

30-34 |

35-39 |

40-49 |

50-59 |

Старше 59 |

|

До 1 |

2,27 |

1,88 |

1,72 |

1,56 |

1,54 |

1,50 |

1,46 |

1,43 |

|

1 |

1,92 |

1,72 |

1,60 |

1,50 |

1,47 |

1,44 |

1,40 |

1,36 |

|

2 |

1,84 |

1,71 |

1,54 |

1,48 |

1,46 |

1,43 |

1,39 |

1,35 |

|

3-4 |

1,65 |

1,13 |

1,09 |

1,05 |

1,00 |

0,96 |

0,93 |

0,91 |

|

5-6 |

1,62 |

1,10 |

1,08 |

1,04 |

0,97 |

0,95 |

0,92 |

0,90 |

|

7-9 |

— |

1,09 |

1,07 |

1,01 |

0,95 |

0,94 |

0,91 |

0,89 |

|

10-14 |

— |

— |

1,02 |

0,97 |

0,94 |

0,93 |

0,90 |

0,88 |

|

Более 14 |

— |

— |

— |

0,95 |

0,93 |

0,91 |

0,86 |

0,83 |

Территориальный коэффициент (КТ)

Этот показатель разработан для всех субъектов РФ. Более того, для большинства регионов введены отдельные коэффициенты для столицы и некоторых наиболее крупных населенных пунктов. Они учитывают риск интенсивность движения по дорогам, непосредственно влияющий на уровень аварийности.

Коэффициенты территориальности делятся на два типа. К первому относится автомобильный транспорт и мотоциклы (обозначается в таблице буквой «А»), ко второму – спецтехника (обозначается в таблице буквой «Т» — трактора). Ниже приводятся значения КТ для административных центров и остальных городов всех субъектов РФ. Данные для некоторых крупных городов в каждом из регионов нужно уточнять отдельно.

|

Регион РФ/населенный пункт |

А |

Т |

|

Республика Адыгея |

1,24 |

1,00 |

|

Горно-Алтайск |

1,24 |

0,84 |

|

Остальной Алтай |

0,76 |

0,60 |

|

Уфа |

1,64 |

1,00 |

|

Остальной Башкортостан |

1,00 |

0,84 |

|

Улан-Удэ |

1,24 |

0,84 |

|

Остальная Республика Бурятия |

0,76 |

0,70 |

|

Буйнакск, Дербент, Каспийск, Махачкала, Хасавюрт |

0,90 |

0,70 |

|

Остальной Дагестан |

0,84 |

0,70 |

|

Назрань |

0,76 |

0,70 |

|

Остальная Ингушетия |

0,76 |

0,70 |

|

Нальчик, Прохладный |

1,00 |

0,84 |

|

Остальная Кабардино-Балкария |

0,82 |

0,70 |

|

Элиста |

1,24 |

0,84 |

|

Остальная Калмыкия |

0,76 |

0,7 |

|

Карачаево-Черкесская Республика |

1,00 |

0,88 |

|

Петрозаводск |

1,24 |

0,84 |

|

Остальная Карелия |

0,84 |

0,6 |

|

Сыктывкар |

1,48 |

1,00 |

|

Остальная Коми |

1,00 |

0,84 |

|

Симферополь |

0,76 |

0,76 |

|

Остальной Крым |

0,68 |

0,68 |

|

Йошкар-Ола |

1,32 |

0,84 |

|

Остальная Республика Марий Эл |

0,76 |

0,60 |

|

Саранск |

1,40 |

1,00 |

|

Остальная Мордовия |

0,84 |

0,68 |

|

Якутск |

1,16 |

0,76 |

|

Остальная Якутия |

0,68 |

0,60 |

|

Владикавказ |

1,00 |

0,88 |

|

Остальная Северной Осетия |

0,88 |

0,70 |

|

Казань |

1,80 |

1,16 |

|

Остальной Татарстан |

1,08 |

0,84 |

|

Кызыл |

0,76 |

0,70 |

|

Остальная Тыва |

0,76 |

0,70 |

|

Ижевск |

1,48 |

1,00 |

|

Остальная Удмуртия |

0,84 |

0,60 |

|

Абакан, Саяногорск, Черногорск |

1,00 |

0,84 |

|

Остальная Хакасия |

0,76 |

0,70 |

|

Чеченская Республика |

0,76 |

0,70 |

|

Чебоксары |

1,56 |

1,00 |

|

Остальная Чувашия |

0,88 |

0,70 |

|

Барнаул |

1,56 |

1,00 |

|

Остальной Алтайский край |

0,76 |

0,60 |

|

Чита |

0,82 |

0,70 |

|

Остальной Забайкальский край |

0,68 |

0,60 |

|

Петропавловск-Камчатский |

1,24 |

1,00 |

|

Остальной Камчатский край |

1,00 |

0,68 |

|

Краснодар |

1,64 |

1,00 |

|

Остальной Краснодарский край |

1,00 |

0,84 |

|

Красноярск |

1,64 |

1,00 |

|

Остальной Красноярский край |

0,92 |

0,60 |

|

Пермь |

1,80 |

1,16 |

|

Остальной Пермский край |

1,08 |

0,84 |

|

Владивосток |

1,36 |

1,00 |

|

Остальной Приморский край |

0,90 |

0,70 |

|

Кисловодск, Михайловск, Ставрополь |

1,16 |

0,84 |

|

Остальной Ставропольский край |

0,76 |

0,60 |

|

Хабаровск |

1,56 |

1,00 |

|

Остальной Хабаровский край |

0,88 |

0,70 |

|

Благовещенск |

1,48 |

0,92 |

|

Остальная Амурская область |

1,00 |

0,68 |

|

Архангельск |

1,64 |

1,00 |

|

Остальная Архангельская область |

0,88 |

0,60 |

|

Астрахань |

1,32 |

1,00 |

|

Остальная Астраханская область |

0,84 |

0,60 |

|

Белгород |

1,24 |

0,84 |

|

Остальная Белгородская область |

0,84 |

0,60 |

|

Брянск |

1,40 |

1,00 |

|

Остальная Брянская область |

0,76 |

0,60 |

|

Владимир |

1,48 |

1,00 |

|

Остальная Владимирская область |

1,16 |

0,84 |

|

Волгоград |

1,24 |

0,84 |

|

Остальная Волгоградская область |

0,76 |

0,60 |

|

Вологда |

1,56 |

1,00 |

|

Остальная Вологодская область |

0,92 |

0,60 |

|

Воронеж |

1,40 |

1,08 |

|

Остальная Воронежская область |

0,84 |

0,68 |

|

Иваново |

1,64 |

1,00 |

|

Остальная Ивановская область |

0,92 |

0,60 |

|

Иркутск |

1,56 |

1,00 |

|

Остальная Иркутская область |

0,84 |

0,60 |

|

Калининград |

1,08 |

0,84 |

|

Остальная Калининградская область |

0,84 |

0,60 |

|

Калуга |

1,16 |

0,84 |

|

Остальная Калужская область |

0,92 |

0,60 |

|

Кемерово |

1,72 |

1,00 |

|

Остальная Кемеровская область |

1,08 |

0,84 |

|

Киров |

1,32 |

1,00 |

|

Остальная Кировская область |

0,84 |

0,60 |

|

Кострома |

1,24 |

0,84 |

|

Остальная Костромская область |

0,76 |

0,60 |

|

Курган |

1,32 |

0,84 |

|

Остальная Курганская область |

0,76 |

0,70 |

|

Курск |

1,16 |

0,84 |

|

Остальная Курская область |

0,76 |

0,60 |

|

Ленинградская область |

1,24 |

0,84 |

|

Липецк |

1,40 |

1,00 |

|

Остальная Липецкая область |

0,84 |

0,60 |

|

Магадан |

0,82 |

0,70 |

|

Остальная Магаданская область |

0,76 |

0,70 |

|

Московская область |

1,56 |

1,00 |

|

Мурманск |

1,88 |

1,16 |

|

Остальная Мурманская область |

1,16 |

1,00 |

|

Нижний Новгород |

1,64 |

1,00 |

|

Остальная Нижегородская область |

1,00 |

0,84 |

|

Великий Новгород |

1,24 |

0,84 |

|

Остальная Новгородская область |

0,92 |

0,60 |

|

Новосибирск |

1,63 |

1,00 |

|

Остальная Новосибирская область |

0,94 |

0,70 |

|

Омск |

1,48 |

1,00 |

|

Остальная Омская область |

0,92 |

0,60 |

|

Оренбург |

1,56 |

1,00 |

|

Остальная Оренбургская область |

0,84 |

0,60 |

|

Орел |

1,16 |

0,84 |

|

Остальная Орловская область |

0,76 |

0,60 |

|

Пенза |

1,32 |

1,00 |

|

Остальная Пензенская область |

0,76 |

0,60 |

|

Псков |

1,16 |

0,84 |

|

Остальная Псковская область |

0,76 |

0,60 |

|

Ростов-на-Дону |

1,64 |

1,00 |

|

Остальная Ростовская область |

0,84 |

0,60 |

|

Рязань |

1,32 |

1,00 |

|

Остальная Рязанская область |

0,92 |

0,60 |

|

Самара |

1,48 |

1,00 |

|

Остальная Самарская область |

0,92 |

0,60 |

|

Саратов |

1,48 |

1,00 |

|

Остальная Саратовская область |

0,76 |

0,60 |

|

Южно-Сахалинск |

1,40 |

1,00 |

|

Остальная Сахалинская область |

0,92 |

0,60 |

|

Екатеринбург |

1,64 |

1,00 |

|

Остальная Свердловская область |

1,00 |

0,84 |

|

Смоленск |

1,16 |

0,84 |

|

Остальная Смоленская область |

0,76 |

0,6 |

|

Тамбов |

1,16 |

0,84 |

|

Остальная Тамбовская область |

0,84 |

0,60 |

|

Тверь |

1,40 |

1,00 |

|

Остальная Тверская область |

0,84 |

0,60 |

|

Томск |

1,48 |

1,00 |

|

Остальная Томская область |

0,92 |

0,60 |

|

Тула |

1,40 |

1,00 |

|

Остальная Тульская область |

0,92 |

0,60 |

|

Тюмень |

1,80 |

1,16 |

|

Остальная Тюменская область |

1,08 |

0,84 |

|

Ульяновск |

1,40 |

1,08 |

|

Остальная Ульяновская область |

0,92 |

0,68 |

|

Челябинск |

1,88 |

1,24 |

|

Остальная Челябинская область |

1,00 |

0,84 |

|

Ярославль |

1,40 |

1,00 |

|

Остальная Ярославская область |

0,92 |

0,60 |

|

Москва |

1,8 |

1,16 |

|

Санкт-Петербург |

1,64 |

1,00 |

|

Севастополь |

0,76 |

0,76 |

|

Биробиджан |

0,76 |

0,70 |

|

Остальная Еврейская автономная область |

0,76 |

0,70 |

|

Ненецкий автономный округ |

0,84 |

0,60 |

|

Ханты-Мансийск |

1,40 |

1,00 |

|

Остальной ХМАО |

1,08 |

0,84 |

|

Чукотский АО |

0,76 |

0,70 |

|

Ямало-Ненецкий АО |

1,08 |

0,84 |

|

Байконур |

0,76 |

0,70 |

|

Новороссийск |

1.8 |

1 |

Коэффициент мощности (КМ)

Определяется в зависимости от мощности двигателя транспортного средства, выраженной в количестве лошадиных сил. Значение КМ показано в таблице.

|

Мощность в л. с. |

КМ |

|

До 50 |

0,6 |

|

51-70 |

1,0 |

|

71-100 |

1,1 |

|

101-120 |

1,2 |

|

121-150 |

1,4 |

|

От 151 |

1,6 |

Если показатель мощности выражен в кВт, необходимо использовать следующее соотношение: 1 кВт равняется 1,35962 лошадиных силы. Таким образом, удается получить значение коэффициента посредством простого пересчета.

Коэффициент ограничения кол-ва водителей (КО)

Учитывает формат страховки. Если количество водителей не ограничено, значение КО равняется для физических лиц – 2,32, для юридических лиц 1,97. В противном случае коэффициент устанавливается на уровне 1 и не влияет на стоимость страхового полиса ОСАГО.

Коэффициент сезонности (КС)

Определяется в зависимости от продолжительности оформляемой страховки. Если срок действия полиса 9 месяцев или дольше, КС равняется 1. В остальных случаях в формулу расчета подставляется следующее значение коэффициента:

- 0,95 – от 8 до 9 месяцев;

- 0,9 – от 7 до 8 месяцев;

- 0,8 – от 6 до 7 месяцев;

- 0,7 – от 5 до 6 месяцев;

- 0,65 – от 4 до 5 месяцев;

- 0,6 – от 3 до 4 месяцев;

- 0,5 – 3 месяца.

Коэффициент длительности страховки для зарубежных граждан (КП)

Заменяет КС в том случае, если речь идет о транспортных средствах, зарегистрированных на территории иностранного государства. Значение КП аналогично указанному выше коэффициенту сезонности с добавлением временных промежутков:

- при оформлении страховки продолжительностью от 5 до 15 суток – КП равен 0,2;

- от 16 дней до месяца – 0,3;

- от месяца до двух – 0,4;

- до 3 месяцев – 0,5;

- до 4 месяцев – 0,6;

- до 5 месяцев – 0,65;

- до 6 месяцев – 0,7;

- до 7 месяцев – 0,8;

- до 8 месяцев – 0,9;

- до 9 месяцев – 0,95;

- 10 месяцев и более – 1,00.

Расчет ОСАГО с учетом всех коэффициентов

Приведенная выше информация позволит рассчитать цену страховки любого формата, например, с неограниченным количеством водителей, в Москве, для легкового автомобиля и т.д. Для этого достаточно узнать базовый тариф и подставить значения всех необходимых коэффициентов.

Но совсем необязательно заниматься расчетами самостоятельно. Проще и быстрее направить запросы непосредственно автостраховщикам, работающим в регионе. Альтернативный вариант – воспользоваться одним из специализированных онлайн-сервисов, предлагающих возможность подобрать оптимальный вариант обязательной страховки ОСАГО.

Отмененные коэффициенты

До сентября 2020 года в расчете цены ОСАГО использовались еще два коэффициента, которые сегодня отменены. Первый – это КПр, который применялся для увеличения стоимости страховки при использовании прицепа. Второй – КН или коэффициент нарушений. Он учитывал количество серьезных проступков при вождении транспортного средства в прошлом.

Ответы на вопросы

Что влияет на стоимость ОСАГО?

На итоговую цену полиса влияет множество факторов, начиная с базового тарифа, границы которого определяет государство, и заканчивая стажем безаварийной езды или регионом регистрации транспортного средства.

Имеет ли страховая компания право самостоятельно определять цену обязательной автостраховки?

Автостраховщикам предоставлено право определять размер базового тарифа ОСАГО в пределах коридора, установленного регулятором. Поэтому стоимость страховки в разных компаниях несколько варьируется.

Как рассчитать цену ОСАГО самостоятельно?

Для этого необходимо узнать базовый тариф, после чего перемножить его на шесть коэффициентов. Но совсем необязательно заниматься вычислениями самому. Намного проще отправить запросы в работающие в регионе страховые компании, а затем выбрать оптимальный вариант.

Подведем итоги

Стоимость полиса ОСАГО учитывает несколько факторов. Помимо установленного государством тарифного коридора, к ним относятся: мощность и тип ТС, возраст и стаж вождения, формат страховки, регион регистрации машины и т.д. Самостоятельно рассчитать цену обязательного автострахования достаточно сложно, но знание правил определения позволяет лучше оценить предложения разных страховых компаний.

Содержание

- Что такое КБМ

- Таблица КБМ ОСАГО от РСА на 2022 год

- Как пользоваться таблицей КБМ

- Как рассчитать КБМ онлайн

Таблица КБМ – это специальная таблица, по которой рассчитывается коэффициент бонус-малус (КБМ) водителя. От полученного значения в том числе будет зависеть итоговая стоимость полиса автогражданки.

Какая таблица КБМ применяется для расчета ОСАГО в 2022 году и как ей пользоваться, узнаете из нашего материала.

Что такое КБМ

Коэффициент бонус-малус – это показатель, который зависит от страховой истории водителя. Чем ниже КБМ, тем дешевле страховка и наоборот.

На стоимость ОСАГО влияют и другие факторы. Сравнить цены и купить полис по самой выгодной цене прямо из дома можно через «Автокод ОСАГО». Это онлайн-агрегатор, который показывает предложения от ведущих страховых компаний и позволяет сэкономить на оформлении полиса до 5 500 рублей.

Оплата происходит в базе страховщика – никаких комиссий за оформление ОСАГО сервис не берет. Сразу же после покупки полис добавляется в базы РСА и ГИБДД.

При подсчете коэффициента учитывается количество страховых случаев, произошедших за 12 месяцев предыдущего к расчетному периоду года. До 1 апреля 2022 года значение коэффициента колебалось в диапазоне от 0,5 до 2,45.

Если в течение года ДТП не случалось, класс повышался на одну градацию, а КБМ при этом уменьшался на 0,05, гарантируя водителю скидку 5%. Начинающим водителям присваивался коэффициент 1.

С 1 апреля 2022 года значения коэффициентов бонус-малус изменились. Минимальный показатель стал равняться 0,46, максимальный – 3,92.

Изменилась и сама таблица КБМ ОСАГО. В нее вернулись классы водителей, которые убрали после 1 апреля 2019 года. Каждому классу соответствует определенный коэффициент бонус-малус. Водителям, впервые получающим полис ОСАГО, присваивается класс 3 и КБМ 1,17. В дальнейшем показатель рассчитывается по таблице КБМ от РСА.

Таблица КБМ ОСАГО от РСА на 2022 год

Официальная таблица КБМ на 2022 год опубликована в Указании Центробанка РФ от 8 декабря 2021 года.

В ней представлены основные параметры, которые влияют на цену страховки:

- Класс КБМ на начало каждого периода.

- Значение текущего коэффициента бонус-малус.

- Класс КБМ следующего периода начисления с учетом количества страховых возмещений.

Расчетным является период с 1 апреля прошлого года по 31 марта текущего. Если в течение года водитель не совершал ДТП, его класс увеличивается, а коэффициент бонус-малус уменьшается. Если по вине водителя произошла одна или более аварий, класс водителя снижается, а КБМ, наоборот, повышается.

Как пользоваться таблицей КБМ

Чтобы рассчитать свой КБМ, найдите в таблице свой текущий коэффициент. Допустим, он равен 0,91.

Если с 1 апреля прошлого года по 31 марта нынешнего вы не попадали в ДТП по вашей вине, переходите в соответствующий столбец справа – к классу водителя. Там стоит цифра 6. Классу 6 соответствует значение коэффициента 0,83. Таким будет ваш КБМ в 2022 году.

Если в период КБМ вы угодили в одну аварию, выбираете соответствующую ячейку в шапке таблицы и смотрите, какой класс оказывается на пересечении. В вашем случае класс КБМ равен 3, а коэффициент – 1,17.

Если количество ДТП, совершенных вами в период КБМ, превысило 3 случая, вам присваивается класс М. Классу М соответствует коэффициент 3,92.

Если вы начинающий водитель, ваш класс равняется 3, а КБМ – 1,17.

Как рассчитать КБМ онлайн

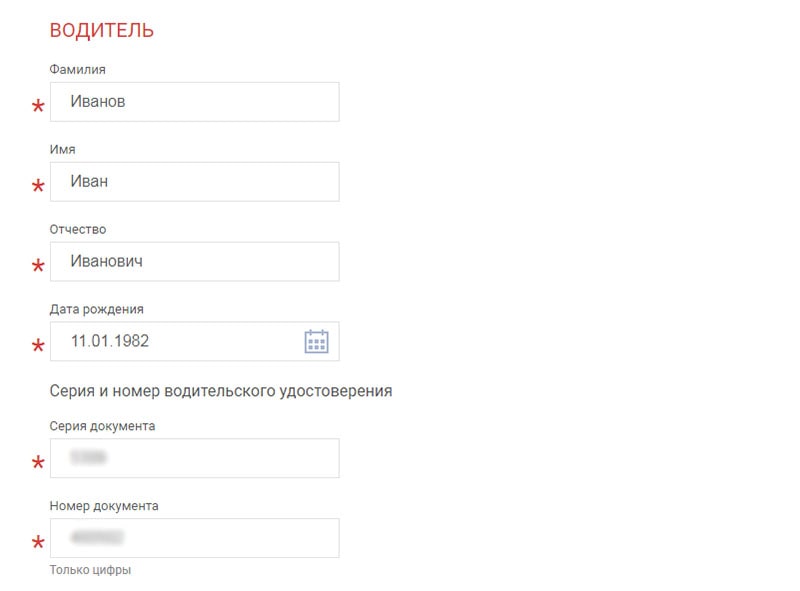

Узнать свой КБМ онлайн можно на сайте РСА. Для этого нужно заполнить специальную форму: указать дату заключения договора или дополнительного соглашения, тип лица, наличие или отсутствие ограничений по количеству водителей, допущенных к управлению.

Затем нужно ввести ФИО и дату рождения, серию и номер в/у и дату начала действия договора или дополнительного соглашения.

Система обработает запрос и покажет текущий КБМ.

Если он окажется выше, чем вам посчитали в страховой, обратитесь за перерасчетом. Если страховщик проигнорирует ваше требование, подавайте жалобу в Центробанк через интернет-приемную. Если ошибка подтвердится, страховая компания пересчитает стоимость ОСАГО и вернет разницу в деньгах.

Автор: Марина Тумашова

Авто

Как рассчитывается стоимость полиса ОСАГО

Текст изменился / 5 декабря 2023

Стоимость ОСАГО рассчитывается по формуле: базовый тариф × КТ × КМ × КВС × КО × КС × КБМ. Тариф определяет сам страховщик, а остальные аббревиатуры — переменные, зависящие от водителя. Расскажем, как в них разобраться.

- Как рассчитать стоимость полиса ОСАГО

- Что такое базовый тариф

- Что такое КТ — коэффициент территории

- Как рассчитывается коэффициент бонус-малус

- Как рассчитывается коэффициент ограничения

- Как рассчитывается коэффициент возраста и стажа

- Как рассчитывается коэффициент мощности

- Как рассчитывается коэффициент сезонности

- Возможные проблемы при оформлении полиса ОСАГО

- Как вернуть деньги за неверно рассчитанный ОСАГО

- Страховая отказывается продавать ОСАГО: что делать

Система ОСАГО — страхование гражданской ответственности автомобилиста. Полис нужен для компенсации ущерба, который водитель может нанести третьим лицам, если попадет в аварию.

В 90-е была популярна такая схема мошенничества. Водитель на дорогой, но разбитой машине провоцировал ДТП. Жертве предлагалось компенсировать нанесенный ущерб. Это называлось «автоподставой».

Благодаря ОСАГО такие мошеннические схемы ушли в прошлое. Сейчас водить автомобиль без обязательного страхового полиса незаконно. Сотрудник ГИБДД может проверить его наличие, а если водитель не предъявит документ — выпишет штраф.

За отсутствие ОСАГО придется заплатить 800 рублей, если полис есть, но водитель туда не вписан, — 500 рублей. Такая же сумма — если документы забыли дома. В сочетании с 50-процентной скидкой получается не так уж дорого.

Некоторые водители предпочитают не оформлять ОСАГО, а просто время от времени платить штраф. Так, по их мнению, дешевле.

Но в случае аварии придется возмещать ущерб самостоятельно. У ОСАГО тоже есть ограничение. Максимальная сумма компенсации составляет 400 000 рублей, остальное придется оплачивать самим. Так как рассчитать стоимость осаго?

Факт дня

На банкноте номиналом 20 шведских крон вместе с Астрид Линдгрен изображена Пеппи Длинный Чулок.

Как рассчитать стоимость полиса ОСАГО

Обязательное страхование жестко регулируется государством. Казалось бы, тарифы должны быть абсолютно прозрачными, но для многих водителей они становятся сюрпризом.

Дело в том, что в формуле расчета много переменных. Государство последовательно проводит политику дифференциации тарифов.

То есть чем дисциплинированнее и опытнее автовладелец, тем дешевле будет обходиться полис. Цена ОСАГО для автовладельцев может различаться в 10 раз. Она зависит от стажа, опыта, аварийности и даже региона проживания. Сколько стоит страховка на машину, расскажем ниже.

Что такое базовый тариф

Это цена полиса, определяемая страховой. Но сумма должна находиться в допустимых пределах. Центробанк установил тарифные коридоры, выше или ниже они быть не могут.

При этом разброс довольно широк. Например, тариф для легковой машины с владельцем — физическим лицом составляет от 1646 до 7535 рублей.

В этих пределах страховые компании имеют право варьировать стоимость, принимая в расчет конкретные характеристики водителей. Они тоже не берутся «с потолка». Страховщики обязаны указывать на сайтах методологию расчета. Обычно у них есть калькуляторы, где все желающие могут онлайн проверить стоимость полиса.

Страховые не должны учитывать должность, национальность, политические взгляды или вероисповедание автовладельца. Также они обязаны ориентироваться не на штрафы, которые выписывают дорожные камеры, а только на нарушения, зафиксированные инспекторами ГИБДД.

Зато страховщики могут учитывать любые «недискриминирующие» факторы — семейное положение, уровень образования, марку и цвет автомобиля.

Обычно расчеты базируются на анализе данных статистики аварийности. Например, если известно, что по статистике водители BMW чаще попадают в аварии, то для них базовый тариф будет выше.

Хотите приобрести автомобиль, но пока копите деньги — цены растут. Воспользуйтесь предложением Совкомбанка.

Вам не придется затягивать с покупкой машины, если вы возьмете автокредит в Совкомбанке. С его помощью можно купить новое или подержанное авто. Выберите подходящую программу и рассчитайте ежемесячный платеж прямо сейчас!

Что такое КТ — коэффициент территории

Это общая обязательная переменная; базируется на той же статистике. Вполне понятно, что аварийность в разных регионах России различается. Она зависит от плотности трафика, состояния дорог, погодных условий, покрытия дорожных камер и просто местных традиций.

Статистику по страховым выплатам регулярно анализируют. В тех регионах, где их больше, действует коэффициент, повышающий тариф, а где ниже — наоборот.

Например, в маленьких городах и поселках аварии случаются реже. Значит, автовладельцы из этих регионов будут платить меньше.

Актуальные территориальные коэффициенты определяет Банк России. Например, для водителя из Красноярска он будет равен 1, а для жителя деревни в Красноярской области всего 0,6. Для москвичей территориальный тариф равен 1,8, а для петербуржцев — 1,64.

Важно: для своих расчетов страховщики берут только данные постоянной регистрации автовладельцев, а не фактического проживания. Информации о последней у них просто нет.

Здесь появляется лазейка: многие московские водители, прописанные в регионах или области, платят за ОСАГО меньше москвичей. Даже если фактически водят автомобиль по тем же столичным улицам.

Изменить место регистрации машины можно через «Госуслуги» или при личном визите в ГИБДД. Но для этого необходимо самому получить регистрацию в новом месте. Многие жители регионов с более дешевыми коэффициентами территории не спешат это делать.

Как рассчитывается коэффициент бонус-малус

Это самая важная и одновременно самая спорная переменная в формуле ОСАГО. КБМ — аналог кредитной истории для водителя. Показатель рассчитывается исходя из аварийности.

Чем меньше аварий по вине водителя происходит, тем меньше коэффициент бонус-малус. С каждым годом безаварийного вождения он снижается, доходя до минимального в 0,46. А чем больше ДТП произошло по вине водителя и чем больше были выплаты, тем выше бонус-малус. Максимальный — 3,92. Сразу после получения коэффициент будет составлять 1,17.

Причем улучшить свой рейтинг гораздо сложнее, чем ухудшить.

Сравните: для минимального бонус-малус потребуется 10 лет стажа без аварий. Для максимального — достаточно в первый год попасть в два ДТП по своей вине.

Информация о бонус-малус хранится в Российском союзе автостраховщиков. Можно получить эти данные о любом водителе, зная его ФИО и дату рождения.

Коэффициент бонус-малус обновляется ежегодно 1 апреля и действует весь следующий год. Учтите, что эта информация привязана только к водителю, но не к его транспортному средству.

В 2022 году Центробанк обновил методику расчета, что вызвало бурю негодования. Коэффициент бонус-малус стал более дифференцированным. То есть скидка для дисциплинированных водителей выросла, но гораздо большим стал рост тарифов для тех, кто часто попадает в аварии.

Важно: когда в полисе фигурирует несколько водителей, то коэффициент бонус-малус считается по самому большому. Для полисов, в которых нет ограничения на число водителей, он будет составлять 1,17.

Как рассчитывается коэффициент ограничения

На этот показатель влияет то количество водителей, которые будут пользоваться транспортным средством. Когда в ОСАГО указан всего один человек, то коэффициент ограничения — 1.

Можно приобрести полис без ограничения по количеству водителей. Тогда коэффициент автоматически увеличивается до 2,32. А бонус-малус становится равен 1,17 — как у начинающего водителя.

Для автомобилей, принадлежащих юридическим лицам, свои коэффициенты ограничений.

Как рассчитывается коэффициент возраста и стажа

Оба показателя серьезно влияют на уровень аварийности. Так что они входят в число переменных для расчета цены полиса.

Корреляция максимально прозрачная: чем старше автовладелец и чем больше его стаж, тем дешевле он сможет купить полис.

Именно поэтому водительские права советуют получать как можно раньше, даже если пока вы не собираетесь покупать автомобиль. В дальнейшем сможете сэкономить на ОСАГО.

Всего есть 58 типов КВС, исходя из разных комбинаций этих двух параметров и статистики по их аварийности.

Меньше всего заплатят водители старше 59 со стажем вождения 15 лет. Их КВС равен 0,83. Больше всех платят водители младше 22 лет со стажем менее года. Их коэффициент — 2,27.

Эта методика кажется не совсем честной, с учетом того, что дата получения водительских прав не равна фактическому началу вождения. Но, по всей видимости, иначе эту информацию не собрать

Если в ОСАГО вписывают нескольких застрахованных, то применяют больший коэффициент. То есть сэкономить, вписав в полис своего дедушку, не получится.

Для ОСАГО с неограниченным количеством водителей КВС равен 1.

Как рассчитывается коэффициент мощности

Его используют исключительно для легковых автомобилей. КМ рассчитывается исходя из количества лошадиных сил под капотом машины. Чем выше мощность, тем он больше; тем дороже обойдется полис ОСАГО владельцу.

Минимальный коэффициент мощности у машин до 50 лошадиных сил — 0,6. Максимальный у машин с более чем 150 лошадиных сил — 1,6.

Мощность берут из свидетельства о регистрации ТС. Когда она указана в киловаттах, эту цифру нужно умножить на 1,35962. Если же показатель мощности в свидетельстве не фигурирует, страховые компании узнают ее самостоятельно, ориентируясь на каталоги производителей.

Как рассчитывается коэффициент сезонности

Это необязательная переменная, ее нужно использовать только тем, кто пользуется автомобилем в определенный сезон. Соответственно, и ОСАГО будет действовать только этот срок. Но получить скидку на весь период не получится.

Как это работает?

Если водитель собирается эксплуатировать автомобиль девять месяцев в году и больше, то скидки не будет вообще. Максимальная скидка дается при получении ОСАГО на три месяца в году. Тогда коэффициент сезонности будет равен 0,5. Если полис нужен на полгода, то КС равен 0,7.

Возможные проблемы при оформлении ОСАГО

Разобрав формулу, можно увидеть, что ничего сложного в ней нет. Сфера обязательного страхования максимально зарегулирована государством. Простора для самодеятельности здесь мало, но водители стабильно недовольны расчетами.

Тарифы ОСАГО регулярно растут, и в этом мало приятного. Но иногда возникают ошибки, которых не избежать даже страховым компаниям.

Методологию расчета стоимости тарифов полностью расшифровывают в полисе. Там указывают все коэффициенты и базовый тариф.

Где обычно возникают ошибки:

- Коэффициент возраста и стажа — иногда определяют неверно, если во время замены водительских прав были потеряны данные. При покупке ОСАГО страховщики могут внести данные только о новом удостоверении. Обычно достаточно указать им на эту ошибку.

- Коэффициент бонус-малус — если вы меняли страховую компанию, то данные могли бы утеряны. При смене водительских прав нужно передать данные своей страховой компании.

Бывают ситуации, когда информацию о правах не передали в Российский союз автостраховщиков. Водитель теряет предыдущую историю и начинает числиться новичком. В этом случае нужно обратиться в свою страховую компанию и написать заявление в свободной форме с просьбой проверить КБМ. В документе требуется указать все свои предыдущие полисы ОСАГО. Союз автостраховщиков обязан провести проверку в течение пяти дней и дать ответ.

Как вернуть деньги за неверно рассчитанный ОСАГО

Если вы прочитали эту статью, проверили показатели и заметили, что купили ОСАГО по завышенной цене — деньги можно вернуть. Если инцидент произошел в течение последних трех лет, страховая компания обязана проверить данные и сделать возврат.

Для этого нужно прийти в офис и написать заявление. В тексте указать основания для перерасчета стоимости ОСАГО и написать реквизиты банковского счета.

Страховая компания должна изменить неверные данные, на основе которых производились расчеты. А если необходимо — выдать новый полис.

На это отводится два дня. Деньги обязаны вернуть в течение 14 дней.

Если страховая не удовлетворила претензию, обратитесь в интернет-приемную Банка России.

Страховая отказывается продавать ОСАГО: что делать

У определенных категорий водителей наблюдались проблемы с покупкой полиса последние пять лет. Но в 2022 году эта ситуация приобрела системный характер. Тысячи автовладельцев жалуются, что им отказывают в покупке ОСАГО без объяснения причин.

При этом полис — обязательный, ездить без него незаконно, а штрафы пусть и маленькие, но их все равно нужно платить.

Кому отказывают в ОСАГО:

- водителям из убыточных для страховщиков регионов;

- владельцам машин старше 10 или 15 лет;

- тем, кто использует авто как такси;

- обладателям коэффициента бонус-малус выше единицы;

- водителям со стажем менее трех лет.

Сочетание хотя бы двух этих факторов уменьшает шансы оформить полис ОСАГО.

Почему так происходит?

С начала пандемии стоимость автозапчастей растет ускоренными темпами, гораздо выше инфляции. Государство в свою очередь строго регулирует тарифы ОСАГО.

Стоимость полисов увеличивается, но гораздо медленнее фактических затрат страховых компаний. А в 2022 году из-за санкций проблема с автозапчастями дополнительно усилилась. Страховые компании обязаны оплачивать стремительно дорожающий ремонт. А значит, целый пласт клиентов становится для них убыточным.

К сожалению, эта проблема будет только разрастаться, средний возраст автомобилей в России продолжает увеличиваться.

Новые проблемы требуют новых решений. Нужных марок машин нет в автосалонах?

Воспользуйтесь кредитом от Совкомбанка на подержанное авто без первоначального взноса. Оставьте заявку на сайте и получите быстрое решение банка.

Что делать водителям, которые столкнулись с отказом в продаже полиса ОСАГО:

- попытать счастье на агрегаторах, там указаны те же актуальные расценки и можно подать заявление сразу в несколько страховых компаний;

- тщательно проверить данные на предмет ошибок, не забывать указывать информацию о старых правах;

- если страховые продолжают отказывать, имеет смысл приехать в офис и запросить письменный отказ. Согласно ст. 426 ГК, они не имеют право это делать. На них можно пожаловаться в Российский союз автостраховщиков и Центробанк.

Вся информация о ценах актуальна на момент публикации статьи.

Все водители из РФ должны помнить, что садиться за руль без полиса “автогражданки” возбраняется. Пусть в некоторых случаях страховка и может быть достаточно дорогой, все же не стоит пренебрегать этим правилом. Если вы будете ездить на машине без нужного документа, вас могут оштрафовать сотрудники ГИБДД. Кроме того, ваша ответственность не будет застрахована. Это означает, что любой ущерб другим участникам дорожного движения вам потребуется покрывать из своего кармана. По сравнению с этим, цена покрытия ничтожно мала.

Стоимость “автогражданки” уникальная для всех автомобилистов. Она получается благодаря перемножению различных коэффициентов ОСАГО. Их значения зависят от характеристик автотранспорта и опыта шофера. В сегодняшней статье мы подробно рассмотрим как происходит расчет итоговой цены на обязательный полис. Дополнительно расскажем о роли мощности авто, возраста и истории аварий автомобилиста, а также расшифруем значения КМ, КТ, КВС, ТБ и остальных множителей.

Как происходит ценообразование в ОСАГО

Чтобы предложить клиенту уникальную цену страховки, страховщики используют специальную формулу. В ней учитываются свойства ТС, а также уникальные характеристики автолюбителя. В 2023 году для расчета страховщиками применяется 7 разных коэф-тов (8, если транспортное средство зарегистрировано не в РФ). Единая формула для определения цены выглядит следующим образом:

- Итоговая цена ОСАГО в 2023 = ТБ ∙ КМ ∙ КБМ ∙ КВС ∙ КС ∙ КТ ∙ КО ∙ КП.

Расшифруем перечисленные в формуле аббревиатуры и объясним, что означает каждая из них:

- ТБ – базовая ставка полиса ОСАГО. Каждый страховщик устанавливает это значение самостоятельно в рамках коридора тарифов, регулируемого Центробанком.

- КМ – меняется в зависимости от мощности ТС.

- КБМ – отражает то, насколько аккуратно ездит каждый отдельно взятый водитель. Повышается, если человек учинит ДТП.

- КВС – коэффициент, опирающийся на личные параметры водителя: его возраст и опыт вождения.

- КС – значение коэффициента зависит от периода использоваться ТС, указанного в договоре ОСАГО. Опция позволяет получить скидку тем, кто не планирует использовать авто на протяжении всего срока страхования. Максимальный период – один год.

- КТ – региональный коэффициент. Разнится от региона к региону. Определяется в соответствии с адресом регистрации собственника машины.

- КО – коэффициент, который учитывается при подключении дополнительной опции, позволяющей передавать управление транспортом любому человеку с правами нужной категории. При этом вписывать этих людей в страховку не требуется.

- КП – показатель, используемый при оформлении полиса для транспорта, зарегистрированного за границей.

Основная ставка перемножается на другие показатели для определения итоговой страховой премии. Ниже мы рассмотрим все нюансы, связанные с каждым из множителей, а также объясним, что они значат. Также, возможно, кто-то вспомнит, что ранее предусматривалось еще несколько множителей: КПр и КН. Первый коэффициент подключался при наличии прицепа, а второй менялся от количества правонарушений. Однако с сентября 2020 года автостраховщики полностью отказались от их использования.

Базовый тариф (ТБ) при обязательном автостраховании

Страховщики могут сами назначать базовую ставку. Она ограничивается определённым коридором тарифов, регулированием которого занимается ЦБ. Эта ставка используется при расчете как основной показатель, который потом перемножается на другие.

На текущий момент ТБ для легковых авто физлиц может быть установлен в диапазоне от 1646 до 7535 рублей. В последний раз регулятор изменял границы коридора тарифов в сентябре 2022 года. Их актуальные значения для всех видов ТС по состоянию на 2023 год:

- Мототранспорт (А, М) – от 324 до 2536 рублей.

- Легковые машины (B, BE)

- граждан – от 1646 до 7535 рублей.

- организаций – от 852 до 5722 рублей.

- такси – от 1490 до 15756 рублей.

- Грузовой транспорт (C, CE) юрлиц и физлиц

- до 16 т – от 1163 до 9934 рублей.

- свыше 16 т – от 1752 до 14957 рублей.

- Автобусы (D, DE) юрлиц и физлиц

- подкатегория D1 – от 1106 до 6823 рублей.

- категории D и DE – от 1382 до 8526 рублей.

- для регулярных перевозок – от 3053 до 9144 рублей.

- Троллейбусы (Tb) от 1668 до 4997 рублей.

- Трамваи (Tm) от 1041 до 3116 рублей.

- Тракторы от 451 до 3198 рублей.

Базовый тариф позволяет страховым компаниям конкурировать между собой за более осторожных и аккуратных водителей. Они могут предлагать меньшую цену для безубыточных клиентов, рассчитывая на их осторожную езду в будущем. В то же время, для аварийных клиентов ТБ может быть повышен.

Установление минимального и максимального значения требуется для того, чтобы каждый россиянин имел возможность приобрести обязательный полис. Таким образом удается удержать страховщиков от накручивания цены и обеспечить возможность покупки ОСАГО для всех шоферов страны.