Бизнесу

Что такое лизинг

Текст изменился / 24 июля 2023

Как быть, если нужно арендовать недвижимость или, например, автомобиль, а подходящего варианта нет? Можно обратиться к предпринимателям и заключить договор лизинга. Рассказываем, что это за сделка.

- Договор лизинга

- Что можно взять в лизинг

- Преимущества

- Какие требования предъявляют компании к лизингополучателям

- Как заключают договор

- Какие платежи по договору лизинга бывают

- Виды

- Сублизинг

Договор лизинга

Говоря простыми словами, лизинг — это сделка аренды собственности, но с определенными нюансами. Основные из них:

- Возможность выкупа предмета сделки. По окончании срока договора лизингополучатель может выкупить арендованное имущество. Обычно за относительно небольшую стоимость.

- Взять в наем можно не только имеющееся у лизинговой компании имущество. Клиент имеет право попросить предприятие приобрести необходимое оборудование или недвижимость для заключения сделки.

- Физическое лицо не может предоставлять услуги лизинга. Это делает только лизинговая компания, у которой есть соответствующая лицензия.

О своем деле Игорь мечтал уже давно. Накопив определенную сумму, он хотел взять в аренду отапливаемый гараж и производить игрушки-раскраски из гипса.

К сожалению, подходящее помещение в аренду никто не сдавал. Зато идеальный вариант был в продаже, но Игорю его стоимость показалась слишком высокой. Тогда он обратился в лизинговую компанию.

После заключения договора фирма приобрела указанное помещение и сдала ему в лизинг на пять лет. Дела шли в гору — Игорь получал много заказов. Поэтому по окончании договора он выкупил помещение.

Чтобы начать свой бизнес, можно воспользоваться выгодным предложением Совкомбанка. Оформите кредит для самозанятых и начните работать на себя уже с завтрашнего дня.

Совкомбанк поддерживает инициативы и начинания и предлагает кредит самозанятым сроком до пяти лет. Вы можете оформить кредит до 5 млн рублей на любые цели, предоставив минимальный пакет документов. Удобный калькулятор поможет рассчитать финансовую нагрузку и покажет, сколько нужно платить каждый месяц. Оформите заявку прямо сейчас, чтобы получить быстрое одобрение, а деньги доставит курьер.

Что можно взять в лизинг

Взять в лизинг можно:

- Автомобили. В том числе специальную технику. Например, для уборки улиц.

- Оборудование. Станки, холодильники, оргтехнику, компьютеры и т. д.

- Недвижимость. Склады, офисы, гаражи и другое недвижимое имущество.

- Сотрудников. Вообще, согласно законам РФ, человек не может быть предметом аренды или лизинга. Поэтому правильней будет использовать термин «заемный труд».

Обычно для этого заключается договор либо аутсорсинга, либо аутстаффинга.

Но не все может быть предметом подобной сделки. Нельзя взять в лизинг:

- Землю. Участок можно взять только в аренду.

- Природные объекты. Предметами сделки не могут быть лес, реки и другие водоемы.

- Сырье, продукты питания, строительные материалы. Это невозобновляемые ресурсы, поэтому взять их в лизинг не получится.

- Памятники культуры. Они принадлежат государству и не могут быть переданы в свободное обращение.

- Военную технику.

Преимущества

Несмотря на множество нюансов, сделки лизинга пользуются большой популярностью. А в некоторых случаях даже заменяют собой классическую аренду. Такая тенденция связана с преимуществами лизинга, которые отмечают большинство клиентов.

Самый главный из них — возможность выкупа предмета сделки. Причем выйдет он намного дешевле нового, так как лизинговые компании продают его по остаточной стоимости.

Другие преимущества для лизингополучателей

|

Физические лица |

Юридические лица и индивидуальные предприниматели |

|

Можно самостоятельно выбрать предмет лизинга, в том числе новый либо бывший в употреблении |

Снижение налоговой базы за счет включения лизинговых платежей в статью расходов |

|

Срок действия договора до пяти лет |

Ускоренная амортизация предмета договора и, как следствие, трехкратное снижение налога на имущество |

|

Не нужно собирать много документов для заключения договора |

Оборотный капитал не выводится из производственного процесса |

|

Плохая кредитная история не является серьезным препятствием для сделки |

Удобный график платежей, при составлении которого можно учитывать сезонность бизнеса |

Какие требования предъявляют компании к лизингополучателям

Для лизинговой компании сделка сопровождается определенным риском. Поэтому к лизингополучателю предъявляются следующие требования:

- Срок ведения бизнеса должен быть не менее одного года.

- Клиент должен иметь возможность вносить платежи в срок и в необходимом объеме.

- Бизнес не должен быть убыточным.

- Лизингополучатель должен быть официально оформлен как юридическое лицо, самозанятый или индивидуальный предприниматель.

Выгодную лизинговую программу можно подобрать в Совкомбанке. В банке индивидуальные предприниматели и юридические лица могут оформить лизинговый договор на спецтехнику, оборудование или коммерческие помещения. Физическим лицам доступны предложения автолизинга.

Вашей компании нужна спецтехника или автобус? А может, вы частное лицо и хотите выгодно оформить авто в лизинг? Воспользуйтесь лизинговыми программами от Совкомбанка: наши специалисты помогут подобрать выгодное предложение на рынке и получить льготы по программам государственного субсидирования.

Рассчитать выгоду

Как заключают договор

Сделку заключают исключительно в письменной форме. При этом в теле договора нужно обязательно указывать следующие условия:

- Предмет лизинга. То есть имущество, которое получит лизингополучатель.

- Обязательства сторон. Лизингодатель обязуется приобрести необходимое лизингополучателю имущество и сдать его в аренду. Соответственно, клиент должен внести платежи: первоначальный и за пользование имуществом.

- Цена договора. Это сумма первоначального платежа, а также ежемесячные лизинговые взносы.

Сам договор может быть как срочным, так и бессрочным. В документе можно указать, что стороны сделают по окончании срока. Обычно пишут, что договор автоматически продлевается на прежних условиях.

Однако их можно также поменять: например, обязать лизингополучателя выкупить предмет лизинга.

При заключении договора клиенту следует обратить особое внимание на ответственность сторон при несоблюдении условий договора. Чаще всего компания назначает штрафы и пени. Однако при грубых нарушениях возможен и односторонний разрыв договора. При этом компания забирает арендуемое имущество.

Чаще всего лизингополучатели могут игнорировать сроки внесения платежей или нарушать правила эксплуатации. А еще многим компаниям не нравится, если клиент не соблюдает условия страхования имущества, когда они указаны в сделке.

Сегодня лизингодатель не может просто так забрать свое имущество у клиента. Сперва нужно расторгнуть сделку. Хотя еще относительно недавно такое право у компании было.

Какие платежи по договору лизинга бывают

- Аннуитетный. Согласно такому графику, платежи вносятся на протяжении всего срока равными частями. Встречается чаще всего.

- Регрессивный. Сумма платежей постепенно снижается.

- Сезонный. График платежей привязывается к определенным периодам. Например, производство игрушек особенно прибыльно перед новогодними праздниками.

Тогда стороны могут договориться, что в этот период сумма платежей будет больше, а не в сезон — меньше.

Виды

Вид договора в основном зависит от срока службы предмета лизинга:

- Финансовый. В этом случае договор заключается на срок службы предмета лизинга. По окончании сделки клиент выкупает арендуемое имущество. А так как на этот момент его остаточная стоимость фактически равна нулю, то платит он совсем небольшие деньги.

Такую сделку можно сравнить с получением займа под небольшую комиссию. - Операционный. По такому договору срок службы предмета лизинга превышает срок сделки. По ее окончании клиент может выкупить лизинговое имущество, продлить договор или отказаться от дальнейшего продления.

В последнем случае имущество возвращается лизинговой компании. - Возвратный. По этому договору компания приобретает у лица имущество и сдает ему же в лизинг.

Этот вид лизинговой сделки можно сравнить с займом под залог собственности. Схема может показаться странной, однако при этом предприниматель экономит на налогах.

Факт дня

Юлий Цезарь стал первым императором, чей портрет появился на монете при его жизни.

Сублизинг

Полученное имущество можно сдать в сублизинг. Но клиент не может передать имущество третьему лицу только лишь по своему желанию. Для этого нужно обязательно получить разрешение владельца, то есть лизингодателя. Причем письменное.

Действие договора сублизинга не может превышать срок лизинговой сделки.

Предприниматель сам выбирает, с помощью какой сделки получить имущество: покупки, аренды или лизинга. Каждая из них имеет свои особенности, преимущества и недостатки.

И если ни покупка, ни аренда вам не подходят, то рекомендуем обратить внимание на лизинг.

Содержание статьи

Показать

Скрыть

Лизинг — финансовая аренда оборудования с возможностью его выкупа в дальнейшем. Именно выкуп отличает лизинг от обычной аренды — в конце имущество можно выкупить по остаточной стоимости. А упрощенная процедура и процент отличают лизинг от кредита.

Разбираемся, кто может оформить имущество в лизинг, когда это выгодно и чем рискует бизнес, приобретая имущество по такому договору.

Что такое лизинг для юрлиц и ИП

Лизинг — финансовая аренда имущества, которое позднее можно выкупить. С помощью лизинга бизнес получает дорогое оборудование, оплатить которое сразу не получается. Обычно в лизинг берут дорогостоящие автомобили или спецтехнику и помещения.

Лизинг сочетает в себе функции кредита и аренды, но имеет определенные отличия от них.

Например, в случае кредита предметом договора будут деньги, а в случае лизинга — оборудование или транспортные средства. После кредитной сделки имущество становится собственностью заемщика сразу же. При лизинге имущество переходит в собственность только после последнего платежа.

Чем лизинг отличается от кредита

При аренде в отличие от лизинга имущество всегда остается собственностью арендодателя.

В чем финансовый смысл лизинга

Лизинг выгоден всем сторонам сделки. Покупатель может не изымать из оборота деньги, которые нужны бизнесу для платежей по заработной плате сотрудников, заказам и услугам контрагентов. Кредит не всегда легко оформить. Именно здесь бизнесу и полезен лизинг. Компания сразу же может использовать имущество, не выводя из оборота компании большие суммы в один момент.

Продавец получает полную оплату товара в один момент. Кроме того, лизинг помогает увеличивать объемы продаж с помощью опта. При этом ему не нужно сопровождать сделку — всей документацией занимается лизинговая компания.

Лизингодатель получает прибыль с процентов от ежемесячных платежей. При этом имущество до полной оплаты находится в его собственности. Если покупатель не вносит платежи, лизингодатель может забрать имущество и сдать другому клиенту.

Стороны лизинга

В договоре лизинга обычно участвуют три стороны: лизингодатель, лизингополучатель и владелец имущества.

Лизингодателем обычно выступает лизинговая компания или банк, которые выкупают имущество у владельца и передают его лизингополучателю.

Лизингодатель на свои или кредитные средства приобретает имущество и передает его во временное пользование лизингодателю с возможным последующим выкупом.

Лизингополучателем обычно выступает компания или ИП, которые берут имущество в лизинг. Лизингополучатель пользуется имуществом, но пока не проведет все лизинговые платежи и полностью не выкупит его, оно принадлежит лизингодателю.

Владельцем обычно выступает юридическое или физическое лицо.

Что можно взять в лизинг

В лизинг можно взять практически любые непотребляемые вещи — вещи, которые не утрачивают свои потребляемые свойства. Например, автомобили, производственное оборудование или недвижимость. Исключение:

- земельные участки и природные объекты;

- товары без данных о производителе;

- списанное имущество;

- имущество, которое нельзя реализовать без спецразрешения.

Имущество, которое передают в лизинг, должно быть идентифицировано. Из-за этого в лизинг не передают оборудование без заводских номеров и автомобили без идентификационного номера ТС (VIN). Также взять в лизинг не получится товары, которые находятся не в свободном обращении, например средства слежения или ракетные установки.

Лизинговая компания также может установить свои требования. Например, в лизинг не получится оформить имущество с низкой ликвидностью.

По каким схемам проходит лизинг

Лизинг может быть оформлен в рамках трехстороннего договора между поставщиком товара, лизингодателем и лизингополучателем.

Также лизинг можно проводить по двум договорам. Сначала лизингодатель заключает договор купли-продажи с продавцом, а затем подписывает договор с лизингополучателем.

После подписания договора лизингополучатель вносит ежемесячные платежи. Срок договора и выплат зависит от предмета лизинга и может составлять от года до семи лет.

Право собственности на лизинговое имущество у лизингополучателя возникает после внесения последнего платежа.

Виды лизинга

Лизинг различается по срокам службы имущества и целям сторон. Так, выделяют:

- Финансовый лизинг. Срок договора здесь совпадает со сроками службы оборудования. Когда остаточная стоимость оборудования становится нулевой, его можно выкупить за небольшую сумму. В этом случае компания или ИП благодаря финансовому лизингу получают рассрочку под небольшой процент.

- Операционный лизинг. В этом случае срок действия договора меньше срока службы оборудования. После окончания действия соглашения лизингополучатель может вернуть имущество или выкупить его по остаточной стоимости.

- Возвратный лизинг. В этом случае предприниматель продает свое имущество лизинговой компании, а затем приобретает его же в лизинг. По сути он берет кредит под залог своего же имущества. В этой сделке он одновременно выступает продавцом и лизингополучателем.

Что такое лизинговые платежи

Лизинговые платежи — это ежемесячные суммы, которые лизингополучатель перечисляет лизингодателю за арендованное имущество. В такой платеж обычно входят:

- амортизация имущества во время действия договора;

- покрытие процентов по кредиту, если лизингодатель приобрел имущество на заемные деньги;

- оплата допуслуг лизингодателя, например страховка на имущество;

- комиссия;

- стоимость имущества, разделенная на части.

При составлении договора участники сделки определяют суммы отчислений, правила и способы ежемесячной оплаты и периодичность.

Условия договора лизинга

В договоре лизинга обязательно указывают предмет соглашения — индивидуальные признаки имущества. Часто это дата производства оборудования или выпуска автомобиля, заводской или идентификационный номер и его местонахождение. Если стороны не согласовали предмет договора лизинга, он считается незаключенным.

В соглашении также прописывают размер лизинговых платежей — общую сумму платежей по договору лизинга. В общую сумму также могут включить выкупную цену предмета лизинга, если в дальнейшем имущество переходит в собственность лизингополучателя.

В соглашении также указывают сроки, в которые лизингополучатель может пользоваться имуществом и выкупить его.

Законодательство не устанавливает сроки лизинга, участники сделки могут определить их самостоятельно.

Продавца часто выбирает клиент, а вот договор с ним заключает уже лизингодатель. В соглашении обязательно указывают, кем является продавец имущества и правила взаимодействия с ним.

Требования к клиенту

Прежде чем заключить договор, лизингодатель обязательно проверяет благонадежность клиента. Это одна из гарантий безопасной сделки для всех сторон.

Любая лизинговая компания утверждает требования к лизингополучателю, а также пакет документов, подтверждающих правоспособность последнего.

Обычно лизингодатель проверяет:

- регистрацию клиента в качестве юрлица или ИП;

- опыт ведения бизнеса — как правило, минимальный стаж составляет два и более года;

- финансовую устойчивость предприятия;

- кредитную историю, она показывает, как исправно платит по своим долговым обязательствам клиент;

- отсутствие у лизингополучателя задолженностей по заработной плате, налогам, судебным решениям и другим обязательным платежам.

Финансовая устойчивость показывает платежеспособность клиента. Лизингодатель может оценить структуру его активов, стабильность оборотов компании за отчетный период, эффективность финансово-хозяйственной деятельности и объемы выручки.

Также лизингодатель учитывает, может ли клиент внести необходимый авансовый платеж — 20% и более от стоимости приобретаемого имущества.

Для заключения договора лизинга клиент не должен находиться на грани банкротства, ликвидации, работать без лицензии, если она необходима для его деятельности.

Этапы сделки лизинга

Процесс заключения сделки состоит из нескольких этапов:

- Клиент выбирает оборудование или другое имущество.

- Клиент обращается в лизинговую компанию, уточняет, работает ли она с таким имуществом.

- Клиент собирает необходимые документы по запросу лизингодателя.

- Компания анализирует бумаги и принимает решение.

- При положительном решении клиент вносит авансовый платеж и заключает договор лизинга.

- Лизинговая компания покупает необходимое имущество и передает его в пользование клиента.

- Лизингополучатель пользуется им и вносит платежи по графику.

- В конце срока договора клиент вносит последний платеж.

- Имущество переходит в собственность лизингополучателя, если такое условие прописано в договоре.

Что нужно для договора лизинга

Какие документы нужны для договора лизинга

Юрлица для договора лизинга должны подготовить следующие документы:

- заявку на лизинг;

- анкету лизингополучателя;

- копию устава организации;

- приказ о назначении руководителя компании;

- паспорт руководителя;

- паспорта совладельцев компании, доли собственности которых больше 15%;

- бухгалтерский баланс за отчетный период;

- налоговую декларацию за четыре года;

- справку о годовом обороте из банка, в котором открыт расчетный счет организации;

- положительное решение собрания учредителей о договоре лизинга;

- другие документы по запросу лизингодателя.

Индивидуальные предприниматели должны предоставить:

- заявку на лизинг;

- анкету ИП;

- паспорт предпринимателя;

- налоговые декларации, заверенные ФНС;

- справку из банка, где открыт расчетный счет ИП, с подтверждением годового оборота.

На что обратить внимание, подписывая договор

В первую очередь стоит обратить внимание на график платежей. Наиболее популярны три вида:

- регрессивный — когда размер ежемесячных платежей постепенно снижается;

- аннуитетный — когда клиент вносит равные платежи каждый месяц;

- сезонный — когда график платежей привязан к сезонности бизнеса. Например, у бизнеса в сельском хозяйстве большая часть платежей приходится на конец осени, после реализации урожая.

Также важно учесть:

- размер авансового платежа;

- ставки удорожания;

- возможность досрочного выкупа имущества и штрафов в таком случае;

- необходимость страхования имущества и ответственности лизингополучателя;

- будет ли лизингодатель контролировать использование имущества;

- необходимо ли обучение сотрудников и сервисное обслуживание оборудования.

Что будет, если нарушить условия договора

Важное условие договора — своевременные платежи по графику. Если нарушить график, договор могут расторгнуть. Чтобы соглашение расторгли, достаточно не внести платеж два раза подряд.

Кроме того, при нарушении условий договора возможны штрафные санкции, например процент от платежа при его просрочке. Штраф придется заплатить и при использовании оборудования не по правилам, прописанным в договоре.

Где оформить лизинг и как выбрать лизинговую компанию

Лизинг можно оформить только в специальной компании.

При выборе лизингодателя нужно изучить:

- Рейтинг компании. Некоторые рейтинговые агентства проводят исследования лизинговых компаний. Например, такие рейтинги присваивает агентство «Эксперт РА». Стоит ориентироваться на умеренно высокий уровень кредитоспособности.

- Работу с государственными программами льготного лизинга. Министерства выделяют субсидии лизинговым компаниям только после их проверки.

- Сроки работы и масштабы. Клиентам стоит ориентироваться на компании, которые давно работают на рынке или входят в банковский холдинг. Сотрудничество с такими компаниями безопасно и выгодно: у них крупный капитал, различные ресурсы и открытая финотчетность. Такие компании заботятся о репутации и ведут свою деятельность только в рамках закона.

- Бизнес, с которым работает компания. Лизингодатель может сотрудничать с компаниями различного профиля или специализироваться на узком направлении. Последний вариант выгоден тем, что лизингодатель всегда в курсе нововведений и особенностей бизнеса. Он может помочь выбрать оптимальный график выплат и необходимое для предприятия оборудование.

- Вид имущества и оборудования. При выборе лизингодателя стоит уточнить, с каким имуществом работает компания. Некоторые могут специализироваться только на автомобилях, другие — на спецтехнике, часть — на производственном оборудовании. Стоит обратить внимание на компанию, которая работает именно с типом имущества для вашего бизнеса.

Как право собственности на имущество переходит от лизингодателя к лизингополучателю

Договор лизинга может предусматривать переход имущества в собственность лизингополучателя по истечении срока договора. Обычно имущество переходит в собственность клиента после выкупного платежа. Также возможно, что имущество перейдет в собственность еще до истечения договора по соглашению сторон.

В некоторых случаях имущество не переходит в собственность лизингополучателя. Его может забрать лизингодатель и передать в пользование другому клиенту по истечении срока договора.

Бывают ли льготы для малого бизнеса

Льготные лизинговые программы в России реализует Минпромторг России. Узнать, действуют ли программы для вашего направления бизнеса и условия участия в них, можно на сайте министерства.

В чем преимущества и недостатки лизинга для ИП

Лизинг для предпринимателей имеет свои плюсы:

- необходимое имущество можно быстро получить в работу;

- можно самостоятельно выбрать продавца оборудования;

- для лизинга не нужны поручители и обеспечители;

- требуется меньше документов, чем при оформлении кредита;

- оговариваемый график платежей;

- быстрое рассмотрение заявки;

- низкий процент.

Минусы:

- лизингодатель может расторгнуть договор с клиентом без возврата полученных средств, если предприниматель не соблюдает условия договора;

- требуется первоначальный взнос;

- имущество придется застраховать за счет клиента;

- собственником имущества до последнего платежа является лизинговая компания.

Преимущества и недостатки лизинга для юрлица

Плюсы:

- можно выбрать конкретные марки оборудования и продавца;

- суммы платежей обычно ниже, чем по кредиту;

- оговариваемый график платежей;

- быстрое оформление;

- возможны скидки от производителя;

- возможно участие в госпрограммах льготного лизинга.

Минусы:

- требуется авансовый платеж;

- оформить имущество в собственность можно только после последнего платежа;

- если нарушить договор, можно лишиться имущества.

Риски для лизингодателя

У лизинговой компании есть определенные риски:

- клиент может перестать вносить платежи или испортить оборудование;

- клиент может затягивать с возвратом имущества, если оно не переходит в его собственность по договору;

- неликвидное или узкоспециализированное имущество сложно продать, если пришлось забрать его у клиента.

Лизинг и налоги

- Налог на прибыль. Лизингополучатель может уменьшить налоговую базу за счет лизинговых платежей при уплате налога на прибыль.

- НДС. Лизингополучатель на общей системе налогообложения может получить вычет при уплате НДС. Лизингодатель может выставить счета-фактуры на платежи с выделенным НДС. Клиент таким образом сможет снизить на них налог, который определили с цены проданных им товаров.

- Налог на имущество. Если оформить имущество в лизинг, клиенту можно не платить налог на него.

- Транспортный налог. Такой налог придется платить сразу же после постановки транспортного средства на учет. При этом не имеет значения, кто пользуется ТС.

Что такое сублизинг

Лизинговое имущество можно сдать в сублизинг. Тогда лизингополучатель будет сублизингодателем, а тот, кто получит имущество, — сублизингополучателем. Так, в цепочке лизинга действуют:

- лизингодатель;

- лизингополучатель-сублизингодатель;

- сублизингополучатель.

При этом сам сублизингополучатель передать лизинговое имущество кому-то уже не может. Обычно сублизингом занимаются компании, которые сдают технику, спецоборудование или помещения в аренду.

Передать имущество другой компании без письменного разрешения лизингодателя нельзя.

Лизинг для юрлица и ИП: главное

- Лизинг — финансовая аренда. Лизингодатель покупает имущество и передает его в аренду лизингополучателю. Последний перечисляет арендные платежи и пользуется полученным имуществом по договору.

- После выкупного (последнего) платежа имущество переходит в собственность лизингополучателя, если другие условия не прописаны в договоре.

- Лизинг выгоден для бизнеса. Предприниматель или компания могут не изымать из оборота деньги, которые нужны бизнесу для платежей по заработной плате сотрудников, заказам и услугам контрагентов.

- Лизинг выгоден для продавца. Последний получает полную оплату товара сразу же и может увеличить продажи с помощью опта.

- Лизинг выгоден для лизингодателя: он получает прибыль с процентов от ежемесячных платежей.

- В лизинг можно получить непотребляемые вещи, кроме земельных участков, природных объектов, товаров без производственных данных, списанного имущества и имущества, которое нельзя приобрести без спецразрешения.

Договор лизинга – это юридический инструмент, определяющий права и обязанности сторон: лизингодателя и лизингополучателя. В рамках договора лизинга определены сроки, лизинговые платежи и порядок их уплаты, условия использования и возврата имущества, а также возможные обязательства по обслуживанию и страхованию.

Что говорит закон – чем регулируется договор лизинга

Как заключить договор лизинга

Государственная регистрация договора лизинга

Лизинговые платежи по договору

Выкуп лизингового имущества

Расторжение договора лизинга

В этой статье мы рассмотрим основные аспекты договора лизинга, включая его принципы, как правильно составить договор и как расторгнуть.

Договор лизинга

Договор лизинга представляет собой соглашение между двумя сторонами, лизингодателем и лизингополучателем, по которому лизингодатель (финансовая компания или лизинговая компания) предоставляет лизингополучателю (юридическое или физическое лицо, предприниматель) право использования определенного имущества в обмен на определенную плату. Это дает лизингополучателю доступ к необходимому оборудованию, машинам, технике или другим активам без необходимости полной покупки.

В договоре лизинга содержатся все основные условия, включая:

- описание имущества;

- продолжительность лизинга;

- стоимость арендной платы;

- условия эксплуатации лизингового имущества;

- ответственность сторон;

- условия возможности выкупа имущества по окончании срока лизинга.

Договор лизинга выступает инструментом финансирования, который позволяет организациям и частным лицам получить доступ к необходимым активам без значительных финансовых затрат, закрепляет условия, ответственность и выгоды для обеих сторон.

Что говорит закон – чем регулируется договор лизинга

Лизинг является одной из разновидностей договора аренды. Правовые и организационно-экономические особенности лизинга регулируются положениями главы 34 «Аренда» Гражданского кодекса РФ и Федеральным Законом N 164-ФЗ «О финансовой аренде (лизинге)» от 29.10. 1998.

В документах определены предмет, субъекты, формы лизинга, правовые и экономические основы лизинговых отношений.

Лизинг в ГК определен как финансовая аренда имущества. В ст. 15 Закона №164-ФЗ установлены требования к заключению договора лизинга:

- Должен составляться в письменной форме.

- К договору лизинга должны быть заключены еще договора купли-продажи и сопутствующие договора (залога, гарантии, поручительства, при наличии).

- В договоре должен быть определен предмет лизинга, указаны обязательства лизингодателя и лизингополучателя, установлены все другие существенные условия сделки.

Предмет договора

Согласно ГК РФ предметом договора финансовой аренды могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов, т. е. оформить в лизинг можно любые транспортные средства, оборудование, здания, сооружения и другое движимое и недвижимое имущество.

Сведения о предмете договора должны быть достаточными для установления имущества, которое будет передано лизингополучателю в финансовую аренду. В противном случае договор будет считаться ничтожным.

Как заключить договор лизинга

Что потребуется

Для заключения лизинговых сделок потребуется подготовить пакет документов и обратиться к лизингодателю с заявкой на оформление финансовой аренды.

Пошаговый план

Для заключения договора лизинга потребуется следующее:

- Определите актив или оборудование, которое вам необходимо для вашего бизнеса или личных целей. Уточните требования и характеристики, чтобы иметь ясное представление о том, что именно вы ищете.

- Исследуйте рынок лизинга и найдите надежную и авторитетную лизинговую компанию, которая специализируется в нужной вам области и предлагает условия, соответствующие вашим потребностям.

- Изучите условия договора лизинга, включая сроки, арендную плату, возможности выкупа, страхование и любые другие важные детали. Убедитесь, что условия соответствуют вашим ожиданиям и возможностям.

- Подготовьте необходимые документы. Пакет документов состоит стандартно из: заявки на лизинг, финансовых данных, сведений о компании или личных данных, а также других документов, которые может потребовать лизингодатель.

- Дождитесь одобрения финансовой аренды.

- Подпишите договор лизинга. Убедитесь, что вы полностью понимаете все условия и обязательства, которые вы принимаете при заключении соглашения.

Условия договора лизинга

Условия договора лизинга зависят от конкретного соглашения и договоренностей между лизингодателем и лизингополучателем.

Стандартно договоры лизинга содержат следующие условия:

- Договор должен ясно определять имущество, которое передается лизингополучателю, включая его характеристики, модель, серийные номера и другие параметры, позволяющие однозначно его идентифицировать.

- Указывается продолжительность срока лизинга, то есть период, на который предоставляется право использования имущества.

- Определяется сумма аванса и арендной платы, которую лизингополучатель должен будет выплачивать лизингодателю за использование имущества.

- Если предусмотрена возможность выкупа, договор должен содержать условия, по которым лизингополучатель может выкупить имущество по истечении срока лизинга

- Указываются обязанности по обслуживанию и ремонту имущества. Определяется, кто несет ответственность за обслуживание и ремонт.

- Также договор может содержать условия страхования имущества, если лизингодатель выдвигает такое требование.

- Договор может содержать ограничения на использование имущества, например, запрет на субаренду, использование в определенных отраслях, установление максимального пробега и т. д.

- Устанавливаются, что лизингодатель обязуется и какие у него есть права.

- Устанавливаются права и, что лизингополучатель обязуется.

- В договоре лизинга обычно присутствуют условия, определяющие процедуру и условия досрочного расторжения соглашения. Это может включать возможность одностороннего расторжения с предупреждением, штрафные санкции или другие условия, связанные с прекращением договора.

- Договор может содержать различные юридические аспекты, такие как применимое законодательство, разрешение споров, конфиденциальность информации и другие важные положения, а также условия, позволяющие изменять или вносить поправки в договор.

Государственная регистрация договора лизинга

Если в лизинг передается объект недвижимости или, если в составе лизингового имущества одновременно находятся недвижимое и движимое имущество (например, авто и гараж) договор лизинга должен быть зарегистрирован в Росреестре. Причем регистрация будет необходимой не зависимо от срока лизинга, в отличие от обыкновенной аренды имущества.

В общих чертах, государственная регистрация договора лизинга предусматривает следующие этапы:

- Подготовка всех необходимых документов для государственной регистрации. Это могут быть копии договора лизинга, заявления, анкеты и т. д.

- Обращение в Росреестр с пакетом документов.

- Оплата госпошлины за регистрацию.

- Регистрационный орган обработает документы и зарегистрирует имущество.

- В результате вы получите удостоверение о регистрации договора лизинга.

Срок регистрации имущества – 10 рабочих дней после предоставления всех необходимых документов. При нотариальном удостоверении договора срок регистрации составит 3 дня. При подаче заявления в электронной форме через нотариуса сделка будет зарегистрирована на следующий день.

Лизинговые платежи по договору

Лизинговые платежи – это общая сумма платежей по договору лизинга за весь срок действия договора лизинга.

Что входит в состав лизинговых платежей:

- Погашение основного долга, предоставленного лизингодателем лизингополучателю в товарном виде.

- Процент.

- Дополнительные расходы (расходы по аккредитивам, транспортировка, таможенный НДС и таможенные платежи, проектные работы, СМР, и т. д. при наличии).

- Страховые платежи (если Страхователь — Лизингодатель).

- Налог на имущество (если имущество на балансе Лизингодателя и предмет лизинга подлежит обложению налогом на имущество).

- Прочие налоги и расходы лизинговой компании (транспортный налог при регистрации транспорта на лизингодателя, стоимость оценки или экспертных заключений и т. п.).

- НДС на сумму услуг лизинговой компании.

Выкуп лизингового имущества

Договором могут быть предусмотрены условия о выкупном лизинге имущества. Выкупная стоимость – это сумма, которую лизингополучатель должен выплатить лизинговой компании по окончании договора лизинга, чтобы получить имущество в собственность.

Возможность выкупа появляется после того, как клиент погасил весь долг перед лизинговой компанией.

Расторжение договора лизинга

Договор лизинга может быть прекращен в срок или досрочно, по инициативе любой из сторон сделки. Расторжение лизинговых соглашений возможно во внесудебном или судебном порядке.

Если лизингодатель и лизингополучатель могут досрочно расторгнуть договор в одностороннем порядке, письменно уведомив в установленный срок вторую сторону – это должно быть отражено в договоре лизинга.

Основные причины расторжения договора лизингодателем:

- Невнесение платежей в установленный срок.

- Если у лизингополучателя появилась просроченная задолженность в бюджет или внебюджетные фонды.

- Если лизингополучатель выступает ответчиком в суде при рассмотрении имущественного спора или на его имущество наложен арест.

- Когда лизингополучатель признан банкротом.

Основные причины расторжения договора лизингополучателем:

- Невыполнение лизинговой компанией условий по договору лизинга ( например, по произведению капремонта имущества).

- Если переданное имущество имеет недостатки, которые не указаны в договоре лизинга.

- При наступлении форс-мажорных обстоятельств, когда пользоваться имуществом становится невозможным.

- Если он решил досрочно выкупить лизинговое имущество.

FAQ

В скольки экземплярах оформляют договора лизинга?

Договор лизинга составляется в двух экземплярах. Каждая сторона — лизингодатель и лизингополучатель — подписывает свой экземпляр договора, один из которых остается у в качестве документа, подтверждающего их права и обязательства в рамках договора.

Может ли лизингодатель уступить права по договору лизинга третьему лицу?

Согласно Федеральному Закону № 164-ФЗ лизингодатель может уступить третьему лицу полностью или частично свои права по договору лизинга, а также использовать предмет лизинга в качестве залога, который будет приобретен в будущем.

Вывод

- Договор лизинга – основной документ, определяющий условия лизинговой сделки.

- Понимание договора лизинга важно для участников, чтобы обеспечить ясность, прозрачность и согласованность условий сделки, а также для предотвращения возможных конфликтов и недоразумений между сторонами.

- Наличие договора обеспечивает эффективное и законное функционирование лизинговых отношений.

Разберёмся, что такое лизинг, насколько это выгодная финансовая услуга для бизнеса, юридических лиц и индивидуальных предпринимателей (ИП). Рассмотрим, что значит лизинг для разных компаний, каких он бывает видов, в чём его плюсы и минусы.

Что такое лизинг

Лизинг — это, простыми словами, аренда автомобиля, спецтехники, транспортных средств, оборудования, недвижимости у лизинговой компании, предоставляющей право пользоваться имуществом в течение длительного срока. При оформлении сделки расчёт арендной платы осуществляется с учётом ставки удорожания, применяемой к стоимости имущества, аналога процентной ставки при выдаче кредита.

Рассмотрим, как работает лизинг:

- Лизингодатель — лизинговая компания, которая приобретает имущество (обычно по запросу клиента) и сдаёт его ему в аренду.

- Лизингополучатель — арендатор, который берёт в пользование имущество у лизингодателя, выплачивает ему определённую сумму и может выкупить предмет лизинга.

- Продавец — компания, которая поставляет имущество для покупки лизингодателем.

В сделке могут участвовать и другие стороны, например, страховые компании, юридические агентства.

По данным рейтингового агентства «Эксперт РА», по итогам 2022 года общий объём лизингового портфеля в Российской Федерации вырос на 5% и достиг суммы более 6,7 триллиона рублей. В 2023 году большинство крупных лизинговых компаний ожидают рост своего бизнеса за счёт таких сегментов, как легковые автомобили, строительная техника, оборудование, грузовой транспорт.

Отличия от кредита

Критерии, которые отличают лизинговые операции от кредита:

- Право собственности. По условиям лизинга имущество принадлежит банку или лизингодателю, а если его купить в кредит, то право собственности будет у заёмщика.

- Налогообложение. Транспортный и имущественный налоги платит владелец, а не арендодатель. Если оформить автокредит, налог будет платить автовладелец.

- Процентная ставка. При оформлении банковского кредитного договора определяется годовая процентная ставка. При лизинге применяется ставка удорожания, в неё лизингодатель включает расходы на покупку предмета аренды и прибыль, которую он хочет получить.

В договоре лизинга может быть указано, что лизингодатель получает право обучать специалистов предприятия, взявшего машины или другое оборудование в аренду, осуществлять техническое обслуживание. Если клиенты оформляют банковский кредит, то сами определяют, где будут учить персонал и кто обслужит их технику.

Отличия от аренды

Основное отличие лизинга от аренды — арендодатель предоставляет в пользование имущество, которым владеет, а лизингодатель может по выбору лизингополучателя приобрести имущество и передать его последнему в пользование. Договор лизинга зачастую заключается до того момента, как имущество стало собственностью лизингодателя.

Кроме этого, лизинговый кредит — это возможность выкупа имущества по остаточной стоимости, когда истекает договор. Рассмотрим, что это значит, когда машина в лизинге в банке, например, автотранспорт, который используется лизингополучателем. В процессе эксплуатации происходит амортизация авто, его начальная цена уменьшается. Как только договор лизинга заканчивается, может быть заключён договор купли-продажи, автомобиль перейдёт в собственность лизингополучателя по значительно меньшей цене по сравнению с новой техникой. Возможность выкупа зачастую изначально вносится в лизинговый договор.

Что можно взять в лизинг

Лизинг используется для приобретения автотранспорта (легкового, грузового), строительной и спецтехники, оборудования (IT, промышленного, офисного и т. д.), недвижимости.

Что нельзя взять в лизинг

Нельзя оформить сделку на продукты питания, строительные материалы, сырьё, земельные участки и другие природные объекты, военную технику, а также на оборудование, которое не имеет заводских номеров.

Виды лизинга

Выделяют четыре вида лизинга — операционный, финансовый, возвратный и фиктивный. Рассмотрим каждый из них.

Операционный

Операционный или оперативный лизинг зачастую предлагается производителями оборудования, лизинговыми и торговыми компаниями. Операционный контракт предполагает участие лизингодателя в процессе технического обслуживания, ремонта техники. По истечении срока контракта лизингополучатель приобретает право в соответствии с ранее заключёнными договорённостями выкупить оборудование либо лизингодатель опять передаёт его в аренду.

Пример операционного лизинга от автолизинговой компании Европлан:

Финансовый

Финансовый лизинг — самая распространённая форма сделки. Обычно предлагается банками и их лизинговыми компаниями. Соглашение предусматривает финансирование, исключая обязательство по оказанию технического обслуживания.

Например, вот что предлагает клиентам Газпромбанк через свою компанию Автолизинг:

Возвратный

Разновидность лизинговой операции предполагает заключение лизингодателем договора на закупку имущества организации, предприятия и сдачу его в аренду тому же юридическому лицу, ООО или ИП. Здесь всего два участника сделки — бывший владелец оборудования или имущества (лизингополучатель) и новый владелец (лизингодатель). Первый участник получает право пользоваться имуществом, постепенно выплачивая второму участнику деньги, которые он потратил на выкуп имущества. Преимущество этого варианта — лизингополучатель продолжает пользоваться своим имуществом, получив за него полную стоимость.

Фиктивный

С целью получения налоговых льгот, государственных субсидий может заключаться фиктивный договор лизинга, являющийся, например, прикрытием сделки купли-продажи. Согласно действующему законодательству, такая операция классифицируется как притворная сделка. Совершившие её стороны могут привлекаться к ответственности.

Кому подходит лизинг

Покупка в лизинг — что это даёт? Возможность приобрести новое оборудование, технику, транспорт без вложения значительных средств. Поэтому заключение лизинговых договоров подходит для всех форм бизнеса, особенно для начинающих.

При необходимости лизинговую сделку можно расторгнуть без финансовых рисков. Например, компания взяла в аренду две промышленные печи для пекарни. В процессе работы стало понятно, что достаточно одной, а вместо второй выгоднее взять печь для пиццы. Лизингополучатель выходит на лизингодателя для расторжения договора и заключения нового. Приобретается печь для пиццы и передаётся ему в аренду. В результате нет убытков и остановки бизнеса. Сделка проходит быстро и взаимовыгодно.

Требования для ИП и ООО в получении лизинга

Требования к клиенту зависят от правил, утверждённых в лизинговой компании. Основные критерии оценки:

- наличие официальной регистрации бизнеса;

- опыт ведения бизнеса от 1 года;

- финансовая устойчивость;

- положительная кредитная история;

- отсутствие задолженностей перед бюджетом, по выплате зарплат, налогов, решениям суда и др.

Условие для того, чтобы заключить договор лизинга в банке, — это необходимость подготовить пакет документов:

- уставные документы юрлица;

- выписку из ЕГРЮЛ или ЕГРИП;

- паспорт ИП или владельца бизнеса;

- финансовые документы, подтверждающие платёжеспособность.

Менеджеры лизинговой компании имеют право уменьшить или расширить перечень.

Преимущества лизинга

Финансовый инструмент органично сочетает преимущества долгосрочной аренды и кредита для юридических и физических лиц.

Преимущества для ИП и ООО

Плюсы бизнеса при заключении лизингового договора:

- возможность снизить налогооблагаемую базу;

- не нужно выводить крупные суммы из оборота;

- уменьшение уровня закредитованности компании;

- обновление парка техники без больших затрат;

- возможность использовать только современное оборудование.

Лизингополучатель, имеющий сезонный бизнес, может заключить договор с гибким графиком выплат, когда платежи осуществляются в период получения прибыли.

Преимущества для физических лиц

Лизинговые операции для физических лиц — это возможность:

- приобрести современную технику;

- сэкономить на уменьшенном первом платеже и процентам по кредиту;

- менять технику в любой момент, не вкладывая и не теряя деньги;

- не платить транспортный и другие виды налогов.

Получить одобрение на проведение лизинговой сделки проще, чем на автокредит в банке.

Процедура оформления лизинга

Процесс оформления договора проходит в несколько этапов:

- Выберите компанию, предлагающую лучшие условия. Посмотреть предложения и найти выгодный вариант поможет финансовый портал Выберу.ру.

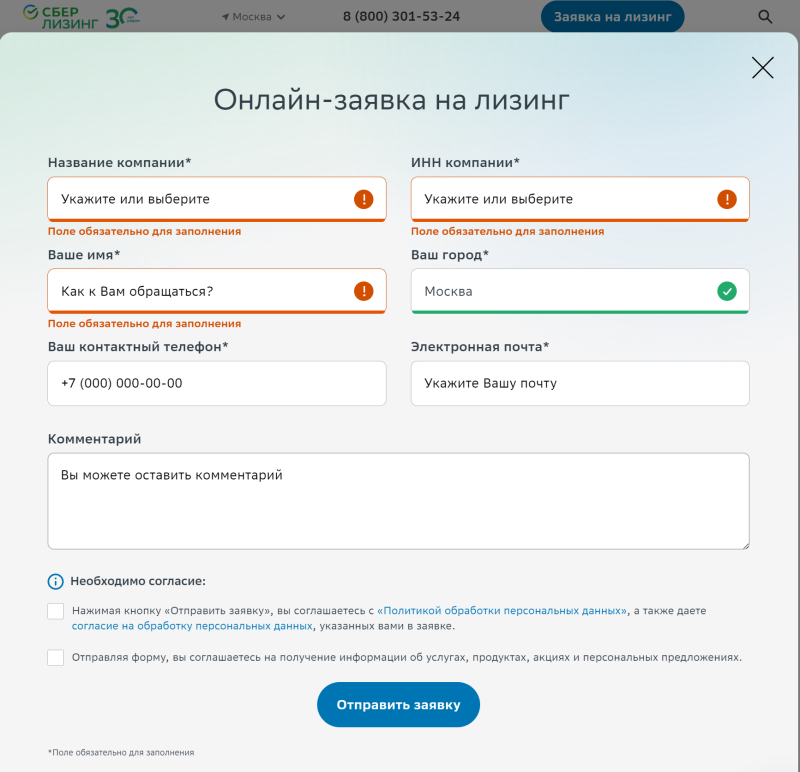

- Оставьте заявку на сайте лизингодателя или позвоните по телефону службы поддержки клиентов. Например, так выглядит форма заявки в СберЛизинге:

- Получите подтверждение заявки. Сотрудник компании, предоставляющей лизинг, позвонит, уточнит детали, подскажет, какие документы нужны для заключения договора.

- Подготовьте пакет документов, передайте его лизингодателю.

- Получите одобрение, подпишите договор.

- Внесите авансовый платёж.

- Получите технику, оборудование или другое имущество, на которое заключён договор.

Срок договора зависит от предмета лизинга, особенностей бизнеса клиента, его финансового состояния.

Стандартная процедура оформления

Договор заключается в письменной форме и включает:

- опись имущества, которое переходит лизингополучателю;

- обязательства лизингодателя;

- обязанности лизингополучателя.

Эти пункты обязательно входят в договор при стандартной процедуре оформления сделки.

Процедура оформления для ООО и ИП

Процедура оформления сделки начинается с проверки платёжеспособности ООО или ИП. Компания должна иметь хорошую деловую репутацию, не быть в стадии банкротства, не иметь долгов по налогам и сборам. После успешной проверки заключается договор, в котором указываются основные моменты, включая штрафные санкции и причины, по которым контракт может быть расторгнут. К причинам разрыва договорных отношений относятся пропуск платежей, нарушение условий эксплуатации техники, оборудования.

Оплата лизинга

Лизинговые платежи — это общая сумма по договору за весь срок его действия, включая возмещение расходов лизингодателя, связанных с покупкой предмета лизинга, оказанием других услуг, а также его доход. В общую сумму может включаться цена, по которой имущество может быть выкуплено, если договор предусматривает переход права собственности от лизингодателя к лизингополучателю.

Размер оплаты, график платежей, способ их перевода, возможность изменения определяются договором. Обязательства по оплате возникают с начала использования лизингового имущества, если иное не предусмотрено договором.

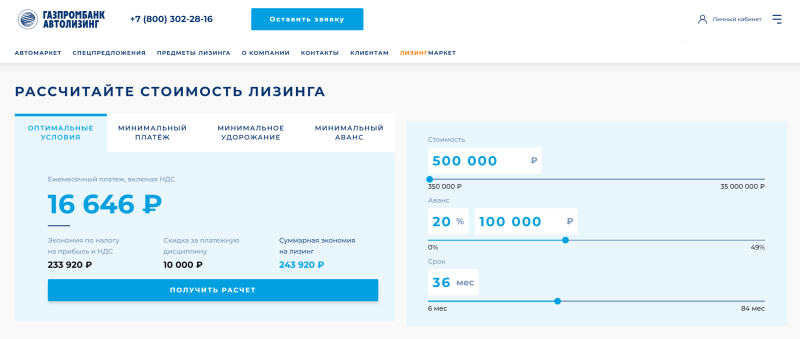

Уточнить стоимость лизингового контракта можно в компании, с которой будет заключён договор. Рассчитать предварительную цену поможет онлайн-калькулятор, например, вот как это выглядит в компании Газпромбанк Автолизинг:

Льготы для малого бизнеса

Программа льготного лизинга реализуется Корпорацией МСП в рамках Национального проекта «Поддержка малого и среднего предпринимательства». Юридические лица и ИП, включённые в Единый реестр субъектов МСП, имеют возможность воспользоваться льготным лизингом оборудования, если соответствуют следующим требованиям:

- относятся к микро-, малым или средним предприятиям;

- имеют следующий вид деятельности и цели приобретения оборудования — обрабатывающее производство, туризм, наука, IT, медицина, образование, спорт, креативные индустрии;

- работают более 1 года.

Сумма финансирования за вычетом аванса — от 500 т. р. до 50 миллионов рублей.

Льготные условия лизинга предусматривают сниженную процентную ставку, длительный срок финансирования и авансовый платёж от 0%.

Лизинг и налоги

Лизинговые сделки позволяют сэкономить на налоговых выплатах, получить вычеты, но необходимо помнить о нюансах, которые важно учитывать.

Налог на имущество

Налог на имущество платит владелец. Если недвижимость находится на балансе у лизингодателя, то лизингополучатель налоговой инспекции ничего не должен платить.

Налог на прибыль

Лизинговые платежи лизингополучатель имеет право учитывать в прочих расходах, уменьшая налогооблагаемую базу (Налоговый кодекс РФ ст. 264 п. 1 пп. 10). Если в состав платежей включена выкупная стоимость предмета лизинга, платежи учитываются в расходах с уменьшением на её размер.

Транспортный налог

Транспортный налог относится к имущественным. Платить его должны только собственники транспортных средств (ТС) — автомобилей, автобусов, гидроциклов, снегоходов и т. д. Расчёт транспортного налога осуществляет налоговая инспекция с учётом мощности ТС. Учитывая, что при лизинговой сделке собственник передаёт имущество в аренду, налог платится лизингодателем.

НДС

Лизингополучатель, работающий на общей системе налогообложения, может произвести вычет НДС. Для этого лизингодатель должен выставить счёт-фактуру с выделенным НДС, а лизингополучатель уменьшит на него налог (Налоговый кодекс РФ ст. 171, 172).

Преимущества и недостатки лизинга

Лизинг имеет ряд специфических преимуществ и недостатков. Рассмотрим основные.

Плюсы

К плюсам финансовой операции можно отнести:

- проведение сделки в полном объёме без немедленного осуществления платежей, что позволяет приобретать имущество без вывода оборотных средств;

- упрощённый процесс рассмотрения заявки и её одобрения;

- разработка удобной схемы платежей, устраивающей обе стороны. Например, платёж проводится после реализации товаров, сделанных с использованием лизингового оборудования;

- снижение рисков владения активами, их старения;

- уменьшение налогооблагаемой базы с включением затрат на лизинг в статью расходов;

- не нужно платить налог на имущество, транспортный налог;

- возможность расторжения договора с возвратом имущества владельцу без значительных финансовых потерь.

Ещё одно преимущество — оформление лизингового договора не требует залогов, поручительства. Позволяет получить оборудование без необходимости привлекать заёмные средства.

Минусы

Недостатки сделки:

- стоимость лизинга по итогам может оказаться выше, чем при покупке оборудования в кредит;

- необходимость внесения авансового платежа, который может составить до 30% от сделки;

- платежи должны вноситься в установленные сроки, независимо от того, исправно оборудование или нет, есть прибыль или компания терпит убытки;

- нет возможности досрочного погашения;

- имущество остаётся в собственности лизингодателя;

- неуплата очередных взносов может привести к тому, что лизингодатель заберёт своё имущество.

Зачастую при оформлении договора лизингодатель требует оформления страховки и включает страховые выплаты в лизинговые платежи либо настаивает на том, чтобы лизингополучатель оформил страховку сам.

Что такое сублизинг

Согласно Федеральному закону «О финансовой аренде (лизинге)», сублизинг — вид поднайма предмета лизинговой сделки. При заключении сделки арендатор передаёт третьим лицам имущество, которое ранее получил в лизинг, во владение и пользование за плату и на срок, указанный в договоре.

Передача имущества в сублизинг возможна только при получении согласия лизингодателя, оформленного в письменном виде. Передаваться может всё, что разрешено оформлять в лизинг.

Оформление договора сублизинга осуществляется тремя сторонами:

- лизингодатель;

- лизингодатель-посредник;

- лизингополучатель.

Посредник не имеет права передавать новому лизингополучателю больше прав, чем у него есть. Дополнительно к договору оформляется акт приёма-передачи имущества, где фиксируется полное описание предмета сублизинга.

Что такое обратный лизинг

Обратный лизинг — это когда, например, ИП продаёт своё имущество лизинговой компании и берёт его же в аренду с условием постепенного выкупа.

Основные преимущества обратного лизинга:

- быстрое получение денег без оформления кредита;

- вывод активов с баланса компании, когда его содержание обходится слишком дорого;

- оптимизация налогообложения, поскольку больше не нужно платить налог на имущество, переданное по договору обратного лизинга.

Рассмотрим, как это работает. Например, ИП Иванов осуществляет услуги пассажирских перевозок. У него есть несколько микроавтобусов, но необходимо расширение бизнеса, а кредит получить сложно. Тогда Иванов обращается в лизинговую компанию и предлагает купить у него два микроавтобуса. Подписывается договор, условием которого является купля-продажа микроавтобусов и их передача в аренду Иванову. В итоге сделка осуществляется, право собственности переходит к лизинговой компании, ИП Иванов получает деньги на руки и может их использовать для расширения дела. Два года Иванов будет выплачивать компании за аренду своих микроавтобусов, после чего они вернутся в его собственность.

Риски лизинга

При заключении договора риски, согласно Федеральному закону ФЗ‑164 ст. 22, распределяются между сторонами следующим образом:

- Ответственность за сохранность имущества. Риски, связанные с утратой, порчей, хищением, поломкой, ошибками монтажа, эксплуатации, после оформления договора и передачи объекта лизинга несёт лизингополучатель.

- Невыполнение обязательств продавцом. Риск, что продавец не купил то, что было нужно, несёт сторона, которая его выбрала.

- Несоответствие имущества целям его использования. Если предмет лизинга не соответствует целям, для которых он должен использоваться, убытки, связанные с риском, несёт выбравшая его сторона.

Все риски и ответственность могут быть внесены в лизинговый договор. В таком случае ответственность распределяется согласно договору.

Как выбрать лизинговую компанию

При выборе компании необходимо обратить внимание на следующие критерии:

- Репутация. Лизинговая деятельность не лицензируется. Поэтому проверка репутации компании лизингополучателем осложняется. Нужно посмотреть, как долго компания работает на рынке, уточнить, насколько высоки её компетенции в вопросах выбора поставщиков, есть ли наработанные схемы, позволяющие снизить закупочные цены на предметы лизинга.

- Финансовая устойчивость. Минимальные риски сотрудничества будут с компанией, созданной крупным банком, страховщиком, связанной напрямую с дистрибьюторами или производителями. Важно, чтобы компания не оказалась фирмой-однодневкой, набравшей авансовые платежи и не поставившей оборудование.

- Отзывы. Изучите отзывы на всех возможных сайтах, форумах, в социальных сетях. Здесь просто найти полезную информацию, позволяющую составить представление о компании и эффективности её работы.

Перед заключением лизингового договора просчитайте все расходы, включая размер ежемесячных платежей, дополнительных выплат, оплаты за обслуживание техники, страховку, другие моменты. Уточните у менеджера компании, сколько вам придётся платить, не доверяйте только цифрам, которые выдаёт онлайн-калькулятор. Это примерный расчёт, а итоговая цена будет указана в договоре.

Найти добросовестную лизинговую компанию, выполняющую взятые на себя обязательства, работающую в соответствии с действующим законодательством, поможет финансовый портал Выберу.ру. Специализированный сервис позволит подобрать лучший вариант сотрудничества с надёжным лизингодателем и поможет отправить заявку на заключение договора.