Добавить в «Нужное»

Как оформить использование личного автомобиля работника в служебных целях

Оформить использование личного имущества работника в служебных целях можно тремя способами. Что это за способы? Узнайте из консультации.

Компенсация за использование личного автомобиля

Если работа сотрудника носит разъездной характер и он не прочь выполнять ее на своем личном автомобиле, то можно заключить с ним соглашение об использовании авто работника в служебных целях и выплачивать ему за это компенсацию (ст. 188 ТК РФ). Размер и порядок ее выплаты устанавливаются трудовым договором или отдельным соглашением (ст. 188 ТК РФ).

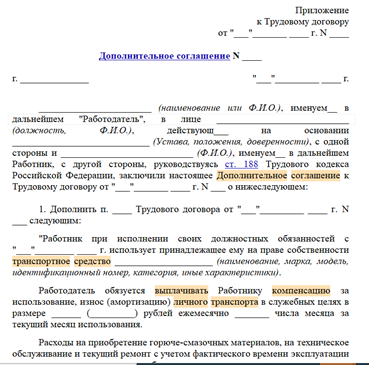

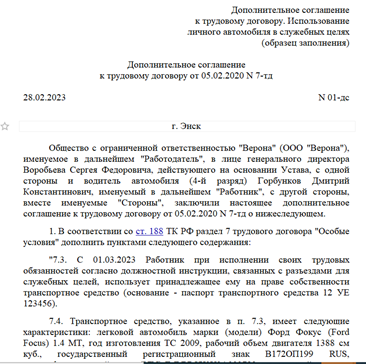

Образец соглашения об использовании личного авто работника в служебных целях можно посмотреть здесь.

Для получения компенсации и возмещения расходов понадобятся (Письмо ФНС от 13.11.2018 N БС-3-11/8304@):

- заявление работника. Примерную его форму можно скачать здесь;

- копия свидетельства о регистрации транспортного средства;

- документы, подтверждающие расходы на ГСМ.

Налог на прибыль. Компенсация за легковой автомобиль учитывается в составе прочих расходов, связанным с производством и реализацией, в пределах следующих норм (пп. 11 п. 1 ст. 264 НК РФ):

- 1 200 руб. в месяц, если двигатель 2 000 куб. см и меньше;

- 1 500 руб. в месяц, если двигатель больше 2 000 куб. см.

Обращаем внимание, что платить сотруднику возмещение в большей сумме, нежели указанные нормативы, никто не запрещает, просто «все что сверху» учесть в налоговых расходах не получится.

К слову, в указанные нормативы уже заложена и стоимость затрат, возникающих в процессе эксплуатации автомобиля (износ, горюче-смазочные материалы, ремонт). Она не может быть повторно включена в состав расходов, то есть помимо сумм компенсаций, выплачиваемых работникам (Письмо Минфина от 23.03.2018 N 03-03-06/1/18366).

НДФЛ. Все виды законодательно установленных компенсационных выплат (в пределах норм, предусмотренных в соответствии с законодательством РФ), связанных, в частности, с выполнением физлицом трудовых обязанностей, не подлежат обложению НДФЛ (п. 1 ст. 217 НК РФ). Это означает, что платить налог с суммы компенсации, определенной соглашением об использовании авто, не надо (Письмо Минфина от 06.12.2019 N 03-04-06/94977).

Страховые взносы. Сумма компенсации, прописанная в соглашении, страховыми взносами также не облагается, ввиду того, что это компенсационные выплаты (Письмо Минфина от 06.12.2019 N 03-04-06/94977).

Договор безвозмездного пользования автомобилем

Оформить использование личного автомобиля работника в служебных целях можно и договором безвозмездного пользования (договором ссуды). По этому договору работник передает вещь (в данном случае автомобиль) в безвозмездное временное пользование работодателю, который обязуется вернуть эту вещь в том состоянии, в каком он ее получил, с учетом нормального износа или в состоянии, обусловленном договором (ст. 689 ГК РФ).

Образец договора можно скачать здесь.

Налог на прибыль. В данном случае у работодателя образуется доход в виде безвозмездно полученного права пользования имуществом. Он включается в состав внереализационных доходов в размере, определенном исходя из рыночных цен на аренду идентичного имущества (п. 8 ч. 2 ст. 250 НК РФ, Письмо Минфина от 19.04.2021 N 03-03-06/1/29310). Стоимость самого имущества, полученного в пользование, в доход не включается (п. 1 ст. 689 ГК РФ).

Расходы на содержание авто можно учесть при налогообложении прибыли (пп. 2 п. 1 ст. 253, п. 2 ст. 260 НК РФ, Письмо Минфина от 24.07.2008 N 03-03-06/2/91).

НДФЛ. При передаче автомобиля по договору безвозмездного пользования у работника не возникает налоговой базы по НДФЛ, так как работодатель ему при этом ничего не платит (ст. 209, п. 1 ст. 210 НК РФ).

Страховые взносы. При получении автомобиля в безвозмездное пользование страховые взносы начислять не надо по той же причине, почему и не нужно платить НДФЛ (п. 1 ст. 420 НК РФ).

Договор аренды автомобиля

Между организацией и работником может быть заключен договор аренды личного автомобиля последнего с экипажем или без экипажа (ст. ст. 632, 642 ГК РФ).

Форму договора аренды автомобиля с экипажем можно скачать здесь.

Для документального подтверждения трат в виде арендной платы помимо договора понадобится еще и акт приемки-передачи ТС. А для подтверждения платы за управление и техническую эксплуатацию автомобиля — акт или иной документ, подтверждающий оказание услуг (п. 1 ст. 252 НК РФ; Письмо Минфина от 01.12.2009 N 03-03-06/1/780).

Налог на прибыль. Стоимость аренды автомобиля учитывайте в составе прочих расходов, связанных с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ). Там же при заключении договора аренды с экипажем учитывайте и плату за управление ТС и его техническую эксплуатацию (пп. 49 п. 1 ст. 264 НК РФ; Письмо Минфина от 21.09.2012 N 03-03-06/1/495).

Расходы на содержание и эксплуатацию автомобиля (расходы на ГСМ, мойку, шиномонтаж), учитывайте в качестве прочих расходов, связанных с производством и реализацией, или в качестве материальных, но только если эти затраты возложены на организацию договором (пп. 2 п. 1 ст. 254, ст. 263, пп. 11 п. 1 ст. 264 НК РФ).

Затраты на техобслуживание учитывайте в налоговых расходах, только если арендуете автомобиль по договору аренды без экипажа (п. 1 ст. 252 НК РФ, ст. 644 ГК РФ).

НДФЛ. С доходов работника в виде арендной платы НДФЛ должен быть начислен, удержан и перечислен в бюджет.

То же самое касается и платы за управление автомобилем и его техническую эксплуатацию, если заключен договор аренды с экипажем. НДФЛ удерживайте со всей суммы платежа по договору (пп. 4, 6 п. 1 ст. 208, п. п. 4, 6 ст. 226 НК РФ).

Страховые взносы. При аренде автомобиля без экипажа страховые взносы начислять не надо, так как плата за право пользования имуществом объектом обложения не является (п. 1 ст. 226 НК РФ; Письмо Минфина от 01.11.2017 N 03-15-06/71986).

При аренде ТС с экипажем начисляйте страховые взносы только на вознаграждение за оказание услуг по договору аренды (пп. 1 п. 1 ст. 420 НК РФ, ст. 3, п. 1 ст. 5, п. 1 ст. 20.1 Закона N 125-ФЗ).

В каких случаях платить возмещение за использование личного ТС

Иногда работники используют свою машину в рабочих целях — с согласия или ведома работодателя. А работодатель возмещает сотруднику расходы за использование и износ авто. Порядок компенсации за авто сотруднику определяется соглашением сторон трудового договора: такое соглашение заключают только в письменной форме (ст. 188 ТК РФ).

Стороны вправе предусмотреть возмещение расходов за использование личного имущества (авто, оборудование и пр.) в отдельном пункте трудового договора или же заключить дополнительное соглашение к нему. В соглашении договариваются об условиях и размере компенсации. Еще надо прописать, что за время, когда работник находится в отпуске, командировке или на больничном, компенсация не выплачивается.

Расходы на использование авто возмещают, если по должностным обязанностям сотрудника характер работы связан с постоянными служебными разъездами. Чтобы получить деньги за разъезды, работник подает руководству заявление и указывает, как часто и для исполнения каких обязанностей использует свою машину. К заявлению надо приложить копию свидетельства о регистрации ТС (оригинал тоже придется показать). Основанием для выплат станет приказ руководителя, в котором установят размер и порядок выплаты возмещения.

Как определить размер выплат

Размер компенсационных выплат стороны определяют самостоятельно и прописывают в трудовом договоре или дополнительном соглашении. Но работодатели руководствуются общими нормами компенсации за использование личного автомобиля в 2023 году (ПП РФ № 92 от 08.02.2002):

- для легковых авто с объемом двигателя до 2000 см³ — 1200 рублей;

- для легковых авто с объемом двигателя более 2000 см³ — 1500 рублей.

Федеральным госслужащим ежемесячную компенсацию рассчитывают по другим нормативам (п. 1, 4 Правил, утвержденных ПП РФ № 563 от 02.07.2013):

- для легковых авто с объемом двигателя до 2000 см³ — 2400 рублей;

- для легковых авто с объемом двигателя более 2000 см³ — 3000 рублей.

Учет служебных поездок ведут в путевых листах. Работник предоставляет все необходимые документы, которые подтверждают расходы (письма МНС № 04-2-06/419@ от 02.06.2004, № 14-05-07/6 от 13.04.2007). А ГСМ возмещают по фактическим затратам: для их подтверждения в бухгалтерию сдают чеки, квитанции, счета (п. 2, 5 Правил из ПП РФ № 563, письмо ФНС № БС-3-11/8304@ от 13.11.2018).

При утрате или повреждении авто по вине работодателя, работнику возместят материальный ущерб (ст. 235 ТК РФ).

Использование авто по договору аренды

Работодатели арендуют автомобили работника с экипажем или без экипажа (ст. 632, 642 ГК РФ). При аренде с экипажем машиной управляет и занимается ее техническим обслуживанием сам работник. Аренда без экипажа подразумевает управление и техобслуживание на других лиц.

С сотрудником заключают договор аренды и отражают в нем все особенности сделки — стоимость аренды, оценку услуг по управлению авто. Обычно расходы на эксплуатацию арендованного транспорта несет арендатор. Если машину арендуют без экипажа, то арендатор сам оплачивает содержание и страхование, в том числе и страхование собственной ответственности (ст. 636, 646 ГК РФ).

В полисе ОСАГО надо указать количество лиц, которые допущены к управлению транспортного средства (п. 2 ст. 15 40-ФЗ от 25.04.2002).

Владельцу возмещают расходы по эксплуатации машины, если это предусмотрено договором аренды и подкреплено документами: чеками и квитанциями, счетами и счетами-фактурами, копиями путевых листов. Ключевое требование — возможность определить по документам регулярность использования, маршрут движения и время использования арендованного транспорта (письма Минтранса № 03-01/21740-ИС от 28.09.2018, УФНС по г. Москве № 20-12/041966.1 от 30.04.2008, апелляционные определения Московского городского суда по делу № 33-9639/2017 от 10.04.2017, № 33-12103/2018 от 12.04.2018).

Начислять ли НДФЛ и страховые взносы

Компенсация и расходы на топливо не облагаются подоходным налогом и страховыми взносами (письмо Минфина № 03-04-06/94977 от 06.12.2019). Все виды компенсационных выплат, которые связаны с выполнением трудовых обязанностей, не облагаются НДФЛ (п. 1 ст. 217 НК РФ). Налогообложению не подлежит вся сумма возмещения, установленная соглашением работника и работодателя, но ее надо подтвердить документами — свидетельством о регистрации ТС, расчетами компенсаций, платежными чеками и квитанциями.

Страховыми взносами возмещаемые суммы тоже не облагаются — в размере, определенном соглашением сторон, но только в пределах установленных норм (пп. 2 п. 1 ст. 422 НК РФ, пп. 2 п. 1 ст. 20.2 125-ФЗ от 24.07.1998, письмо Минфина № 03-15-06/69146 от 23.10.2017).

Облагается ли налогами возмещение за использование личного ТС

По правилам компенсация за использование личного транспорта при УСН или при ОСНО для налога на прибыль учитывается только в пределах лимита (письмо Минфина № 03-03-06/1/18366 от 23.03.2018):

- для двигателя до 2000 см³ — 1200 рублей в месяц;

- для двигателя больше 2000 см³ — 1500 рублей в месяц.

Сумму возмещения за использование ТС для рабочих поездок включают в состав прочих расходов, которые связаны с производством и реализацией, учитывая нормы из ПП РФ № 92 (пп. 11 п. 1 ст. 264 НК РФ). Все, что выше нормы, не учитывается для целей налогообложения (п. 38 ст. 270 НК РФ).

Для целей налогообложения компенсация за использование личного автомобиля нормируется общей суммой: учитываются и фактические эксплуатационные расходы, и затраты на ГСМ (письмо Минфина № 03-03-06/1/52036 от 14.08.2017). Расходы для целей налогообложения признают, только если они экономически обоснованны и документально подтверждены (п. 1 ст. 252 НК РФ). Основанием для выплаты возмещения является приказ руководителя, а документальным подтверждением использования авто в интересах компании — путевые листы (письмо Минфина № 03-03-06/1/39406 от 23.09.2013). Компенсационные отчисления признают в составе расходов на дату их выплаты (пп. 4 п. 7 ст. 272 НК РФ).

Как отразить в бухучете

В бухгалтерском учете обязательно проводят начисление компенсации за использование личного автомобиля — проводки такие:

- Дт 20 Кт 73;

- Дт 26 Кт 73;

- Дт 44 Кт 73.

Затраты признают управленческими расходами по обычным видам деятельности в том отчетном периоде, в котором выплатили возмещение работнику (п. 5, 6, 7, 16, 18 ПБУ 10/99).

Приведем пример.

В трудовом договоре с сотрудником прописано использование его собственной машины в служебных целях и определен порядок возмещения затрат. Размер компенсационных выплат определяют по ежемесячному износу автомобиля — 1500 рублей. Учитывают и расходы на эксплуатацию и ГСМ. Работник ежемесячно подтверждает расходы всеми необходимыми документами.

По итогам отчетного месяца сотрудник предоставил чеки и квитанции. Бухгалтер рассчитал компенсационную выплату, она составила 10 000 рублей. Деньги перечислят на банковский счет сотрудника в следующем месяце.

Объем двигателя ТС — 2000 см³. Для начисления налога на прибыль доходы и расходы признают методом начисления.

Для целей бухучета расходы в виде компенсационных выплат признали в размере 9000 рублей. Эту сумму и заплатят сотруднику по соглашению сторон. А в целях налогообложения расходы учитывают в размере 1200 рублей по нормам ПП РФ № 92. В результате в учете образуется постоянная разница на сумму превышения и постоянный налоговый расход (п. 4, 7 ПБУ 18/02).

В бухучете компенсационные выплаты признают в полной сумме на дату начисления, в налоговом учете — в пределах правительственных нормативов на дату выплаты. Поскольку возмещение перечисляют в следующем месяце после ее начисления, в учете образуется вычитаемая временная разница и признается отложенный налоговый актив (п. 11, 14 ПБУ 18/02). Временную разницу и отложенный налоговый актив погашают на дату выплаты возмещения работнику.

В таблице показали порядок отражения компенсации за использование личного транспорта: проводки в бухгалтерском учете.

|

Проводки |

Сумма, руб. |

Содержание операций |

|---|---|---|

|

На дату начисления возмещения работнику |

||

|

Дт 20, 26, 44 Кт 73 |

10 000 |

Отражение компенсационных выплат за использование личного ТС в рабочих целях |

|

Дт 99 Кт 68 |

1760 |

Отражение постоянного налогового расхода с разницы между бухгалтерским и налоговым учетом. ПНР = (10 000 — 1200) x 20 % |

|

Дт 09 Кт 68 |

240 |

Отражение отложенного налогового актива. ОНА = 1200 x 20 % |

|

На дату выплаты возмещения работнику |

||

|

Дт 73 Кт 51 |

10 000 |

Перечисление компенсационных выплат работнику |

|

Дт 68 Кт 09 |

240 |

Погашение ОНА |

Если работник вынужден пользоваться собственным автотранспортом в служебных целях, то ему положена выплата компенсации. Этот пункт отмечен в статье 188 ТК РФ. Сотрудник имеет возможность использовать собственный автомобиль по договоренности с руководителем предприятия. Компенсация предоставляется даже за единичное пользование транспортом в должностных целях.

В Трудовом кодексе указывается, на что конкретно идет компенсация:

- амортизацию автотранспорта;

- оплату затрат на ГСМ (бензин, топливо);

- техобслуживание.

Вопрос: Как отражается в учете выплата компенсации за использование в служебных целях личного легкового автомобиля работника?

В соответствии с трудовым договором организация ежемесячно выплачивает работнику компенсацию за использование личного автомобиля работника в служебных целях. Размер компенсации определяется исходя из сумм ежемесячного износа автомобиля (1 100 руб.) и эксплуатационных расходов (в том числе расходы на ГСМ). Возмещение фактически произведенных за месяц эксплуатационных расходов производится в сумме, документально подтвержденной работником и утвержденной руководителем организации.

В текущем месяце общая сумма компенсации, подлежащая выплате работнику, составляет 9 000 руб. Выплата компенсации производится в следующем месяце на банковский счет работника. Автомобиль объемом двигателя 2 000 куб. см используется для управленческих нужд организации.

В целях исчисления налога на прибыль доходы и расходы признаются методом начисления. Организация составляет промежуточную бухгалтерскую отчетность на конец каждого календарного месяца.

Посмотреть ответ

Соглашение о покрытии расходов

В соглашении между руководителем и сотрудником должна отражаться информация:

- о марке транспорта работника, годе выпуска;

- о сумме компенсации, приведенных расчетах, сроках по выплатам.

Вопрос: Для оформления компенсации при использовании работником личного автомобиля в интересах работодателя достаточно приказа на выплату или надо оформлять дополнительное соглашение с работником?

Посмотреть ответ

Часть предприятий издает указ о выплате компенсации. Если в нем присутствует подпись работника, то в суде документацию приравнивают к соглашению. Однако рекомендуется составить именно соглашение, чтобы не инициировать ненужные споры.

В соглашении между руководителем и подчиненным есть возможность указать 2 вида компенсации одновременно: и на ГСМ-расходы, и на износ автотранспорта. В законодательстве не прописаны конкретные суммы, поэтому мера возмещения затрат за пользование собственным автомобилем устанавливается в каждой организации.

Существует ли срок выплаты компенсации за использование личного автомобиля работнику?

Контролирующие органы РФ для верного расчета налогов предлагают учитывать степень износа автомобиля и время его эксплуатации. Необходимо использовать простые расчеты, отображаемые в соглашении:

- Сумма выделяемых средств равна сумме амортизации транспорта. Расчеты ведутся в текущем периоде.

- Вести расчеты, исходя из стоимости 1 км автопробега по должностным обязанностям. Расценки можно заимствовать у такси.

Вопрос: Нужно ли удерживать НДФЛ с компенсации за использование в служебных целях личного автомобиля, собственником которого работник не является (п. 1 ст. 217 НК РФ (до 31.12.2019 включительно — п. 3 ст. 217 НК РФ))?

Посмотреть ответ

Налоговый учет

Письмо Министерства Финансов от 20 апреля 2015 г., №03-04-06/22274 и указ Минтруда от 27 июля 2016 г., №17-3/В-291 указывают, что компенсация за пользование личным имуществом в служебных целях не облагается налогом на доходы физлиц (НДФЛ).

Страховые взносы также не облагаются налогом в размере, согласованным с руководителем предприятия, и не упоминаются в справке о доходах.

Документы для оформления компенсации

Для доказательства того факта, что сотрудник не получает доход от использования собственного авто, нужно собрать документы:

- Между руководителем и подчиненным заключается соглашение, которое дополняет действующий ТД. Если использование собственного имущества в должностных целях оговаривается на собеседовании, то этот пункт вписывается в договор.

- Копия документа о регистрации транспорта. Она необходима для доказательства прав на авто, т. к. возмещение расходов полагается за пользование собственным имуществом. Мнения контролирующих органов о возмещении затрат на транспорт, управляемый на основании доверенности, разделилось. Существуют записи, которые как разрешают данную выплату, так и запрещают ее.

- Документы для учета рабочих поездок. Путевые и маршрутные листы оформляются при условии компенсации, которая перечисляется с учетом служебного пробега.

- Если компенсация предоставляется по фиксированной ставке, то документация оформляется любым удобным способом: маршрутные листы, журнал учета командировок.

- Чеки, квитанции на оплату ГСМ и прочие расходы работнику компании следует предоставлять вместе с авансовым отчетом. Согласно предоставленным квитанциям оплачивается денежная компенсация. Покрытие расходов на бензин осуществляют, учитывая его действительный расход и лимит, утвержденный в технической документации.

- Покрытие затрат, которое указано в соглашении и трудовом договоре. Размер компенсации утверждается в приказе или расчетном листе. Сумма возмещения может быть указана и в двустороннем соглашении, если выплачивается по фиксированной ставке.

Важно! Если для учета выплат используется собственная форма, то в нее необходимо включать реквизиты первичной документации. Форма должна соответствовать политике предприятия.

Компенсация за использование собственного авто

Ст. 272 НК РФ, п. 7 гласит: компенсация денежных средств за пользование собственным автотранспортом по служебным нуждам отображается в расходах на дату выплаты. При оплате налога на прибыль следует руководствоваться нормативами, указанными в Постановлении Правительства РФ, 08. 02. 02, №92:

- Если объем двигателя легкового транспорта сотрудника 2000 куб. см, то размер компенсации не может превышать утвержденную норму, а именно 1200 рублей.

- Если двигатель объемом выше 2000 куб. см, то предоставляется выплата 1500 рублей.

Ограничения на размер компенсации за использование грузового транспорта в должностных целях не утверждаются на законодательном уровне. Категория автотранспорта отмечена в ТС или ПТС. Чтобы учесть компенсации для налога на прибыль, нужно собрать ту же документацию, что и для НДФЛ.

Аренда авто в служебных целях

Утвержденная сумма возмещения денежных средств за пользование автомобилем по служебным нуждам очень мала. Поэтому если в должностные обязанности входят постоянные разъезды, стоит заключить договор аренды. За арендованный транспорт служащему также полагается компенсация. Авто можно взять в аренду вместе с сотрудником. При аренде автомобиля без сотрудника ответственным лицом назначается уполномоченное лицо организации.

Для работодателя на УСН преимущество заключается в уменьшении налоговой базы (согласно ст. 346 НК РФ, п.1). Расходы на содержание транспорта несет работодатель и может включать их в статью расходов.

В обеих ситуациях необходимо:

- Заключить договор аренды.

- Установить сумму компенсационных ежемесячных платежей.

- Передать транспорт по акту.

Важно! Ежемесячные платежи аренды работодатель включает в доход своего сотрудника. Компенсация облагается НДФЛ по ставке 13% (по статье 226 НК РФ п.1, ст. 224 п.1). Страховые взносы платить не придется.

Бухгалтерский учет компенсации

Возмещение денежных средств отображается в статье затрат на дату перевода компенсации. Расходы списываются на те же счета, что и зарплата сотрудника. (Счет 44 — Расходы на продажу, счет 20 — Основное производство, счет 26 — Общехозяйственные расходы).

Когда дата перевода денежных средств не совпадает с ее фактической выплатой, возникает разница во времени. Рекомендуется осуществлять выплаты сотруднику в месяце их начисления. Если в налоговом и бухучете фигурируют разные суммы, то организации, регулярно имеющей разницу в отчете, начисляются увеличенные платежи по налогу на прибыль в текущем периоде, согласно Приказу Минфина РФ №114, ред. 24.12.2010.

Пример. Компенсация сотруднику предприятия

ООО «Ибис» перечислило 23.07.2017 г. на зарплатную карту работника компенсацию за пользование собственным авто в размере 4000 рублей за июль 2017 г. Для отражения налога на прибыль выплата предоставлена по нормативу — 1500 рублей, т.к. объем двигателя личного транспорта выше 2000 куб.см. В бухучете будут отражены проводки:

| Наименование операции | Дебет | Кредит | Сумма, руб. |

|---|---|---|---|

| Начислена выплата служащему | 73 | 51 | 4000 |

| Компенсация отражена в расходах | 44 | 73 | 4000 |

| Налоговое обязательство: (4000 — 1500) х 20% | 99 | 68 | 500 |

Недостатки компенсации по фиксированной ставке

Единый размер выплат целесообразно устанавливать для служащих, чья деятельность связана с регулярными служебными поездками. Если сотрудник пользуется автомобилем несколько дней в месяц, а его компенсация неизменна, то могут возникнуть недопонимания с контролирующими органами.

Если для сотрудника утверждено фиксированное возмещение затрат — 3000 рублей в месяц, а из 21 рабочего дня маршрутные листы составлены лишь на 17, то сумма выплаты, не облагаемая НДФЛ, рассчитывается:

3000 руб. / 20 х 17 = 2550 рублей. Так считают одни представители контролирующих органов. Однако другая сторона утверждает, что сумму компенсации необходимо выплачивать независимо от фактического количества дней пользования автомобилем.

Поэтому возмещение затрат по фиксированной ставке рекомендуется предоставлять сотрудникам, использующим автотранспорт в должностных целях регулярно. В иных ситуациях лучше оформлять выплаты с помощью путевых листов и иных документов.

Спасибо за ваше обращение!

Спасибо за ваше обращение!

Работник может использовать личный транспорт для служебных целей, тогда ему нужно компенсировать расходы, в том числе износ и ГСМ. А работодатель вправе уменьшить базу по налогу на прибыль на эти расходы. Как оформить компенсацию, чтобы налоговая не признала выплату зарплатой и не доначислила НДФЛ — рассказали в статье.

Как определить размер компенсации

Размер компенсации договаривающиеся стороны определяют самостоятельно. Для этого оформляют дополнительное соглашение к трудовому договору (ст. 188 ТК РФ).

Готовые формы дополнительных соглашений в КонсультантПлюс

Скачать форму допсоглашенияоб использовании личного транспорта |

Скачать образец допсоглашенияоб использовании личного транспорта |

За время, когда личный автомобиль не эксплуатируется, компенсация не выплачивается (письмо УФНС РФ по г. Москве от 22.02.2007 № 20-12/016776).

Какие документы оформить

Работнику нужно согласовать использование личного автотранспорта в служебных целях с руководством организации, написать заявление на выплату и предоставить необходимые документы. На основании заявления работодатель оформляет приказ.

Можно ли уменьшить налог на прибыль

В налоговом учете расходы на выплату компенсации за использование личных автомобилей в служебных поездках можно относить к расходам, уменьшающим налогооблагаемую базу по налогу на прибыль. Но есть нормы, установленные Постановлением Правительства РФ от 08.02.2002 № 92(подп.11 п.1 ст. 264 НК РФ).

В 2023 году норма компенсации за использование личного автомобиля:

- для легковых автомобилей с объемом двигателя до 2 000 куб. см включительно — 1 200 руб./мес.;

- для легковых автомобилей с объемом двигателя более 2 000 куб. см — 1 500 руб./мес.

Расходы, превышающие данные нормы, на выплату компенсации в налоговом учете по налогу на прибыль не учитывают (п. 38 ст. 270 НК РФ).

Подтвердить расходы поездок для налогового учета можно документами:

- путевые листы, содержащий маршрут, пройденный километраж, расход ГСМ;

- журнал учета поездок, содержащий маршрут следования, цель поездки, подтверждающий производственный характер;

- отчет сотрудника об осуществленных за месяц поездках, с описанием по каждой поездке необходимости этой поездки;

- расчет суммы компенсации, определяемой с учетом интенсивности использования личного автомобиля в служебных целях, затрат по эксплуатации автомобиля (чеки за техническое обслуживание и ГСМ);

- трудовой договор или соглашение к нему, должностная инструкция, подтверждающая разъездной характер работы сотрудника.

Необходимо иметь также копию паспорта транспортного средства.

НДФЛ и взносы

НДФЛ и взносами не облагайте всю сумму компенсации и расходов на ГСМ (Письмо Минфина России от 06.12.2019 № 03-04-06/94977).

Внимание

Не нужно применять нормы из Постановления № 92 при расчете НДФЛ с компенсации за использование личного транспорта. Данные нормы нужны только для налогового учета по налогу на прибыль и УСН.

Если компенсация будет необоснованно высокая, налоговики могут посчитать данную выплату за заработную плату и доначислять и НДФЛ, и взносы. Поэтому очень важно в бухгалтерии иметь все необходимые подтверждающие документы.

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Консультант Плюс

Бесплатный доступ на 2 дня

Спасибо за ваше обращение!

Поздравляем! Вы успешно подписались на рассылку