Договор залога автомобиля является одним из наиболее популярных юридических документов для оформления займа под залог. Залоговый договор между физическим лицом и банком или другим финансовым учреждением может стать основанием для регистрации залога на автомобиль и предоставления заемщику средств.

Основной предметом залога является автомобиль, который выступает гарантией исполнения обязательств по возврату займа. Договор залога автомобиля отличается от обычного договора займа тем, что в нем указывается, что автомобиль является предметом залога.

Составить договор залога автомобиля может как физическое лицо, так и юридическое лицо. Для правильного оформления договора необходимо учитывать юридические аспекты и требования. Договор залога автомобиля обязателен для проведения сделки по залогу и требует одобрения обеих сторон.

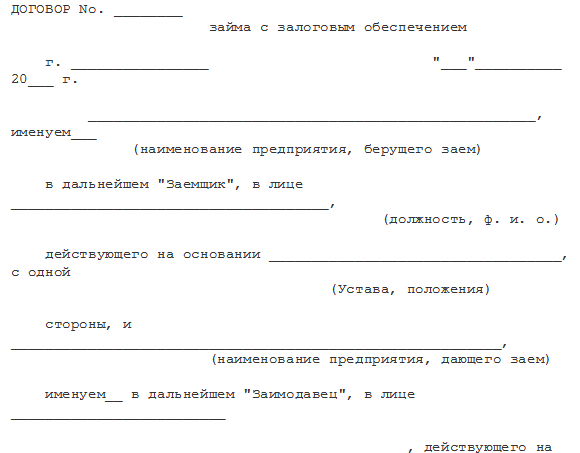

Договор залога автомобиля

Договор залога автомобиля является одним из наиболее популярных видов договоров залога. Залог автомобиля может быть использован в качестве основания для оформления займа или иного юридического споре. В отличие от залога недвижимости, залог автомобиля не требует обязательной регистрации в органах государственной регистрации прав. Однако, для правовой защиты интересов сторон, составление договора залога является обязательным.

Предметом договора залога автомобиля является сам автомобиль, его технические и юридические характеристики должны быть указаны в договоре. Залоговый займ может составлять до 97% от стоимости автомобиля. Для физических и юридических лиц отличается порядок оформления договора залога автомобиля. Физическому лицу требуется получить одобрение банка или другого кредитора, а юридическому лицу — предоставить документы, подтверждающие его коммерческую деятельность.

Как правило, договор залога автомобиля заключается на определенный срок. В случае просрочки платежей, кредитор имеет право продать автомобиль по решению суда. При этом, должник сохраняет право выкупить автомобиль, выплатив задолженность. В случае спора между сторонами договора залога автомобиля, обращение в суд является обязательным. Договор залога автомобиля должен быть составлен с соблюдением всех требований законодательства и правил оформления договоров залога.

Договор залога автомобиля является одним из наиболее популярных договоров залога в России. Он заключается между юридическим или физическим лицом, которое предоставляет заемные средства (займодавцем), и владельцем автомобиля, который выступает в качестве залогодателя.

В договоре залога автомобиля должны быть указаны все основные условия, такие как сумма займа, процентная ставка, срок погашения займа, а также условия предоставления и возврата залога. Договор должен быть составлен в письменной форме и подписан обеими сторонами.

Одним из важных моментов при оформлении договора залога автомобиля является его регистрация в уполномоченном органе. Регистрация договора обязательна и позволяет установить юридическую значимость залогового обязательства.

В случае возникновения споров между сторонами договора залога автомобиля, решение обычно принимается судом. Согласно статье 97 Гражданского кодекса Российской Федерации, в случае невыполнения обязательств по договору залога автомобиля, залогодатель имеет право продать заложенное имущество для погашения задолженности.

Отличие договора залога автомобиля от других видов договоров залога заключается в том, что предметом залога является именно автомобиль. Это означает, что залогодатель не может менять предмет залога без согласия займодавца.

Для составления договора залога автомобиля можно использовать образец и бланк, которые можно найти в интернете. Важно отметить, что они могут быть изменены или дополнены в соответствии с конкретными условиями сделки.

Как составить договор залога автомобиля

Договор залога автомобиля – это юридический документ, который заключается между юридическим и физическим лицом. Он необходим для оформления залогового обеспечения при получении займа под автомобиль.

Основания для составления договора залога автомобиля – это одобрение займа и согласие на установление залога. Залоговый договор обязателен для законного оформления займа под автомобиль и предусматривает регистрацию в правоохранительных органах.

Предметом договора залога автомобиля является автомобиль, который передается заемщиком в залог кредитору. Залоговый договор отличается от договора займа тем, что кредитор имеет право в случае неисполнения обязательств заемщиком продать заложенный автомобиль и погасить задолженность.

Как составить договор залога автомобиля? В документе должны быть указаны все существенные условия, такие как сумма займа, процентная ставка, срок погашения долга, условия залога и т. д. Также следует учесть, что договор должен быть составлен в письменной форме и подписан обеими сторонами.

В случае спора между сторонами договора залога автомобиля, право на решение конфликта принадлежит суду. При этом, если заложенный автомобиль был оценен ниже 97% его рыночной стоимости, заемщик имеет право оспорить продажу автомобиля.

Основания для оформления договора

Одним из оснований для оформления договора залога автомобиля является предоставление заемщиком автомобиля в качестве обеспечения займа. В этом случае залоговый договор обязателен для заключения между физическим и юридическим лицом.

Другим основанием может быть необходимость регистрации залога в установленном законом порядке. Регистрация залога автомобиля обязательна для создания правовой защиты интересов залогодержателя в случае возникновения споров или продажи предмета залога. В процессе регистрации залога заемщик предоставляет документы о праве собственности на автомобиль и сам договор залога.

Также основанием для оформления договора залога автомобиля может быть высокая популярность такого вида займов. Залог автомобиля является одним из самых популярных способов получения займа, так как автомобиль может выступать в качестве ценного предмета для залога.

Договор залога автомобиля может быть составлен как для физического, так и для юридического лица. При этом, существуют определенные требования к содержанию договора, а также необходимость указания предмета залога в договоре. Чем подробнее будет описан предмет залога, тем надежнее будет договор и защита интересов залогодержателя.

- Одобрение займа

- Залоговый договор

- Регистрация залога

- Популярные займы

- Договор залога для физического и юридического лица

- Содержание договора

- Указание предмета залога в договоре

Популярные займы — одобрение 97%

Займы под залог автомобиля являются одними из самых популярных среди физических лиц. По данным статистики, 97% заявок на такие займы одобряются.

Основания для оформления залогового договора между физическим лицом и залогодержателем могут быть различными. Часто такие займы берутся в случае финансовых трудностей или для покупки недвижимости или другой ценной собственности.

Залог автомобиля может составить предметом спора и стать основанием для его продажи в случае невыполнения обязательств по договору займа. Регистрация залога является обязательной и происходит в установленном законодательством порядке.

При оформлении залогового договора необходимо учесть, что он отличается от обычного договора займа как по форме, так и по содержанию. Для составления такого договора требуется юридическое образование или помощь специалиста в данной области.

Какой должен быть договор залога автомобиля и какие документы необходимо предоставить при оформлении займа под залог автомобиля — важные вопросы, на которые необходимо ответить перед подписанием договора.

Займы под залог автомобиля являются популярным способом получения финансовой помощи в трудные времена. Однако, необходимо тщательно изучить условия договора и быть готовым к возможным рискам.

Залог в споре

Договор залога автомобиля является одним из наиболее популярных способов обеспечения исполнения обязательств по займу. Он отличается от обычного договора займа тем, что предметом залога выступает автомобиль, зарегистрированный на физическое лицо или юридическое лицо.

Заключение залогового договора требует нотариального удостоверения и составления специального акта оценки автомобиля. Залоговый договор может быть заключен как между физическими лицами, так и между физическим и юридическим лицом.

Основаниями для заключения договора залога автомобиля могут служить как получение займа, так и другие обязательства, предусмотренные законом или договором. При этом залог автомобиля может быть оформлен как на весь период действия займа, так и на определенный срок.

В случае спора между сторонами договора залога автомобиля, стороны могут обратиться в суд для разрешения спора. В судебном процессе будет учитываться положения договора залога, доказательства об исполнении обязательств и другие обстоятельства дела.

Законодательство предусматривает возможность продажи предмета залога в случае невыполнения залогодателем обязательств по договору залога. Продажа автомобиля может осуществляться с соблюдением определенных процедур и условий, которые также устанавливаются законодательством.

Как продать залоговый автомобиль

Продажа залогового автомобиля возможна как физическим, так и юридическим лицом. Однако есть некоторые особенности, которые следует учесть.

В первую очередь, перед продажей залогового автомобиля необходимо узнать, какой договор залога был заключен, поскольку правила и основания залога могут отличаться в зависимости от типа договора.

Если залоговый автомобиль был оформлен в рамках договора займа, то его продажа может стать предметом спора. В таком случае необходимо получить согласие залогодержателя на продажу и оформить соответствующие документы.

Для продажи залогового автомобиля, оформленного в рамках договора залога, не требуется одобрение залогодержателя. В этом случае продавец имеет право самостоятельно распоряжаться заложенным предметом.

Популярные способы продажи залогового автомобиля включают размещение объявлений на специализированных интернет-площадках, обращение в автосалоны или сотрудничество с автодилерами.

При продаже залогового автомобиля важно учесть, что регистрация права собственности на нового владельца возможна только после погашения долга перед залогодержателем.

Таким образом, продажа залогового автомобиля может быть осуществлена как физическим, так и юридическим лицом, в зависимости от основания и условий договора залога. Важно учесть требования залогодержателя и правила оформления документов, чтобы избежать возможных споров и проблем при продаже.

Регистрация договора обязательна?

Договор залога автомобиля является одним из самых популярных способов оформления займа под залог автомобиля. Он заключается между физическим или юридическим лицом, которое берет займ, и лицом, предоставляющим автомобиль в залог.

Однако, важно понимать, что регистрация договора залога автомобиля не является обязательной. Согласно законодательству, регистрация договора является добровольной процедурой, которая может быть проведена для защиты интересов сторон в случае спора.

В случае возникновения спора между сторонами договора, регистрация договора залога автомобиля может служить юридическим основанием для подтверждения факта заключения договора и условий его исполнения. Однако, даже без регистрации, договор залога автомобиля имеет юридическую силу на основании статьи 97% Гражданского кодекса РФ.

Тем не менее, регистрация договора залога автомобиля может иметь свои преимущества. Во-первых, она может помочь сторонам в случае проблем с доказательствами факта заключения договора. Во-вторых, регистрация договора может облегчить процедуру продажи автомобиля в случае невыполнения заемщиком обязательств по договору залога.

Таким образом, регистрация договора залога автомобиля не является обязательной, но может быть полезной в случае споров или проблем с исполнением договора. Каждая сторона самостоятельно решает, какой подход к регистрации договора выбрать.

Какой автомобиль может стать предметом залога

При оформлении договора залога автомобиля важно учитывать, какой именно автомобиль может стать предметом залога. В данном случае, предметом залога может стать любой автомобиль, независимо от его марки, модели и года выпуска.

Отличается ли автомобиль, который может стать предметом залога, от автомобиля, который можно продать или оформить в качестве залога для получения займа? Ответ очень прост: нет, автомобиль для залога обычно не отличается от автомобиля, который можно продать или использовать в качестве залога для получения займа.

Основанием для заключения договора залога является согласие обеих сторон, а именно залогодателя (физического или юридического лица) и залогодержателя (кредитора). Регистрация залога в государственных органах не является обязательной, однако рекомендуется для обеспечения правовой защиты сторон в случае возникновения споров.

Какой автомобиль может стать предметом залога в договоре залога автомобиля? Ответ прост: любой автомобиль, который может быть продан или использован в качестве залога для получения займа. Необходимо учитывать, что обычно кредитор требует, чтобы автомобиль был в хорошем состоянии и имел рыночную стоимость не менее 97% от стоимости займа.

Как составить договор займа под залог автомобиля?

- Условия заключения договора займа под залог машины между физическими лицами

- Образец соглашения

- Чем отличается договор займа между физическим и юридическим лицом?

- Основные пункты соглашения

- Регистрация договора обязательна?

- Ответственность сторон

- Взыскание долга

Договор займа с залогом — документ, по которому одна сторона передает другой деньги под обеспечение в виде движимого или недвижимого имущества. Рассмотрим ситуацию, когда в случае залога выступает автомобиль.

Итак, обязанности сторон сделки, необходимость регистрации соглашения и порядок взыскания залогового имущества при несоблюдении заемщиком кредитных обязательств далее в обзоре.

Условия заключения договора займа под залог машины между физическими лицами

Договор займа между физ лицами с залогом авто регулирует глава 42 ГК РФ, а именно статьи 807-818. Правила составления соглашения детально описаны в главе 23,3 ГК статьях 334-358.

Скачать ГК РФ в последней редакции можно по ссылке.

Заключение сделки осуществляется при сумме займа не менее 10 МРОТ и предполагает наличие двух свидетелей от каждой стороны.

Особенность сделки состоит в:

- предоставлении заемщиком ПТС авто займодавцу в качестве обеспечения. При это за заемщиком остается право пользоваться машиной в прежнем порядке;

- займодавец должен предварительно проверить машину на наличие запрета регистрационных действий и постановлений об аресте.

Требованиями к физическим лицам по случаю оформления соглашения под залог являются:

- Возрастное ограничение. Граждане должны быть как минимум совершеннолетними. Верхний рубеж не должен переходить черту: для мужчин — 60 лет, для женщин — 55 лет;

- В обязательном порядке участники сделки должны иметь регистрацию и прописку на территории РФ.

Чтобы сделка состоялась физическое лицо — заемщик должен предоставить займодавцу заверенные копии документов, подтверждающие права собственности на авто. Если необходима крупная сумма денег, заемщик оплачивает услуги оценочной компании, чтобы установить стоимость транспортного средства. Как правило, в долг можно получить до 80-85% от названной суммы.

Образец соглашения

Скачать образец договора займа между физ лицами под залог авто можно по ссылке.

Договор займа денег между физическими лицами, когда в качестве гарантии для займодателя выступает автомобиль заемщика состоит из двух частей:

1. В первой описываются участники сделки:

- ФИО,

- паспортные данные,

- прописка и регистрация.

2. Далее во второй части договора указываются такие сведения, как:

- сумма займа и срок ее возврата;

- наличие или отсутствие процентов;

- так же в обязательном порядке прописывается схема выплаты долга:

- равными ежемесячными платежами,

- в конце срока,

- проценты ежемесячно, вся сумма в конце и т.д.;

Далее указываются все сведения, касающиеся залогового ТС, так же можно прикрепить к соглашению копию ПТС авто.

Чем отличается договор займа между физическим и юридическим лицом?

Договор между физ и юр лицом составляется на идентичных условиях:

- в соглашении должны быть прописаны паспортные данные,

- размер ссуды,

- срок возврата денег,

- права и обязанности сторон,

- ответственность сторон при несоблюдении условий сделки.

Традиционно первым указывается займодавец, а вторым — заемщик. К ценной бумаге прилагаются документы на автомобиль. В большинстве случаев необходимо нотариальное заверение договора.

При такой сделке ПТС остается у кредитора. Право на вождение транспортного средства закрепляется за физическим лицом — должником.

Стоит отметить, что составление договора возможно как с процентами, так и без. Как правило, в качестве юридического лица выступает банк или иная организация, к примеру, автоломбард. Узнать о том, какие условия предлагают автоломбарды можно по ссылке.

Основные пункты соглашения

Договор под залог транспорта состоит из стандартных параметров гражданско-правового документа. Основными пунктами являются:

- Преамбула. Она содержит: информацию о документе, дату и место составления. Прописываются ФИО двух сторон и наименование организации;

- Предмет соглашения. Здесь пишется размер долга, условия предоставления;

- Период исполнения обязательств. Пишется последняя дата возврата средств и назначается дата передачи денег заемщику от заимодавца;

- Залоговое имущество. Предоставляется информация об автомобиле;

- Разрешение споров. Описываются способы решения споров: с помощью подачи заявления или претензии в судебное учреждение;

- Форс-мажорные обстоятельства. Описываются ситуации, в следствии которых нарушение обязательств одной из сторон не ведет к штрафным санкциям и аннулированию договора;

- Реквизиты сторон.

В конце ставится подпись каждым участником сделки.

Скачать образец

Регистрация договора обязательна?

Законодательная база РФ предполагает, что каждое соглашение займа, оформляемое под залог имущества, обязательно должно быть зарегистрировано в Рееестре. Для этого потребуются следующие акты:

- Паспорта участников сделки;

- ПТС;

- Свидетельство о праве владения автомобилем;

- Результат оценки транспорта. Он предоставляется в том случае, если сумма залога отличается от размера ссуды.

Оформление договора происходит в двух экземплярах, поэтому полный пакет документации должна предоставить каждая из сторон.

Ответственность сторон

В каждом соглашении займа в обязательном порядке прописывается ответственность сторон, которая означает какое наказание понесут участники сделки в случае не соблюдения своей части договора. Так заемщик при просрочке обязывается выплатить дополнительные штрафные проценты.

Ответственность, как правило, наступает на следующей день, после того, как заемщик не внес платеж.

Взыскание долга

Взыскать долг займодавец может в судебном порядке, если физическое лицо отказывается возвращать деньги взятые в долг. Суд встанет на сторону кредитора и обяжет неплательщика отдать ТС, являющееся обеспечением сделки, займодавцу.

Оправдать свои действия должник сможет только при наличие веских оснований, как потеря работы, болезнь и т.д. Правда при таких обстоятельствах его вряд ли избавят от кредитных обязательств, однако могут увеличить срок возврата долга или же дать отсрочку. Данная схема применима в том случае, когда участниками процесса являются физическое и юридическое лицо.

В случае, если деньги взяты в долг у физического лица (друга или родственника), но в качестве гарантии оформлен договор, следует заранее оповестить кредитора о том, что возникли некоторые финансовые трудности. Не нужно доводить дело до суда, так как он в любом случае встанет на сторону заемщика при наличие правильно оформленного договора займа с залогом.

Популярные вопросы по теме:

Преимущества оформления договора займа под залог автомобиля

Если участниками сделки являются два физических лица, одно из которых выступает в роли займодателя, а второе — заемщика, можно оформить простую расписку в получении денежных средств. Однако, чтобы взыскать долг по расписке придется обратиться в суд и потратить на это немало времени.

Чтобы обезопасить себя, проще дать деньги не просто под расписку, а с какой-то гарантией. И автомобиль заемщика — отличный вариант.

Физическое лицо, которое дает деньги в долг под залог автомобиля, ничем не рискует, так как в случае невозврата должником денег любой суд встанет на его сторону и вынесет решение о присвоении ему автомобиля ответчика.

Главное, правильно оформить договор!

Нужно ли заверять у нотариуса договор займа под залог автомобиля

Любой договор имеет юридическую силу в случае, если он заверен у нотариуса, поэтому данный момент заключения сделки является обязательным.

Не регистрировать у нотариуса можно расписку в получении денежных средств в долг, в качестве аванса или задатка.

Что делать, если не возвращают долг по договору займа?

Если участники сделки — физические лица, или физическое и юридическое лицо, необходимо обратиться в суд с целью разрешения конфликта. Займодатель (кредитор), который не получил вовремя свои деньги от заемщика может подать исковое заявление в мировой суд и предоставить в качестве доказательств договор о займе под залог автомобиля.

Далее следует рассмотрение дела и, как правило, вынесение решения в пользу истца.

Самые выгодные займы 2021

Договор займа между физическими лицами под залог автомобиля образец автомобиль остается у заемщика

Договор займа с залогом автомобиля является таким видом договора, при котором заемщик получает определенную сумму денег, предоставляя свой автомобиль в качестве залога. При этом автомобиль остается у заемщика, а залогодатель имеет право на возмещение долга из суммы, полученной при продаже автомобиля в случае неисполнения заемщиком своих обязательств по договору. Для оформления такого договора между физическими лицами сторонам необходимо составить письменное соглашение, в котором должны быть указаны все условия займа и описание автомобиля, а также другие существенные условия сделки.

Риски частных займов под авто ПТС

1. Потеря автомобиля

Если заемщик не выполняет свои обязательства по погашению займа, залогодатель имеет право забрать автомобиль в собственность. Это означает, что заемщик может остаться без автомобиля и потерять вложенные в него средства.

2. Высокие процентные ставки

Частные займы под авто ПТС часто связаны с высокими процентными ставками, особенно если заемщик имеет неблагополучную кредитную историю или отсутствует залог. Это может привести к тому, что сумма выплачиваемых процентов значительно превысит сумму займа.

3. Отсутствие защиты потребителей

В отличие от банковских займов, частные займы под авто ПТС не защищены законодательством о защите прав потребителей. Это означает, что заемщик не может рассчитывать на ту же степень защиты, как при работе с банком.

4. Риск мошенничества

При частных займах под авто ПТС существует риск столкнуться с мошенническими схемами. Заемщик может стать жертвой недобросовестных займодавцев, которые могут взять автомобиль в залог, не выплатив займ. В таком случае заемщик потеряет и машину, и деньги.

5. Судебные тяжбы

В случае возникновения конфликта между заемщиком и залогодателем, последующие правовые споры могут стать долгими и дорогостоящими. Заемщик может столкнуться с необходимостью обращаться в суд для защиты своих прав и интересов.

Как проверить наличие залога?

Проверка наличия залога на автомобиль может быть важным шагом для тех, кто собирается купить подержанное авто или заключить договор займа. Существуют несколько способов, которые позволяют проверить, есть ли залог на автомобиле.

Способы проверки:

- Запрос в банке.Владельцы автомобилей, берущие автокредиты, обычно вносят автомобиль в залог. Следовательно, информацию о наличии залога можно получить, обратившись в соответствующий банк с запросом.

- Проверка в базе данных ГИБДД.Государственная база данных о состоянии транспортных средств содержит информацию о залоге, если он был установлен. С помощью онлайн-сервиса или обращаясь лично в отделение ГИБДД, можно проверить автомобиль на наличие залога.

- Проконсультироваться с профессионалами.Юристы, специализирующиеся на автомобильных сделках, могут провести юридическую проверку на присутствие залога на автомобиле по вашему запросу.

Почему важно проверить наличие залога?

Проверка наличия залога на автомобиле является важным этапом при покупке или заключении договора займа. Залог автомобиля может повлечь за собой различные ограничения на его использование и реализацию. В случае наличия залога, покупатель или заемщик может столкнуться с проблемами в процессе сделки или использования авто. Проверка наличия залога поможет избежать непредвиденных ситуаций и споров в будущем.

Оформление купли-продажи квартиры 2017

При оформлении купли-продажи квартиры в 2017 году необходимо соблюдать определенные требования и процедуры, чтобы сделка была заключена правильно и соответствовала действующему законодательству.

Важно запомнить следующие моменты:

1. Предварительные действия

Перед началом процесса оформления купли-продажи квартиры нужно выполнить следующие действия:

- Проверить юридическую чистоту квартиры и наличие ограничений в праве собственности;

- Оценить стоимость квартиры;

- Согласовать условия сделки с продавцом или покупателем.

2. Составление договора

Договор купли-продажи квартиры должен содержать следующие основные элементы:

- Сведения о продавце и покупателе квартиры;

- Описание квартиры: площадь, этаж, количество комнат и другие характеристики;

- Цена квартиры и условия оплаты;

- Срок передачи права собственности;

- Ответственность сторон и условия расторжения договора.

3. Передача права собственности

Для передачи права собственности на купленную квартиру необходимо выполнить следующие действия:

- Зарегистрировать договор купли-продажи в органах регистрации недвижимости;

- Заключить дополнительные соглашения о передаче права собственности;

- Зарегистрировать нового владельца в управляющей компании и органах государственной статистики.

4. Налоги и сборы

При купле-продаже квартиры в 2017 году необходимо учесть следующие налоговые платежи:

- Государственная пошлина за регистрацию сделки;

- Налог на доходы от продажи недвижимости.

5. Полезная информация

Важно помнить, что процесс оформления купли-продажи квартиры в 2017 году может немного отличаться в каждом конкретном случае. Рекомендуется проконсультироваться с опытным юристом или нотариусом, чтобы избежать возможных ошибок и проблем в будущем.

Также следует учесть, что в некоторых случаях могут потребоваться дополнительные документы или разрешения от органов государственной власти.

Какие ограничения накладываются на автомобиль при оформлении договора займа под залог автомобиля?

При оформлении договора займа под залог автомобиля, на автомобиль накладываются определенные ограничения, которые регулируют использование и распоряжение залоговым имуществом. Эти ограничения предназначены для обеспечения безопасности и интересов сторон, а также соблюдения законодательства.

Основные ограничения при оформлении договора займа под залог автомобиля:

- Запрет на совершение распоряжений: Залогодатель (заемщик) не имеет права продавать, сдавать в аренду или иным образом распоряжаться автомобилем, который является залогом. Это ограничение действует до полного погашения займа.

- Запрет на изменение конструкции: Залогодатель не должен вносить какие-либо изменения в конструкцию или внешний вид автомобиля без письменного согласия залогодержателя (кредитора).

- Запрет на передачу прав: Залогодатель не может передавать права собственности на автомобиль третьим лицам без письменного согласия залогодержателя. Это ограничение позволяет предотвратить возможный риск потери залогового имущества.

Возможные последствия при нарушении ограничений:

Нарушение ограничений, накладываемых на автомобиль при оформлении договора займа под залог, может повлечь негативные последствия для залогодателя. В случае нарушения условий договора, залогодержатель может применить следующие меры:

- Приостановление займа: Залогодержатель имеет право временно приостановить выдачу займа или увеличение предоставленного кредита в случае нарушения залогодателем обязательств.

- Взыскание задолженности и процентов: Залогодержатель может требовать полного возврата займа, начисленных процентов, а также возмещения других убытков, вызванных нарушением условий договора.

- Принудительное изъятие автомобиля: В случае серьезного нарушения обязательств или невозможности возврата займа, залогодержатель имеет право принудительно изъять автомобиль и реализовать его для покрытия задолженности.

Ограничения, накладываемые на автомобиль при оформлении договора займа под залог, являются необходимыми мерами для защиты интересов обеих сторон и обеспечения надлежащего исполнения договорных обязательств. В случае нарушения этих ограничений, залогодатель может столкнуться с негативными последствиями, включая потерю залогового имущества.

Зачем нужен договор займа под залог автомобиля между физическими лицами?

1. Получение финансовой помощи.

Возможность получить деньги в займ позволяет заемщику решить свои финансовые проблемы или реализовать срочные потребности. Договор займа позволяет закрепить условия займа и обязательства залогодателя перед заемщиком.

2. Отсутствие доступа к банковским услугам.

Некоторые физические лица могут иметь проблемы с получением займа в банке из-за отсутствия необходимой кредитной истории или недостаточного дохода. Договор займа под залог автомобиля между физическими лицами предоставляет альтернативное решение для получения финансовой поддержки.

3. Оформление сделок между близкими лицами.

Договор займа под залог автомобиля может быть заключен между родственниками или друзьями, что позволяет им оформить сделку по займу и обеспечить интересы всех участников. При этом, залог автомобиля является гарантией возврата займа.

4. Установление четких условий.

5. Обеспечение выполнения обязательств.

Договор займа под залог автомобиля является гарантией возврата займа залогодателю. В случае невыполнения обязательств заемщиком, залогодатель имеет право реализовать заложенное имущество (автомобиль) для погашения долга.

6. Защита интересов заемщика и залогодателя.

Подписание договора займа под залог автомобиля позволяет обеим сторонам защитить свои интересы. Заемщик получает возможность получить нужную сумму денег, а залогодатель – уверенность возвращения средств или возможность получить автомобиль взамен долга.

Следовательно, договор займа под залог автомобиля между физическими лицами является юридическим инструментом, который защищает интересы обеих сторон и обеспечивает надежность и прозрачность сделок.

Часто задаваемые вопросы по договору займа с залогом автомобиля

Ниже представлены ответы на часто задаваемые вопросы, связанные с договором займа между физическими лицами под залог автомобиля.

1. Какие документы требуются для заключения договора займа с залогом автомобиля?

Для заключения договора займа с залогом автомобиля необходимо иметь следующие документы:

- Паспорт заемщика

- Свидетельство о регистрации автомобиля

- ПТС (паспорт транспортного средства)

- Документы, подтверждающие право собственности на автомобиль

2. Каким образом определяется сумма займа?

Сумма займа может быть определена исходя из стоимости автомобиля, его технического состояния, рыночной стоимости аналогичных автомобилей и договоренности между сторонами.

3. Что происходит, если заемщик не выплатит займ в срок?

Если заемщик не выплатит займ в срок, залоговое имущество — автомобиль — может быть передано залогодержателю для погашения задолженности или реализации.

4. Каковы способы погашения займа?

Займ может быть погашен разовым платежом или в рассрочку в соответствии с условиями договора займа.

5. Какой период действия договора займа?

Период действия договора займа может быть определен по соглашению сторон и указан в самом договоре. Обычно он составляет несколько месяцев или год.

6. Каковы штрафы за нарушение условий договора займа?

Штрафы за нарушение условий договора займа обычно устанавливаются в самом договоре. Они могут зависеть от суммы задолженности и срока просрочки.

7. Можно ли досрочно погасить займ?

Досрочное погашение займа возможно по соглашению сторон. В этом случае заемщик обязан выплатить оставшуюся сумму займа и проценты за пользование займом до досрочного погашения.

8. Что происходит в случае, если автомобиль был поврежден или угнан?

В случае повреждения или угона автомобиля, заемщик обязан сообщить об этом залогодержателю. Дальнейшие действия определяются условиями договора: возможно возмещение ущерба или изменение условий займа.

9. Можно ли продать автомобиль, находясь в залоге?

Автомобиль, находящийся в залоге, не может быть продан без согласия залогодержателя. Продажа возможна только после полного погашения займа или реализации автомобиля в соответствии с договором.

Что представляет собой договор?

Основные элементы договора:

- Стороны: все участники договора, которые обязаны соблюдать его условия.

- Предмет: конкретная цель договора, которая должна быть определена и ясно описана.

- Условия: правила и обязательства, которыми должны руководствоваться стороны при исполнении договора.

- Сроки: определенные даты или сроки, в которые должны быть выполнены обязательства по договору.

- Ответственность: условия, регулирующие ответственность сторон за неисполнение или ненадлежащее исполнение обязательств.

Целью заключения договора является установление четких правил и условий для всех участников, чтобы предотвратить споры и конфликты, а также обеспечить справедливость и законность взаимоотношений. Договор может быть заключен в письменной форме, устно или в электронной форме, однако письменный договор обычно считается наиболее надежным и безопасным вариантом.

Важно помнить, что договор является юридически обязательным документом и его условия должны быть соблюдены всеми сторонами. В случае нарушения договора, стороны могут обратиться в суд для защиты своих прав и взыскания судебной защиты.

Как определить условия займа?

Для определения условий займа необходимо провести детальное обсуждение и установить согласие между сторонами. Ниже представлены основные аспекты, которые следует учесть при определении условий займа.

1. Сумма займа

Необходимо определить точную сумму, которую заемщик хочет получить в займ. Сумма должна быть ясно указана в договоре с указанием валюты.

2. Процентная ставка

Стороны должны договориться о процентной ставке по займу. Она может быть фиксированной или изменяемой в зависимости от условий договора. Процентная ставка также должна быть указана в договоре.

3. Срок займа

Необходимо определить срок, на который будет выдан займ. Срок может быть фиксированным или переменным. Важно указывать точные даты начала и окончания займа.

4. Возврат займа

Условия возврата займа также должны быть четко определены. Можно указать, что займ будет возвращен в один платеж или в рассрочку. Также следует указать, каким образом заемщик будет выплачивать займ (наличными, банковским переводом и т. д.).

5. Штрафные санкции

Договор займа может содержать штрафные санкции в случае нарушения условий договора. Необходимо четко определить размер штрафа и условия его применения.

6. Залог

Если займ обеспечивается залогом, следует указать детали залога (например, автомобиль) и условия его возврата после полного погашения займа.

7. Порядок разрешения споров

Разумно предусмотреть порядок разрешения споров, для того чтобы в случае возникновения конфликта, стороны знали, какой механизм следует применять для его разрешения.

Установив эти условия в договоре, стороны смогут избежать недоразумений и несоответствий в будущем и обеспечить взаимовыгодное сотрудничество.

Перечень дополнительных документов при оформлении договора займа под залог автомобиля

Оформление договора займа между физическими лицами под залог автомобиля требует предоставления определенных документов для установления и подтверждения согласованных условий и обеспечения обеих сторон.

1. Паспортные данные заемщика и залогодателя:

- Паспорт гражданина РФ (оригинал или нотариально заверенная копия);

- Свидетельство о рождении (для лиц, не достигших 18 лет).

2. Документы, подтверждающие право собственности на автомобиль:

- ПТС (паспорт транспортного средства) или свидетельство о регистрации ТС (оригинал или нотариально заверенная копия);

- Договор купли-продажи ТС (если автомобиль был приобретен не заемщиком);

- Свидетельство о праве собственности на автомобиль (для автомобилей, зарегистрированных до 1993 года).

3. Документы, подтверждающие финансовое состояние заемщика:

- Справка о доходах (трудовая книжка, справка с места работы, выписка со счета);

- Справка о задолженности перед другими кредиторами, если есть;

- Документы, подтверждающие наличие другого недвижимого имущества (если присутствует).

4. Документы, связанные с техническим состоянием автомобиля:

- Справка об отсутствии ограничений в ПТС или свидетельстве о регистрации ТС;

- Оригинал или нотариально заверенная копия страхового полиса КАСКО (если имеется);

- Свидетельство о прохождении технического осмотра (если применимо).

Важно предоставить все необходимые документы в полном и точном виде, чтобы избежать возможных проблем с оформлением договора займа под залог автомобиля. Обе стороны должны быть уверены в легитимности и достоверности предоставленной информации.

Когда займ под залог авто у физического лица — единственный выход

Иногда бывают ситуации, когда обычные финансовые инструменты не приносят нужного результата, а деньги необходимы срочно. В таких случаях займ под залог автомобиля у физического лица может стать единственным выходом.

Преимущества займа под залог авто у физического лица

- Быстро получить деньги. Финансовые организации, в отличие от физических лиц, часто требуют предоставления большого количества документов и проходжения сложных процедур. Когда срочно нужны деньги, это может быть препятствием. В случае займа под залог автомобиля у физического лица, процесс оформления и получения денег может быть намного быстрее и проще.

- Низкий уровень процентов. В отличие от банков и микрофинансовых организаций, физические лица обычно предлагают займы под залог автомобиля на более выгодных условиях. Процентная ставка может быть ниже, что является преимуществом для заемщика.

- Гибкие условия займа. Физические лица могут быть более гибкими в установлении условий займа под залог автомобиля. Например, можно договориться о графике погашения, периоде займа и других параметрах.

Когда займ под залог авто у физического лица — единственный выход

Займ под залог автомобиля у физического лица может стать единственным выходом в следующих случаях:

- Отсутствие возможности получить кредит в банке. Банки регулярно проверяют заемщиков и оценивают их платежеспособность. Если у вас есть проблемы с кредитной историей, неофициальным доходом или другие факторы, которые могут повлиять на получение кредита в банке, то займ под залог авто у физического лица может стать единственной опцией.

- Срочная нужда в деньгах. Когда срочно нужны деньги, нет времени на привлечение других финансовых инструментов. Займ под залог автомобиля у физического лица может помочь получить необходимую сумму денег в кратчайшие сроки.

- Залог автомобиля как высокооцененный актив. Если у вас есть автомобиль, который имеет большую рыночную стоимость, его можно использовать в качестве залога. В этом случае займ под залог авто у физического лица может быть выгодным и удобным вариантом.

Однако перед оформлением займа под залог автомобиля у физического лица необходимо тщательно оценить все риски и проработать условия договора. Также следует учесть, что в случае невыполнения обязательств по выплате займа, автомобиль может быть передан в собственность кредитора.

Как оформляется залог на автомобиль?

Основные этапы оформления залога на автомобиль:

- Оценка стоимости автомобиля. Кредитор проводит оценку стоимости автомобиля, который будет выступать в качестве залога. Оценка проводится независимым оценщиком или экспертом, исходя из рыночной стоимости автомобиля на момент оценки.

- Залоговое соглашение. Стороны заключают залоговое соглашение, в котором определяются права и обязанности заемщика и кредитора, условия использования и хранения автомобиля, а также порядок реализации залога в случае невыполнения заемщиком своих обязанностей.

- Регистрация залога. Залог на автомобиль должен быть зарегистрирован в реестре залоговых прав в органах Государственной регистрации прав на недвижимое имущество и сделок с ним. Регистрация залога является обязательным условием для признания его действительным и обеспечения возможности реализации залогового имущества.

- Передача права собственности на автомобиль. В случае нарушения заемщиком условий договора займа и неисполнения обязательств перед кредитором, последний имеет право на передачу права собственности на автомобиль по истечении установленного срока и в порядке, предусмотренном законодательством.

- Реализация залогового имущества. В случае невыполнения заемщиком своих обязательств перед кредитором, кредитор имеет право на реализацию залогового автомобиля путем продажи на аукционе или по иной установленной процедуре. Сумма, полученная от реализации залогового имущества, может быть использована для погашения займа и возмещения кредитору.

Оформление залога на автомобиль является важным шагом в сделке между заемщиком и кредитором. Данный процесс требует соблюдения всех формальностей и правил, установленных законодательством, с целью обеспечения прав и интересов обеих сторон.

Реально ли оформление договора залога между физическими лицами?

Преимущества оформления договора залога между физическими лицами:

- Гибкость условий договора: стороны могут договориться обо всех условиях займа и залога, включая сумму займа, процентные ставки, сроки погашения и прочие условия.

- Низкие затраты: оформление договора залога между физическими лицами в большинстве случаев не требует участия нотариуса и не связано с дополнительными расходами на услуги юриста.

- Быстрое оформление: стороны могут самостоятельно составить договор залога и согласовать его условия, что позволяет существенно ускорить процесс оформления займа.

Основные элементы договора залога между физическими лицами:

- Сумма займа: в договоре указывается сумма денежных средств, которую заемщик получит от залогодержателя.

- Срок погашения: договором залога устанавливается срок, в течение которого заемщик должен вернуть займ и сумму процентов.

- Процентные ставки: условия договора могут содержать информацию о процентных ставках, которые будут применяться к займу.

- Залоговое имущество: указывается автомобиль, который будет являться предметом залога в случае невыполнения заемщиком своих обязательств.

- Права и обязанности сторон: в договоре фиксируются права и обязанности заемщика и залогодержателя.

Важные моменты, которые стоит учесть:

Важно помнить, что договор залога между физическими лицами должен быть составлен в письменной форме и подписан обеими сторонами.

Также рекомендуется включить в договор пункт о передаче залогового имущества во временное пользование залогодержателю, что создаст правовую основу для передачи автомобиля на период займа.

Подлежит ли договор займа с залогом регистрации?

Договор займа с залогом регистрации может быть заключен в письменной форме и является юридически обязательным для сторон. В нем должны быть четко определены условия займа, а именно сумма займа, процентная ставка, сроки возврата средств, а также требования к передаче имущества в залог. Регистрационные документы на автомобиль являются предметом залога, а обременение автомобиля залогом регистрации фиксируется в соответствующих правовых документах.

- Договор займа с залогом регистрации имеет следующие характеристики:

- Сторонами в договоре выступают физические лица — заемщик и заимодавец.

- Заемщик получает денежные средства в качестве займа, обещая возвратить их в установленные сроки.

- Заемщик обязуется передать в залог регистрационные документы на автомобиль.

- Залог регистрации автомобиля означает, что автомобиль остается у заемщика, но он не может распоряжаться им без согласия заимодавца.

- Заимодавец имеет право требовать возврата займа с процентами в случае невыполнения обязательств по договору.

- Договор займа и залога регистрации должен быть заключен в письменной форме для его юридической обязательности.

В случае невыполнения заемщиком обязательств по договору займа с залогом регистрации, заимодавец имеет право искать в судебном порядке взыскание долга, а также требовать передачи автомобиля, заложенного в залог. В случае наступления оснований для взыскания по договору, заимодавец может обратиться в соответствующие государственные органы для вынесения исполнительного листа о взыскании задолженности и выдачи заемщику ограничения в регистрации прав в ГИБДД.

Образец договора займа

Договор займа

г. [название города]

«___» __________ 20__ г.

Гражданско-правовой договор займа (далее – «Договор») заключен между:

Займодавцем:

- Фамилия, имя, отчество:______________________________________

- Дата рождения:_____________________________________________

- Паспортные данные: серия _________, номер _________

- Адрес регистрации:__________________________________________

- Телефон:__________________________________________________

Заемщиком:

- Фамилия, имя, отчество:______________________________________

- Дата рождения:_____________________________________________

- Паспортные данные: серия _________, номер _________

- Адрес регистрации:__________________________________________

- Телефон:__________________________________________________

1. Предмет договора

1.1. Займодавец передает Заемщику денежные средства в размере [сумма займа] (далее – «Займ»).

2. Условия займа

2.1. Займ предоставляется на основании добровольности и взаимности сторон.

2.2. Срок возврата Займа составляет [срок возврата] дней с момента получения Займа.

2.3. Займ возвращается Займодавцу в полном объеме, без учета процентов или других дополнительных платежей.

3. Залог

3.1. В качестве обеспечения возврата Займа Заемщик передает в залог автомобиль марки [марка автомобиля], государственный регистрационный номер [госномер автомобиля] (далее – «Автомобиль»).

3.2. Автомобиль остается у Заемщика. Займодавец не вправе требовать передачи Автомобиля в свое владение.

4. Ответственность сторон

4.1. Заемщик несет полную ответственность за сохранность и исправность Автомобиля. В случае утраты, повреждения или уничтожения Автомобиля, Займодавец имеет право предъявить претензии к Заемщику и потребовать полного возмещения материального ущерба.

4.2. Займодавец в случае нарушения Заемщиком условий Договора имеет право в одностороннем порядке расторгнуть Договор и потребовать немедленного возврата Займа.

5. Иные условия

5.1. Все изменения и дополнения к Договору должны быть оформлены в письменной форме и подписаны обеими сторонами.

5.2. Договор вступает в силу с момента его подписания обеими сторонами.

5.3. Во всем, что не предусмотрено Договором, стороны руководствуются действующим законодательством Российской Федерации.

Займодавец: ___________________ /_________________/

Заемщик: ___________________ /_________________/

Список МФО, дающих автозаймы

Ниже представлен список известных МФО, которые дают автозаймы:

1. МФО «Деньги Впрок»

Компания «Деньги Впрок» предоставляет автозаймы под залог автомобиля. Они предлагают выгодные условия и досрочное погашение без штрафов.

2. МФО «Займ быстро»

«Займ быстро» – это МФО, специализирующаяся на автозаймах. Они предоставляют займы на сумму до 1 000 000 рублей под залог автомобиля. У них также есть возможность досрочного погашения без штрафов.

3. МФО «АвтоЗайм»

Компания «АвтоЗайм» предлагает автозаймы под залог автомобиля с выгодными процентными ставками. Они работают с автомобилями всех марок и моделей.

4. МФО «Залог Машины»

«Залог Машины» – это МФО, которая предоставляет автозаймы под залог автомобиля на выгодных условиях. Они оценивают автомобили быстро и выдают займы на длительный срок.

5. МФО «АвтоЛомбард»

Компания «АвтоЛомбард» специализируется на предоставлении автозаймов под залог автомобиля. Они предлагают низкие процентные ставки и гибкие условия погашения.

Выбрав одну из перечисленных МФО, вы сможете получить автозайм под залог автомобиля на выгодных условиях. У каждой из этих МФО есть свои особенности, поэтому рекомендуется ознакомиться с условиями и выбрать подходящую компанию.

Альтернатива частным займам под залог автомобиля

Частные займы под залог автомобиля предоставляют возможность получить срочные денежные средства под залог автомобиля. Однако, помимо этой формы финансирования, существуют и другие альтернативные способы решения финансовых проблем без необходимости отдавать свое авто в залог.

1. Банковский кредит

Обратиться в банк для получения кредита — это один из самых популярных способов финансирования. Банки предлагают различные программы по кредитованию физических лиц под более выгодные условия, чем частные займы. В случае получения банковского кредита, автомобиль остается у вас в пользовании и не является предметом залога.

2. Потребительский кредит

Если вам нужна небольшая сумма денег, то потребительский кредит может быть отличной альтернативой частному займу под залог автомобиля. По сравнению с залоговым кредитом, потребительское кредитование предполагает меньшие процентные ставки и более гибкие условия погашения.

3. Кредитная карта

Если вам нужно незначительное финансирование, кредитная карта может быть удобным и быстрым способом получения денежных средств. Вы можете использовать кредитную карту для оплаты товаров и услуг, а также для снятия наличных средств. Однако, следует учитывать, что кредитная карта имеет свойство накапливать проценты по задолженности, если вы не вносите ежемесячные платежи вовремя.

4. Займы у друзей и родственников

Если вам нужны деньги на краткосрочную основу, вы можете обратиться к друзьям или родственникам. Получение финансовой помощи от близких людей может быть выгодным вариантом, так как условия заимствования могут быть намного более лояльными, чем у частных займов. Однако, такой вид финансирования также требует четкой договоренности и соблюдения обязательств.

Частные займы под залог автомобиля предоставляют возможность получить срочные денежные средства, однако в некоторых случаях это может быть не самый выгодный и удобный способ финансирования. Используя альтернативные методы, такие как банковский кредит, потребительский кредит, кредитная карта или займы у друзей и родственников, можно найти более выгодные условия и решить финансовые проблемы без необходимости отдавать свое авто в залог.

Требования к оформлению различных договоров залога

1. Необходимые данные

При оформлении договора залога необходимо указать следующие данные:

- Полные данные залогодателя и залогодержателя;

- Описание залога (например, автомобиль, недвижимость и т.д.);

- Сумма займа и срок его возврата;

- Условия залога (например, процентная ставка, штрафы и т.д.);

- Порядок передачи и возврата залога;

- Обязанности сторон и ответственность за неисполнение условий договора;

- Подписи сторон и дата заключения договора.

2. Оформление письменной формы

Договор залога должен быть оформлен в письменной форме. Это означает, что договор должен быть подписан обеими сторонами и официально заверен печатью, если таковая имеется. Письменное оформление договора залога позволяет иметь документальное подтверждение заключенного соглашения и является обязательным условием для его юридической силы.

3. Соответствие законодательству

Договор залога должен соответствовать действующему законодательству Российской Федерации. Это означает, что условия договора не должны противоречить нормам Гражданского кодекса РФ и иным законодательным актам. Важно учесть, что законодательство может различаться в зависимости от вида залога (недвижимость, автомобиль и т.д.), поэтому необходимо тщательно изучить соответствующие нормативные акты перед оформлением договора.

4. Свидетельство о праве собственности

При оформлении договора залога на недвижимость необходимо предоставить свидетельство о праве собственности на эту недвижимость или иной документ, подтверждающий право собственности. Это позволяет убедиться в том, что залогодатель имеет полное право распоряжаться заложенным имуществом.

5. Нотариальное удостоверение

Для некоторых видов залога, таких как недвижимость, требуется нотариальное удостоверение договора залога. Нотариальное удостоверение позволяет придать договору особую юридическую силу и обеспечить его более надежное исполнение в будущем.

Оформление договоров залога требует тщательного соблюдения всех требований и нормативных актов. Это позволяет защитить интересы сторон и предотвратить возможные споры и проблемы в будущем. При оформлении договора залога необходимо учесть обязательное оформление письменной формы, соответствие законодательству, наличие необходимых документов и, при необходимости, нотариальное удостоверение. Важно также учесть возможность заключения дополнительных соглашений, если это потребуется.

Права и обязанности по договору займа между физическими лицами под залог автомобиля

Договор займа между физическими лицами под залог автомобиля создает определенные права и обязанности для обеих сторон сделки. Ниже приведены основные положения, регламентирующие права и обязанности заемщика и займодавца.

Права заемщика:

- Получение займа в сумме, определенной в договоре;

- Владение и использование автомобиля, являющегося предметом залога, в течение срока займа;

- Установление собственного графика платежей по возврату займа;

- Получение информации о состоянии залогового имущества со стороны займодавца.

Обязанности заемщика:

- Возвратить займ в установленные сроки в полном объеме;

- Сохранять автомобиль, являющийся предметом залога, в исправном состоянии;

- Осуществлять регулярный контроль и техническое обслуживание автомобиля;

- Не использовать автомобиль в противозаконных целях или для деятельности, запрещенной законодательством;

- Информировать займодавца о любых обстоятельствах потери или повреждения залогового имущества.

Права займодавца:

- Требовать возврата займа в полном объеме по истечении срока займа;

- В случае невыполнения заемщиком своих обязанностей, обратиться в суд для взыскания задолженности и осуществления прав залогодержателя;

- Проверять использование автомобиля и его техническое состояние в установленные сроки.

Обязанности займодавца:

- Передать заемщику займ в соответствии с договором;

- Не влиять на использование автомобиля заемщиком, если это не противоречит законодательству;

- Защищать права и интересы займодавца в случае неисполнения заемщиком своих обязательств по договору.

Данные положения являются основными и могут быть дополнены или изменены согласно конкретному договору займа между физическими лицами под залог автомобиля.

Заем под залог автомобиля и под залог ПТС

Что представляет собой автомобильный залог?

Автомобильный залог – это особый вид сделки, по которой автомобиль залогодателя предоставляется в собственность залогодержателю до тех пор, пока залог не будет полностью погашен. Заявление о залоге отражается в ПТС (паспорте транспортного средства), что делает его недействительным для любых других операций с автомобилем.

Зачем требуется залог ПТС?

В сделках по займу под залог автомобиля, залог ПТС является неотъемлемой частью сделки. Залог ПТС подтверждает, что автомобиль принадлежит залогодателю и не является предметом спора или обременения. Кроме того, залог ПТС позволяет залогодержателю в случае неисполнения обязательств залогодателя обратиться в суд и получить на руки ПТС, то есть документ, подтверждающий право собственности на автомобиль.

Риски и ответственность

При займе под залог автомобиля и ПТС заемщик обязан выполнить все условия договора, включая своевременное погашение займа. В случае неисполнения обязательств по договору, залогодержатель вправе обратиться в суд и продать автомобиль на аукционе, а полученную сумму использовать для погашения задолженности. Залогодатель соглашается с такими рисками и осознает свою ответственность за сохранность и исполнение условий договора.

Заем под залог автомобиля и ПТС представляет собой определенные риски и требует ответственного отношения от обеих сторон сделки. Однако, при соблюдении условий договора, это может быть удобным и эффективным способом получить финансовую помощь, обеспечивая при этом сохранность своего автомобиля.

Что делать, если заемщик не возвращает деньги?

Многие люди оказывают другим физическим лицам займы под залог автомобиля. Однако бывает так, что заемщик не выполняет обязательства по возврату займа. В такой ситуации важно знать, что предпринять для возврата своих денег.

- Оцените ситуацию

- Направьте письменное уведомление

- Обратитесь к профессионалам

- Подайте иск в суд

- Воспользуйтесь залогом

- Сотрудничайте с правоохранительными органами

Прежде чем принимать решение о дальнейших действиях, важно оценить ситуацию и понять, почему заемщик не возвращает деньги. Возможно, у него возникли временные финансовые трудности, и он сможет выплатить задолженность позже. В этом случае можно попробовать договориться о рассрочке или перерасчете суммы долга.

Если заемщик не отвечает на ваши звонки и сообщения, отправьте ему письменное уведомление о необходимости возвратить долг. В письме укажите сумму займа, дату и условия его предоставления, а также установите конкретный срок для возврата долга.

Если письменное уведомление не дает результатов, обратитесь за помощью к юристу или коллекторскому агентству. Они смогут предложить вам юридическую защиту и помочь в возврате долга через судебный или внесудебный порядок.

В случае, если заемщик не реагирует на письменное уведомление и проигнорировал предложения юристов или коллекторов, вы можете подать иск в суд. Предоставьте суду все документы, подтверждающие факт займа и необходимость его возврата, а также опись имущества заемщика, который может быть использован для погашения долга.

Если заемщик не выплачивает долг, вы можете воспользоваться предоставленным в залог автомобилем. При наличии соответствующего соглашения и оценки стоимости автомобиля, вы можете продать его и использовать полученные средства для погашения задолженности.

В некоторых случаях, когда заемщик не возвращает деньги и уклоняется от обязательств, может потребоваться сотрудничество с правоохранительными органами. Обратитесь в полицию и предоставьте все необходимые документы, чтобы начать расследование и восстановить справедливость.

Возврат займа учредителю с расчетного счета на карту: проводки

Возврат займа учредителю с расчетного счета на карту производится путем осуществления соответствующих проводок между банковскими счетами заемщика и учредителя. Данный процесс требует соблюдения определенных формальностей и правил, чтобы обеспечить юридическую грамотность и прозрачность операций.

Ниже приведены основные этапы и проводки, которые следует выполнить при возврате займа учредителю:

1. Подготовка документов

Перед началом процесса необходимо подготовить следующие документы:

- Заявление заемщика об условиях и желании произвести возврат займа;

- Договор займа между физическими лицами, который был ранее заключен;

- Копии паспорта заемщика и учредителя;

- Документы, подтверждающие права собственности на автомобиль, на который был взят займ.

2. Оформление запроса на перевод денежных средств

Заемщик подает запрос на перевод денежных средств со своего расчетного счета на карту учредителя. Запрос оформляется в банке, где открыты счета обоих сторон, и может быть выполнен как в офисе банка, так и через интернет-банкинг.

3. Проведение проводок

Банк выполняет следующие проводки для перевода денежных средств с расчетного счета заемщика на карту учредителя:

| Операция | Сумма | Назначение платежа |

|---|---|---|

| Перевод | Сумма возврата займа | Возврат займа по договору от [дата] |

4. Получение подтверждения проводки

После выполнения проводок заемщик получает уведомление о выполнении перевода денежных средств на карту учредителя. Это подтверждение является документом, подтверждающим факт возврата займа.

5. Хранение документов

Все документы, связанные с возвратом займа учредителю, должны храниться в течение определенного времени, обычно не менее 3 лет. Это позволяет обеспечить возможность проверки и подтверждения факта возврата займа при необходимости.

Возврат займа учредителю с расчетного счета на карту — процесс, который требует внимательности и осведомленности о правовых аспектах. Соблюдение всех формальностей и проведение правильных проводок позволяет обеспечить безопасность и прозрачность данного процесса.

Достоинства и недостатки частных займов

Частные займы, будь то займ между физическими лицами или займ у частного инвестора, представляют собой одну из альтернативных форм финансирования. Этот вид займа имеет свои достоинства и недостатки, которые необходимо учитывать перед его использованием.

Достоинства частных займов:

-

Высокая скорость получения: в отличие от банковского кредита, процесс выдачи частного займа может быть значительно ускорен. Заемщик может сэкономить время, получив необходимые средства быстро и без лишних бумаг.

-

Гибкость условий займа: частные займы позволяют более гибко устанавливать условия займа, такие как срок, процентная ставка и график погашения. Это может быть особенно полезно для заемщиков с неблагоприятной кредитной историей или нетрадиционными потребностями.

-

Отсутствие жестких требований: частные займы могут быть доступны для заемщиков с низким кредитным рейтингом или безработными. В отличие от банков, частные инвесторы могут рассматривать каждый случай индивидуально и не придерживаться жестких критериев.

Недостатки частных займов:

-

Высокие процентные ставки: одним из основных недостатков частных займов являются высокие процентные ставки по сравнению с банковскими кредитами. Это объясняется более высоким уровнем риска для инвесторов, а также возможностью отсутствия контроля и надзора со стороны государства.

-

Нет возможности получить большие суммы: частные займы могут быть ограничены максимальной суммой, которую может предоставить частный инвестор. Это ограничение может оказаться неудобным для заемщиков, нуждающихся в значительных финансовых ресурсах.

-

Риск мошенничества: в силу своей нетрадиционной природы, частные займы могут быть более подвержены мошенническим схемам. Заемщику важно быть осторожным при выборе частного инвестора и убедиться в его надежности и репутации.

Итак, частные займы имеют свои достоинства и недостатки. Несмотря на некоторые риски и ограничения, они могут быть полезным инструментом для быстрого получения финансовой поддержки, особенно для тех, кто имеет ограниченные варианты банковского кредита или нуждается в гибких условиях займа.

Сохраните этот документ у себя в удобном формате. Это бесплатно.

ДОГОВОР ЗАЛОГА транспортного средства №

г.

«» г.

в лице , действующего на основании , именуемый в дальнейшем «Залогодержатель», с одной стороны, и в лице , действующего на основании , именуемый в дальнейшем «Залогодатель», с другой стороны, именуемые в дальнейшем «Стороны», заключили настоящий договор, в дальнейшем «Договор», о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Залогодатель передает Залогодержателю в залог принадлежащее ему на праве собственности имущество – Транспортное средство: (далее по тексту – Предмет залога).

1.2. Залог имущества, осуществляемый в силу настоящего Договора, является обеспечением исполнения всех обязательств (далее по тексту настоящего раздела – Принципал) по Соглашению о выдаче банковской гарантии № от «» года, заключенному между далее по тексту настоящего пункта – Гарант) и Принципалом (далее по тексту – Соглашение) на следующих условиях:

1.2.1. Гарант по заявлению Принципала предоставляет (далее по тексту – Бенефициар) банковскую гарантию следующего содержания: , уведомление на право выступать перед таможенными органами в качестве гаранта , именуемый в дальнейшем Гарант в лице , действующего на основании , настоящим гарантирует надлежащее исполнение , именуемое в дальнейшем Принципал, обязательств по уплате таможенных платежей, возможных процентов и пеней, возникающих в соответствии с Таможенным кодексом Таможенного союза и законодательством Российской Федерации о таможенном деле при осуществлении Принципалом деятельности в сфере таможенного дела в качестве владельца склада временного хранения перед таможней, , именуемой в дальнейшем Бенефициар. Гарант настоящим обязуется выплатить Бенефициару любую сумму, не превышающую рублей, не позднее календарных дней с момента получения письменного требования Бенефициара, содержащего указание на то, в чем состоит нарушение. Обязательство Гаранта перед Бенефициаром, предусмотренное настоящей гарантией, ограничивается суммой, на которую выдана гарантия. Обязательство Гаранта перед Бенефициаром считается исполненным при условии фактического поступления денежных средств на счет Бенефициара. В случае неуплаты в установленный срок причитающихся по данной банковской гарантии денежных средств Гарант предоставляет Бенефициару право списать причитающуюся сумму в бесспорном порядке и обязуется уплатить неустойку в размере % от суммы, подлежащей уплате за каждый календарный день просрочки, начиная со дня, следующего за днем, установленным в требовании срока уплаты. Настоящая гарантия является безотзывной, вступает в силу «» года и действует до «» года, (далее по тексту – Гарантия).

1.2.2. Принципал обязуется выплатить Гаранту вознаграждение за банковскую гарантию в сумме рублей в течение банковских дней с даты подписания Соглашения. За неисполнение или ненадлежащее исполнение вышеуказанного обязательства Принципал уплачивает Гаранту пеню в размере % от суммы вознаграждения за каждый день просрочки платежа.

1.2.3. Принципал обязуется возместить Гаранту в порядке регресса сумму, уплаченную Гарантом Бенефициару по банковской гарантии, не позднее рабочих дней со дня предъявления Гарантом требования Принципалу о возмещении. За неисполнение или ненадлежащее исполнение вышеуказанного обязательства Принципал уплачивает Гаранту пеню в размере % от суммы, подлежащей возмещению в порядке регресса, за каждый день просрочки платежа.

1.2.4. Принципал обязуется предоставить Гаранту сведения о составе учредителей, участников (для ООО), акционеров (для акционерных обществ), составе исполнительных органов, совета директоров или наблюдательного совета. О предполагаемых и зарегистрированных изменениях в составе участников или акционеров, а также совета директоров, коллегиальном и единоличном исполнительных органов Принципал обязан уведомлять Гаранта не позднее календарных дней с даты принятия решения об этом. В случае неуведомления и/или несвоевременного уведомления Принципалом Гаранта о предполагаемых изменениях, указанных в настоящем пункте, Гарант вправе, но не обязан потребовать уплаты штрафа в размере % от суммы гарантии. Штраф должен быть уплачен Принципалом не позднее рабочих дней со дня получения Принципалом требования об его уплате.

1.2.5. Принципал обязуется в течение рабочих дней с даты подписания Договора залога № (далее по тексту настоящего пункта – Договор залога) застраховать по программе КАСКО за свой счет имущество, предоставленное в залог Гаранту в страховой компании, согласованной с Гарантом, на сумму залоговой стоимости, указанной в п.1.4 Договора залога, от рисков утраты и повреждения на срок не менее срока пользования банковской Гарантией и передать Гаранту оригинал Страхового полиса и/или Договора о страховании, в соответствии с условиями которых выгодоприобретателем становится Гарант и что упомянутые страховые документы не могут быть расторгнуты (аннулированы), изменены или иначе обременены без письменного согласия Гаранта. В случае неисполнения либо несвоевременного исполнения указанного в настоящем пункте требования, Гарант вправе, но не обязан потребовать уплаты штрафа в размере % от суммы банковской гарантии за каждый день просрочки в страховании предмета залога. Штраф должен быть уплачен Принципалом не позднее рабочих дней со дня получения Принципалом требования об его уплате.

1.3. Заложенное имущество хранится по адресу: . Заложенное имущество остается у Залогодателя с условием сохранения за ним права владения, пользования и распоряжения имуществом. Последующий залог не допускается без письменного согласия Залогодержателя.

1.4. Заложенное имущество оценивается Сторонами по настоящему Договору в сумме рублей.

1.5. Заложенное по настоящему Договору имущество обеспечивает Залогодержателю:

- возврат суммы по предоставленной Гарантии;

- уплату вознаграждения за выдачу банковской Гарантии;

- уплату пени, начисленных за неисполнение условий Гарантии;

- уплату судебных издержек и иные расходы, вызванные обращением взыскания на предмет залога, в том числе услуг оценщика и нотариуса;

- возмещение расходов по реализации заложенного имущества.

1.6. Требования Залогодержателя, возникающие в соответствии с п.1.5 настоящего Договора, обеспечиваются в том объеме, какой они имеют к моменту их удовлетворения, за счет заложенного имущества. В случае если объем требований Залогодержателя к моменту их удовлетворения окажется больше суммы оценки имущества, указанной в п.1.4 настоящего Договора, то Залогодержатель может получить недостающее за счет иного имущества Заемщика, пользуясь преимуществами, основанными на праве залога.

2. ГАРАНТИИ ЗАЛОГОДАТЕЛЯ

2.1. Залогодатель гарантирует Залогодержателю, что на момент заключения настоящего Договора предмет залога не обременен правами третьих лиц, ранее им не заложен, не передан в пользование, в аренду, не находится под арестом, на него не наложен запрет на отчуждение, в споре не состоит.

3. ПРАВА И ОБЯЗАННОСТИ ЗАЛОГОДАТЕЛЯ

3.1. Залогодатель обязан:

3.1.1. В течение рабочих дней с даты заключения настоящего Договора застраховать по программе КАСКО за свой счет заложенное имущество в страховой компании, согласованной с Залогодержателем, на сумму, не менее указанной в п.1.4 настоящего Договора, от рисков утраты и повреждения на срок не менее срока пользования банковской Гарантией и передать Залогодержателю оригинал Страхового полиса и/или Договора о страховании, в соответствии с условиями которых выгодоприобретателем становится Залогодержатель и что упомянутые страховые документы не могут быть расторгнуты (аннулированы), изменены или иначе обременены без письменного согласия Залогодержателя. В случае неисполнения либо несвоевременного исполнения указанного в настоящем пункте требования Залогодержатель вправе, но не обязан потребовать уплаты штрафа в размере % от оценочной суммы предмета залога, указанной в п.1.4 настоящего Договора, за каждый день просрочки в страховании предмета залога. Уплата штрафа производится в течение рабочих дней с даты получения требования Залогодержателя.

3.1.2. Залогодатель не вправе отчуждать Предмет залога третьим лицам без предварительного согласия Залогодержателя.

3.1.3. При пользовании Предметом залога Залогодатель не должен допускать его ухудшения и уменьшения его стоимости сверх того, что вызывается нормальным износом.

3.1.4. Залогодатель обязан поддерживать Предмет залога в исправном состоянии, обеспечивать его сохранность и нести расходы на его содержание до прекращения залога. Залогодатель обязан не допускать уменьшения стоимости Предмета залога. В случае уменьшения стоимости Предмета залога вследствие его физического или морального износа либо иных причин Залогодатель обязан восстановить или заменить его другим равноценным имуществом по согласованию с Залогодержателем.

3.1.5. Залогодатель обязан производить текущий и капитальный ремонт Предмета залога.

3.1.6. В случае возникновения угрозы утраты или повреждения заложенного имущества Залогодатель обязан немедленно уведомить об этом Залогодержателя.

3.1.7. Залогодатель обязан передать Залогодержателю заверенные уполномоченным лицом Залогодателя копии правоустанавливающих документов на Предмет залога, а также иные документы, определяющие физические характеристики Предмета залога (технические паспорта, схемы и иные документы). В период действия настоящего Договора оригинал паспорта на заложенное транспортное средство хранится у Залогодержателя.

3.1.8. Залогодатель не вправе без письменного согласия Залогодержателя сдавать заложенное по настоящему Договору имущество в аренду, передавать его во временное пользование третьим лицам.

3.1.9. По требованию Залогодержателя предоставлять документы, подтверждающие права аренды или собственности в отношении места нахождения заложенного по настоящему Договору имущества.

3.1.10. Сообщать о перемене своего местонахождения, почтового адреса, платежных и иных реквизитов.

3.2. Залогодатель обязуется предоставить Залогодержателю сведения о составе учредителей, участников (для ООО), акционеров (для акционерных обществ), составе исполнительных органов, совета директоров или наблюдательного совета. О предполагаемых изменениях в составе участников или акционеров, а также совета директоров, коллегиальном и единоличном исполнительных органов Залогодатель обязан уведомлять Залогодержателя не позднее календарных дней с даты принятия решения об этом. В случае не уведомления и/или несвоевременного уведомления Залогодателем Залогодержателя о предполагаемых изменениях, указанных в настоящем пункте, Залогодатель уплачивает Залогодержателю штраф в размере % от оценочной стоимости заложенного имущества, указанной в п.1.4 настоящего Договора. Уплата штрафа производится в течение рабочих дней с даты получения требования Залогодержателя.

3.3. В случаях предъявления к Залогодателю требований об изъятии у него имущества, заложенного по настоящему Договору, или об обременении указанного имущества, наложении на него ареста, установления ограничений либо иных требований, удовлетворение которых может повлечь уменьшение стоимости имущества или обращение на него взыскания третьих лиц, Залогодатель обязан немедленно уведомить об этом Залогодержателя. При предъявлении к Залогодателю соответствующего иска в суде, арбитражном суде или третейском суде он должен привлечь Залогодержателя к участию в деле. В том случае, если в отношении Залогодателя будет возбуждено дело о несостоятельности (банкротстве), либо будет объявлено о добровольной ликвидации Залогодателя в связи с его несостоятельностью, Залогодатель обязан уведомлять Залогодержателя об этом. Уведомление должно быть сделано не позднее дня, когда Залогодателю стало известно об указанных обстоятельствах.

3.4. Залогодатель несет риск случайной гибели и случайного повреждения имущества, заложенного по настоящему Договору.

3.5. В случае уменьшения стоимости заложенного имущества вследствие его физического или морального износа, либо иных причин, Залогодатель обязан восстановить или заменить его другим равноценным имуществом по согласованию с Залогодержателем.

3.6. Если заложенное имущество утрачено или повреждено по обстоятельствам, за которые Залогодатель не отвечает, а также в случае, если право собственности на него прекращено по основаниям, установленным законом, Залогодержатель может по своему выбору потребовать восстановления или замены такого имущества другим равноценным имуществом, которое Залогодатель обязан произвести в течение календарных дней со дня предъявления Залогодержателем требования об этом, либо потребовать выплаты страхового возмещения. Замена или восстановление оформляется дополнительным соглашением к настоящему Договору.

3.7. В случае возникновения угрозы утраты или повреждения заложенного имущества Залогодатель обязан немедленно уведомить об этом Залогодержателя.

3.8. В случае невыполнения Залогодателем обязанностей по сохранению заложенного имущества Залогодержатель вправе предпринимать за счет Залогодателя самостоятельные меры по обеспечению сохранности Предмета залога с последующим уведомлением Залогодателя и предоставлением ему счета для оплаты понесенных расходов. Оплата в этом случае должна быть произведена в течение рабочих дней со дня предъявления Залогодержателем счета.

4. ПРАВА И ОБЯЗАННОСТИ ЗАЛОГОДЕРЖАТЕЛЯ

4.1. Залогодержатель обязан по требованию Залогодателя выдать ему документы, подтверждающие полное или частичное исполнение обязательств по выданной Гарантии.

4.2. Залогодержатель имеет право:

- проверять в любое время по документам и фактически наличие, размер, состояние и условия хранения заложенного имущества;

- требовать от Залогодателя принятия мер, необходимых для сохранения заложенного имущества;

- требовать от любого лица прекращения посягательств на заложенное имущество, угрожающего его утратой или повреждением;

- удовлетворить свои требования по основаниям и в объеме, указанным в п.5.1 настоящего Договора, из полученных сумм страхового возмещения за утрату или повреждение заложенного имущества независимо от того, в чью пользу оно застраховано, при этом суммы страхового возмещения, полученные Залогодержателем сверх удовлетворения своих требований, подлежат возврату Залогодателю.

- пересматривать (изменять) залоговую стоимость имущества предоставленного в залог в зависимости от конъюнктуры рынка.