Автомобиль в собственности организации. Получен штраф ГИБДД за нарушение в нерабочее время. Как провести штраф ГИБДД в 1С 8.3, если:

- водитель погасит штраф за свой счет;

- организация не будет выставлять штраф водителю.

Содержание

- Штраф ГИБДД — как отразить в учете

- БУ

- НУ

- Трудовое законодательство

- НДФЛ и страховые взносы

- Как провести штраф ГИБДД в 1С 8.3

- Начисление штрафа

- Уплата штрафа в ГИБДД

- Получено согласие работника на возмещение ущерба

- Внесение работником суммы штрафа в кассу предприятия

- Удержание НДФЛ в случае отказа от возмещения штрафа

Штраф ГИБДД — как отразить в учете

БУ

Штраф ГИБДД учитывается в целях бухгалтерского учета в прочих расходах (п. 12 ПБУ 10/99) и отражается на счете 91.02 (План счетов 1С).

НУ

Штрафы за нарушение ПДД нельзя учесть в налоговых расходах как экономически не обоснованные (ст. 252 НК РФ). Кроме того, они прямо поименованы в расходах, не учитываемых в целях налогообложения (п. 2 ст. 270 НК РФ).

Сумма возмещения ущерба в случае удержания ее с виновного лица включается в доходы в целях налога на прибыль (УСН) на дату признания должником либо дату вступления в силу решения суда (п. 3 ст. 250 НК РФ, п. 1 ст. 346.15 НК РФ, пп. 4 п. 4 ст. 271 НК РФ).

Трудовое законодательство

В расчетах с работником возможны два варианта:

- удержать сумму штрафа (ст. 238 ТК РФ),

- не удерживать сумму штрафа (ст. 240 ТК РФ).

Взыскание ущерба с виновного лица производится по распоряжению работодателя, которое он должен издать не позднее месяца со дня установления размера ущерба (ст. 248 ТК РФ).

Взыскать долг можно только в судебном порядке, если:

- месячный срок истек;

- работник не согласен добровольно возместить причиненный работодателю ущерб;

- сумма причиненного ущерба, подлежащая взысканию с работника, превышает его средний месячный заработок;

- работник обязался возместить ущерб добровольно, но до полного погашения долга уволился и отказался выплачивать долг.

С работника необходимо взять письменное согласие возместить сумму штрафа организации.

Вопрос об обязанности работника возместить ущерб в виде штрафа, взысканного с организации как собственника транспорта, является спорным:

- Роструд утверждает, что организация имеет право взыскать с работника прямой действительный ущерб, к которому относятся и штрафы (Письмо Роструда от 19.10.2006 N 1746-6-1).

- Многие суды приходят к выводу, что штраф не является прямым действительным ущербом, поэтому работник не обязан его возмещать (Апелляционное определение ВС Республики Татарстан от 01.04.2013 по делу N 33-3688/2013, Апелляционное определение Московского городского суда от 14.09.2012 по делу N 11-20881, Апелляционное определение Новгородского областного суда от 18.07.2012 по делу N 2-247/12-33-1059, Апелляционное определение ВС Республики Саха (Якутия) от 22.05.2013 N 33-1779/2013 и др.).

НДФЛ и страховые взносы

Организация может принять решение простить работнику ущерб, в этом случае возникает вопрос о необходимости обложения НДФЛ суммы ущерба.

Существует два противоположных мнения контролирующих ведомств относительно удержания НДФЛ с работника в случае прощения организацией нанесенного ей ущерба:

- У работника возникает экономическая выгода (натуральный доход) в виде освобождения от обязанности возместить прямой действительный ущерб в сумме неудержанного штрафа (ст. 41 НК РФ). Доход подлежит обложению НДФЛ (Письма Минфина РФ N 03-04-05/1660 от 20.01.2016, от 22.08.2014 N 03-04-06/42105, от 12.04.2013 N 03-04-06/12341, от 10.04.2013 N 03-04-06/1183, от 08.11.2012 N 03-04-06/10-310).

- У работника не возникает дохода, так как к ответственности привлечена организация как владелец транспортного средства (Письмо ФНС РФ от 18.04.2013 N ЕД-4-3/7135@, Письмо Минфина РФ от 02.12.2020 N 03-04-07/105532).

Если вы примете решение удержать налог, то для целей учета НДФЛ:

- дата получения дохода — день прощения ущерба (дата распоряжения, приказа о прощении) (пп. 2 п. 1 ст. 223 НК РФ);

- дата удержания НДФЛ — дата первой по времени денежной выплаты в пользу работника (п. 4 ст. 226 НК РФ);

- срок перечисления НДФЛ — день, следующий за днем выплаты работнику (п. 6 ст. 226 НК РФ).

Страховыми взносами прощенный штраф не облагается, так как никаких выплат в пользу работника не производилось (ст. 420 НК РФ).

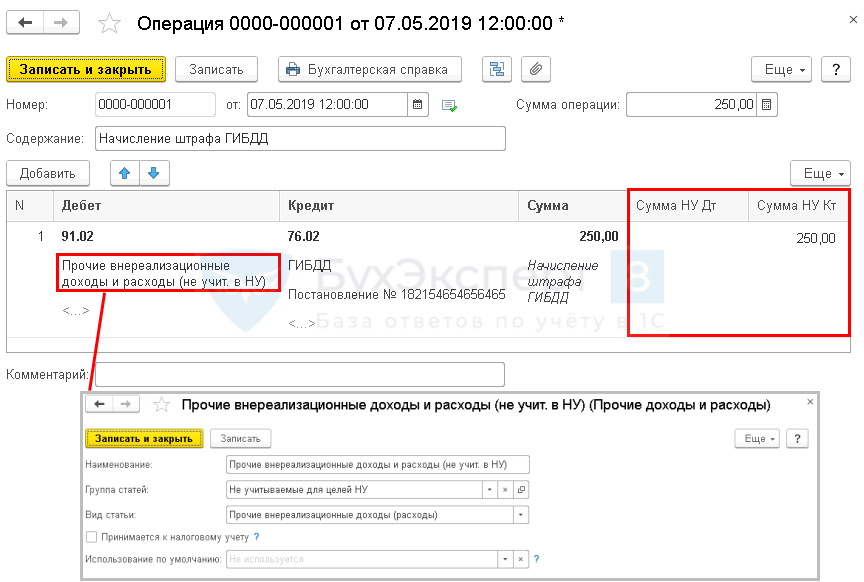

Начисление штрафа

В Организацию поступило Постановление об административном правонарушении в отношении ПДД.

07 мая Постановление вступило в силу.

08 мая оплачен штраф ГИБДД.

13 мая получено согласие работника на возмещение ущерба, нанесенного Организации.

20 мая внесена работником в кассу сумма возмещения.

Начисление штрафа ГИБДД в 1С 8.3 отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную на дату вступления в силу Постановления об административном правонарушении.

Укажите:

- Дебет — 91.02 «Прочие расходы»:

- Субконто 1 — статья прочих доходов и расходов, Вид статьи — Прочие внереализационные доходы (расходы), флажок Принимается к налоговому учету не установлен.

- Кредит — 76.02 «Расчеты по претензиям»:

- Субконто 1 — государственный орган, начисливший штраф: выбирается из справочника Контрагенты;

- Субконто 2 — Постановление о назначении штрафа, Вид договора —Прочее;

- Сумма — сумма штрафа.

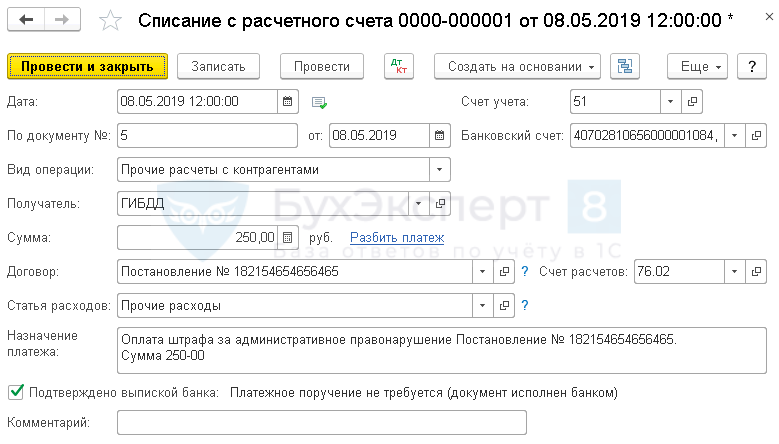

Уплата штрафа в ГИБДД

Уплату штрафа в 1С 8.3 отразите документом Списание с расчетного счета вид операции Прочие расчеты с контрагентами в разделе Банк и Касса – Банк – Банковские выписки – кнопка Списание.

Укажите:

- Дата — дата уплаты штрафа, согласно выписке банка;

- По документу № от — номер и дата платежного поручения;

- Получатель — государственный орган, начисливший штраф;

- Договор — Постановление о назначении штрафа;

- Статья расходов — Прочие расходы;

- Вид движения — Прочие платежи по текущим операциям.

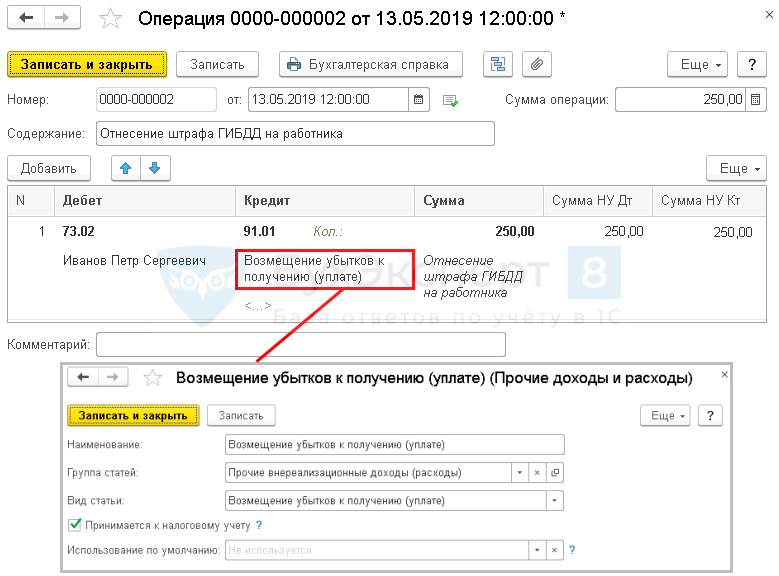

Получено согласие работника на возмещение ущерба

Если получено согласие работника на возмещение ущерба организации, то задолженность работника отразите документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет — Операции, введенные вручную.

В документе укажите:

- от — дата письменного признания виновным лицом ущерба.

Отнесение суммы ущерба на виновного работника:

- Дебет — 73.02 «Расчеты по возмещению материального ущерба»:

- Субконто — указывается виновный работник из справочника Физические лица, с которого подлежит взысканию сумма ущерба;

- Кредит — 91.01 «Прочие доходы»:

- Субконто — статья прочих расходов и доходов, Вид статьи — Возмещение убытков к получению (уплате), флажок Принимается к налоговому учету установлен.

- Сумма — сумма штрафа.

Сумма штрафа может быть:

- внесена работником в кассу;

- удержана работодателем из зарплаты.

Подробнее на примере Удержания из зарплаты ущерба за недостачу

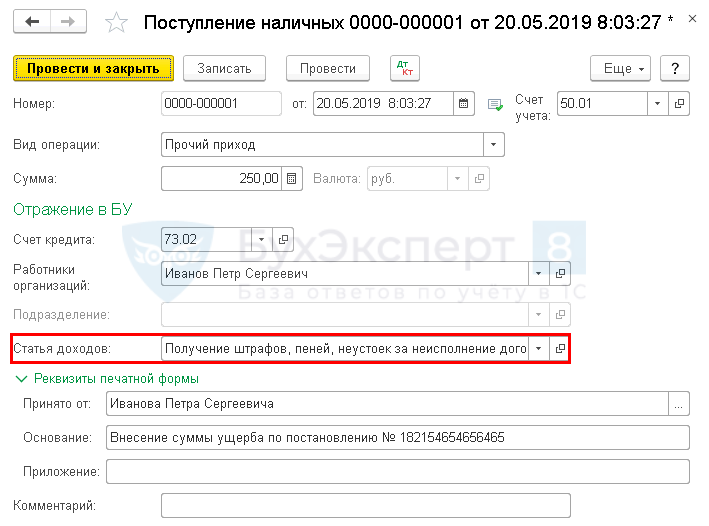

Внесение работником суммы штрафа в кассу предприятия

Оформите документ Поступление наличных вид операции Прочий приход в разделе Банк и касса – Касса — Кассовые документы – кнопка Поступление.

Укажите:

- Статья доходов — Получение штрафов, пеней, неустоек за неисполнение договоров:

- Вид движения — Прочие поступления по текущим операциям.

Удержание НДФЛ в случае отказа от возмещения штрафа

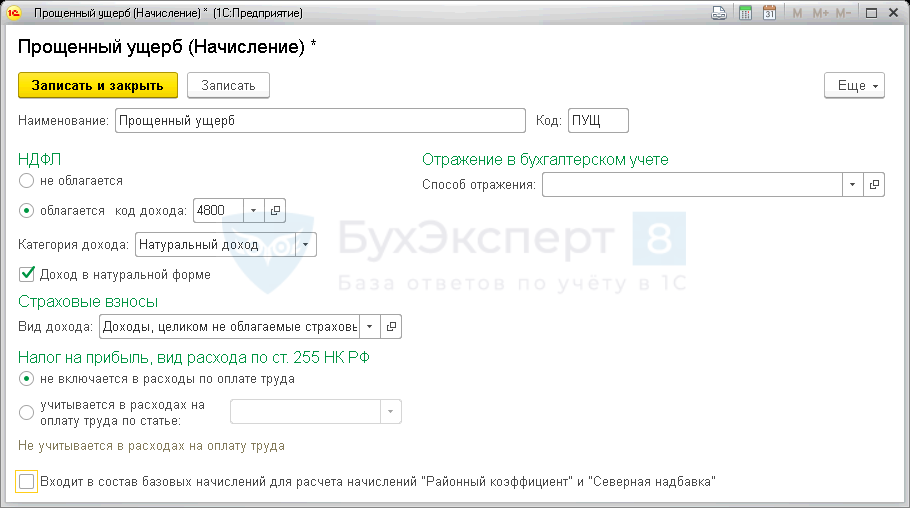

Для исчисления НДФЛ с прощенной суммы ущерба создайте новый вид начисления Прощенный ущерб. Настройка нового вида начисления осуществляется в разделе Зарплата и кадры — Справочники и настройки — Настройки зарплаты — раздел Расчет зарплаты — ссылка Начисления — кнопка Создать.

Установите:

- В разделе НДФЛ:

- переключатель — облагается;

- код дохода — 4800 «Иные доходы»;

- флажок Доход в натуральной форме установлен: это требуется для того, чтобы в документе Начисление зарплаты был исчислен НДФЛ, но начисление самого дохода не происходило.

- В разделе Страховые взносы:

- Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих.

- В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — не включается в расходы по оплате труда.

- Флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливаете.

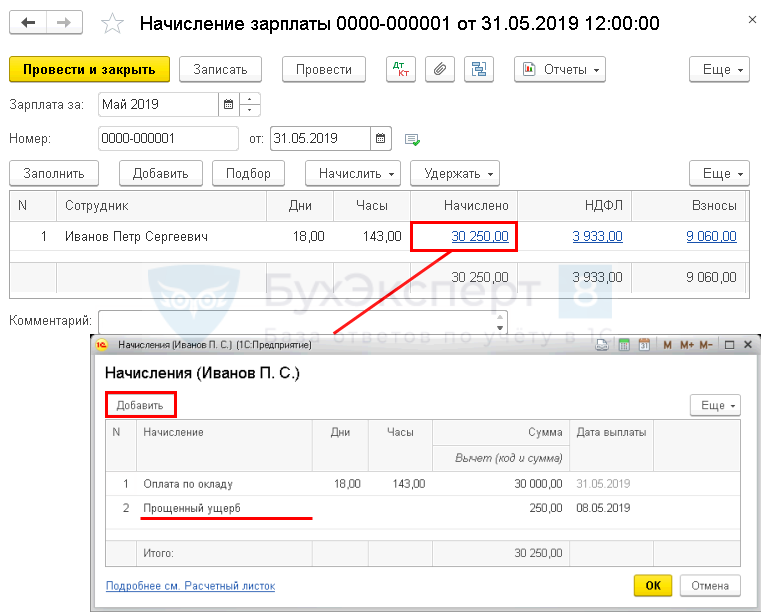

Исчисление НДФЛ с прощенного ущерба оформите документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления – кнопка Создать – Начисление зарплаты.

По кнопке Добавить в форме Начисления укажите созданный вид начисления:

- Дата выплаты — дата уплаты штрафа Организацией;

- Сумма — сумма прощенного штрафа.

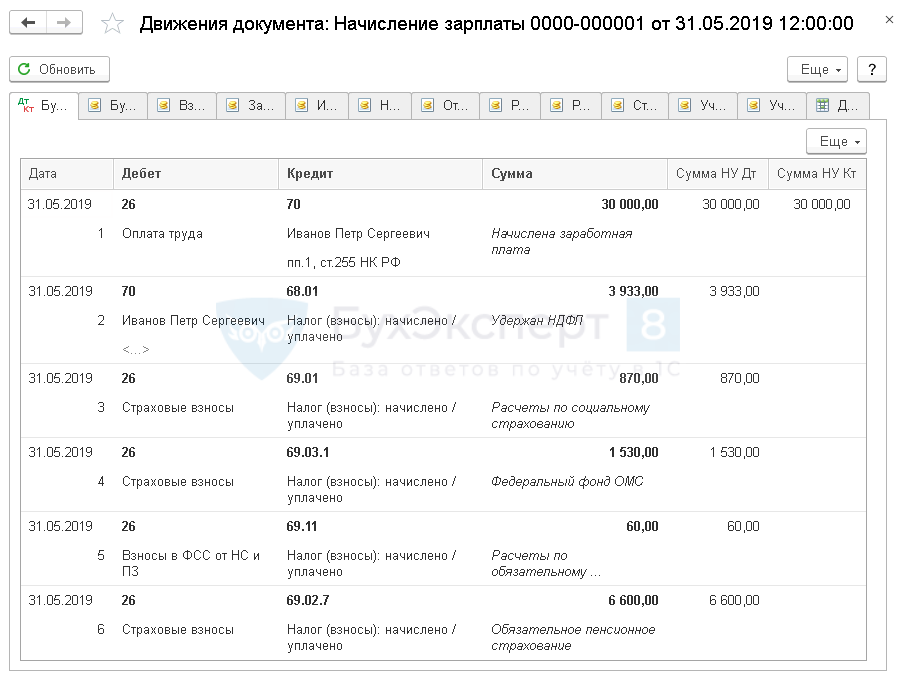

Штраф ГИБДД — проводки в 1С 8.3

Документ формирует проводки:

- Дт 26 Кт 70 — начисление зарплаты;

- Дт 70 Кт 68.01 — удержание НДФЛ с зарплаты и натурального дохода;

- Дт 26 Кт 69.01 — начисление страховых взносов на социальное страхование в ФСС с зарплаты;

- Дт 26 Кт 69.03.1 — начисление страховых взносов в ФФОМС с зарплаты;

- Дт 26 Кт 69.02.7 — начисление страховых взносов на пенсионное страхование в ПФР с зарплаты.

См. также:

- Ограничение удержаний из зарплаты

- Исчисление НДФЛ и страховых взносов со сверхнормативных суточных

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней

бесплатно

Проводки по договору лизинга: пример для лизингополучателя

Все проводки в одной таблице.

Лизинг — это одна из форм арендных отношений.

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя. При этом по взаимному соглашению сторон лизинговое имущество может учитываться на балансе лизингополучателя или на балансе лизингодателя.

В договор может быть включено условие о выкупе предмета лизинга после завершения договора.

Амортизацию начисляет та сторона, у которой имущество учитывается на балансе.

О порядке учета сделки по договору лизинга сторонами и о налоговых риски, связанных с лизингом, расскажут на семинаре 10 июня в Москве.

Записывайтесь. При регистрации через «Клерк» скидка.

Рассмотрим на примере, какие проводки должен сделать бухгалтер компании-лизингополучателя в случае, если по договору предмет лизинга будет учитываться на балансе этой компании.

Пример:

Компания приобрела в лизинг автомобиль. Стоимостью автомобиля — 1 080 000 рублей, в том числе НДС 180 000 рублей.

Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 30 000 рублей, в том числе НДС 5 000 рублей. Через 3 года оборудование выкупается лизингополучателем за 24 000 рублей (в том числе НДС 4 000 рублей).

Срок амортизации — 37 месяцев.

При отражении операций, в частности будут задействованы следующие счета (субсчета):

«Аренда и лизинг в 2019-2020: все по-новому» — тема семинара, который проведет консультант-практик Климова М. А.. Она расскажет о тонкостях договоров, о ФСБУ 25/2018 и МСФО (IFRS) 16.

Об особенностях начисления амортизации, ее ускорения и определения СПИ предмета лизинга тоже расскажут на семинаре 10 октября.

Источник

Лизинг автомобиля: бухгалтерские проводки

Автомобили используют в работе большинство организаций. Чтобы обзавестись авто, можно воспользоваться несколькими вариантами его приобретения: покупкой, кредитом или лизингом. Последний из них, пожалуй, самый выгодный.

Дело в том, что амортизацию по такому основному средству можно начислять в три раза быстрее. В зависимости от того, на чьем балансе учитывается лизинговое имущество, этим правом может воспользоваться как лизингодатель, так и лизингополучатель. А лизинговые платежи уменьшают базу по налогу на прибыль.

Таким образом, лизинг — это уникальный финансовый инструмент, который полезен как крупным, так и небольшим организациям.

Одним из основных факторов, влияющих на бухгалтерский учет основных средств, приобретенных по лизингу, является условие договора, определяющее, на чьем балансе — лизингополучателя или лизингодателя, будет учитываться автомобиль. О том, какие сделать бухгалтерские проводки по учету автомобиля, приобретенного в лизинг, а также об особенностях учета ТС на балансе лизингополучателя и лизингодателя, читайте в статье.

Учет лизинга на балансе лизингополучателя: проводки

В 2021 году учет лизинга регламентируется Приказом Минфина РФ от 17.02.1997 № 15, ПБУ 6/01, утвержденными Приказом Минфина РФ от 30.03.2001 № 26н, методическими указаниями по бухучету ОС, установленными Приказом Минфина РФ от 13.10.2003 № 91нв. Начиная с 01.01.2022 все названные документы утратят свою силу. С этого момента руководствоваться в работе нужно будет новыми ФСБУ:

Дожидаться 01.01.2022 необязательно, новые стандарты можно применять и раньше. Выбранный способ нужно будет отразить в первой бухотчетности, составленной с применением нового стандарта.

Автомобили, приобретенные в лизинг, в бухучете лизингополучателя учитываются как основное средство (ОС) — п. 4 ПБУ 6/01, утвержденных Приказом Минфина РФ от 30.03.2001 № 26н.

Алгоритм учета следующий.

1. Формируется первоначальная стоимость ТС — это сумма всех платежей по договору лизинга.

Если авто регистрируется за лизингополучателем, госпошлина и другие регистрационные действия включаются в первоначальную стоимость ОС (пп. 7, 8 ПБУ 6/01, п. 8 указаний об отражении в бухучете операций по договору лизинга, письма Минфина РФ от 29.09.2009 № 03-05-05-04/61, от 26.06.2006 № 07-05-06/161).

2. Для начисления амортизации определяется амортизационная группа и срок полезного использования (СПИ) автомобиля.

Амортизационная группа определяется по наименованию ТС в классификации ОС, приведенных в Постановлении Правительства РФ от 01.01.2002 № 1. Например, легковой автомобиль с бензиновым двигателем объемом 5 л находим так. В классификации указаны три позиции:

2) «Автомобили легковые малого класса для инвалидов»;

3) «Автомобили легковые большого класса (с рабочим объемом двигателя свыше 3,5 л) и высшего класса».

Вторая и третья позиции есть в примечаниях к общему наименованию «Средства автотранспортные для перевозки людей прочие». В данном случае подходит только третья позиция, поэтому автомобиль можно отнести к 5-й амортизационной группе.

СПИ устанавливается в месяцах в пределах для амортизационной группы. Минимальный СПИ назначается на один месяц больше нижней границы группы, максимальный СПИ — совпадает с верхней. Так, для 5-й амортизационной группы с СПИ от 7 лет до 10 лет минимальный СПИ равен 85 мес. (7 лет х 12 мес. 1 мес.), максимальный СПИ — 120 месяцам.

3. Начисленная амортизация списывается в расходы, а на текущие лизинговые платежи уменьшается задолженность перед лизингодателем (абз. 2 п. 8 указаний по лизингу, утвержденных Приказом Минфина РФ от 17.02.1997 № 15).

Если СПИ больше 5 лет, можно применять ускоренную амортизацию с коэффициентом до 3 (ст. 257, 259.3 НК РФ). Факт применения коэффициента и его размер нужно закрепить в учетной политике организации — п. 19 ПБУ 6/01, пп. 1 п. 2 ст. 259.3 НК РФ.

Выкупная стоимость в бухгалтерском учете отражается как лизинговый платеж. Перевод авто в состав собственных ОС сопровождается проводками по счетам 01 и 02 (письмо Минфина РФ от 17.05.2019 № 03-03-07/35556).

Если автомобиль регистрируется после выкупа, госпошлина и совершение других регистрационных действий признаются в бухучете в расходах по обычным видам деятельности (п. 14 ПБУ 6/01, пп. 5, 16 ПБУ 10/99, утвержденных Приказом Минфина РФ от 06.05.1999 № 33н).

Таблица «Проводки лизингополучателя при учете автомобиля на его балансе»

Содержание операции

Первичный документ

Получение автомобиля 08 «Вложения во внеоборотные активы» 76 — арендные обязательства Акт приема-передачи, договор лизинга Отражение НДС, подлежащего уплате лизингодателю 19 76 — арендные обязательства Договор лизинга Отражение автомобиля в составе ОС 01 — лизинг 08 «Вложения во внеоборотные активы» Акт о приеме-передаче объекта ОС

Ежемесячно, с 1-го числа месяца, следующего за месяцем принятия автомобиля к учету в составе ОС

Начисление амортизации по автомобилю 20, 25 02 — лизинг Бухгалтерская справка-расчет

Учет лизинга на балансе лизингодателя: проводки

Автомобили, приобретенные для передачи лизингополучателю, учитываются на счете 03 «Доходные вложения в материальные ценности» по первоначальной стоимости, исходя из фактических затрат на покупку. Предварительно эти затраты отражаются на счете 08 «Вложения во внеоборотные активы» (пп. 5, 7, 8 ПБУ 6/01, п. 3 указаний об отражении в бухучете операций по договору лизинга).

Амортизация по автомобилю начисляется с 1-го числа месяца, следующего за месяцем его передачи лизингополучателю (п. 21 ПБУ 6/01, п. 50 методических указаний по бухучету ОС, п. 5 указаний об отражении в бухучете операций по договору лизинга).

Таблица «Проводки лизингодателя при учете автомобиля на его балансе»

Содержание операции

Первичный документ

Отражение затрат (без НДС), связанных с приобретением автомобиля 08 60 Отгрузочные документы продавца Отражение НДС, предъявленного продавцом 19 60 Счет-фактура Принятие к вычету «входного» НДС 68 19 Счет-фактура Принятие авто к учету 03-лд 08 Акт о приеме-передаче автомобиля, инвентарная карточка учета объекта ОС Оплата авто продавцу 60 51 Банковская выписка Передача авто лизингополучателю 03-лп 03-лд Акт приемки-передачи автомобиля, договор лизинга

Ежемесячно с 1-го числа месяца, следующего за месяцем передачи автомобиля лизингополучателю

Бухгалтерская справка-расчет

Оплата по договору лизинга: проводки

Лизингополучатель отражает в бухучете лизинговые платежи за автомобиль следующим образом. Учет лизинговых платежей, независимо от времени уплаты, зависит от того, на чьем балансе учтен автомобиль.

Если авто учтено на балансе лизингодателя, то лизинговые платежи относятся к расходам по обычным видам деятельности.

Начисление и уплата лизинговых платежей в этом случае отражается у лизингополучателя следующими проводками.

Содержание операций

Первичный документ

76 — лизинговые платежи Бухгалтерская справка Отражение НДС, предъявленного лизингодателем с суммы текущего лизингового платежа 19 76 — лизинговые платежи Счет-фактура Принятие к вычету НДС, предъявленного лизингодателем с суммы текущего лизингового платежа (при наличии права на вычет) 68 19 Счет-фактура Уплачен текущий лизинговый платеж 76 — лизинговые платежи 51 Банковская выписка

Если авто учитывается на балансе самого лизингополучателя, тогда лизинговые платежи относятся в уменьшение долга перед лизингодателем.

Такие операции отражаются в учете лизингополучателя следующими проводками.

Содержание операции

Первичный документ

Начисление текущего лизингового платежа 76 — арендные обязательства 76 — лизинговые платежи Договор лизинга, бухгалтерская справка Принятие к вычету НДС, предъявленного лизингодателем с суммы текущего лизингового платежа (при наличии права на вычет) 68 19 Счет-фактура

Если договором лизинга не предусмотрен выкуп автомобиля, или выкупная стоимость не выделена отдельной суммой, или она выплачивается по окончании срока лизинга

76 — лизинговые платежи

Банковская выписка

Лизингодатель учитывает лизинговые платежи (без учета НДС) в доходах от обычных видов деятельности. Как правило, их отражают в доходах ежемесячно в суммах, согласованных в графике лизинговых платежей (пп. 5, 6, 6.1, 12 ПБУ 9/99 «Доходы организаций»).

Проводки у лизингодателя по приему платежей отражаются так.

Содержание операции

Первичный документ

90-1 Договор лизинга, бухгалтерская справка Начисление НДС 90-3 68 Счет-фактура Получение лизингового платежа 51

Банковская выписка

Досрочный выкуп автомобиля из лизинга: проводки

При досрочном выкупе авто в бухучете лизингодателя признается доход в сумме причитающихся в связи с этим событием платежей. Если авто учтено на балансе лизингодателя, остаточная стоимость выкупленного ТС относится в расходы. Если авто учтено на балансе лизингополучателя, тогда в расходах нужно признать не списанную к моменту выкупа часть затрат на покупку авто.

Последовательность действий лизингодателя при досрочном выкупе автомобиля.

1. Признать доход от обычных видов деятельности в сумме платежей (без НДС), подлежащих уплате лизингополучателем в связи с досрочным выкупом автомобиля (пп. 3, 5, 6, 6.1, 12 ПБУ 9/99, п. 2 рекомендаций Р-99/2018-ОК лизинг «Доход от продажи предметов лизинга».

2. Если авто учтено на балансе лизингодателя, тогда:

3. Если автомобиль учтен на балансе лизингополучателя, тогда:

Отражение досрочного выкупа автомобиля в бухгалтерских записях.

Содержание операции

Первичный документ

Признание дохода в сумме платежей в связи с досрочным выкупом предмета лизинга 90-1 Акт о передаче автомобиля Начисление НДС с платежей в связи с досрочным выкупом 90-3 68 Счет-фактура Получение платежей в связи с досрочным выкупом авто (в том числе выкупная стоимость, если она согласована договором) 51 Банковская выписка Принятие к вычету НДС с авансов, полученных в счет выкупной стоимости (если выкупная стоимость перечислялась частями вместе с лизинговыми платежами) 68

Если автомобиль учтен на балансе лизингодателя

Списание первоначальной стоимости досрочно выкупленного ТС 03-выбытие 03-лизинг Бухгалтерская справка Списание амортизации авто 02-лизинг 03-выбытие Бухгалтерская справка Списание остаточной стоимости авто 90-2 03-выбытие Бухгалтерская справка

Если автомобиль учтен на балансе лизингополучателя (лизингодатель отражает лизинговые операции с использованием счета 97)

Отражение части затрат на приобретение автомобиля, не списанных ранее в расходы 90-2 97 Бухгалтерская справка-расчет Списание стоимости автомобиля с забалансового учета 011 Бухгалтерская справка

Если автомобиль учтен на балансе лизингополучателя, при его досрочном выкупе необходимо скорректировать стоимость ТС и входной НДС на разницу между оставшейся суммой платежей и суммой, уплаченной лизингодателю при выкупе.

Пример. Учет при досрочном выкупе авто

Авто получено по договору лизинга в апреле 2021 года и принято на учет по стоимости всех платежей по договору без НДС — 2 800 000 рублей, СПИ — 40 мес., ежемесячная амортизация — 70 000,00 рублей.

В мае 2022 года договор лизинга прекращен, и автомобиль досрочно выкуплен за 750 000 рублей (НДС — 125 000, стоимость без НДС — 625 000 ). На момент прекращения договора остаток долга перед лизингодателем составил 1 344 000 рублей (НДС — 224 000, платежи без НДС — 1 120 000).

В налоговом учете принимаем на учет автомобиль по стоимости 625 000 рублей, СПИ уменьшаем на срок эксплуатации авто в лизинге — 13 месяцев (май 2021-го — май 2022-го). Начиная с июня 2022-го начисляем амортизацию по новому авто — 23 148,15 рубля (625 000 / (40 мес. — 13 мес.))

В бухгалтерском учете счет 01 кредитуется на 495 000 рублей (1 120 000 — 625 000);

Счет 19 кредитуется на 99 000 рублей (224 000 — 125 000).

Новая первоначальная стоимость автомобиля — 2 305 000 рублей (2 800 000 — 495 000). Накопленная амортизация — 910 000 рублей (70 000 рублей х 13 мес.).

Тридцать первого мая начисляем амортизацию исходя из прежней стоимости — 70 000 рублей. Остаточная стоимость на 31 мая — 1 395 000 рублей (2 305 000 руб. — 70 000 руб. х 13 мес.). Начиная с июня 2022-го начисляем амортизацию — 51 666,67 рубля (1 395 000 руб. / (40 мес. — 13 мес.).

Ежемесячно с июня 2022 года по август 2024 года

Возврат лизинга: проводки

Отражение возврата автомобиля у лизингодателя в случае, если авто учитывается на его балансе.

Возврат автомобиля лизингополучателем отражается записями в аналитическом учете по счету 03. Амортизацию по авто лизингодатель продолжает начислять в прежнем порядке (п. 21 ПБУ 6/01).

Проводки лизингодателя при возврате лизингополучателем автомобиля.

Содержание операций

Первичный документ

| Содержание операции | Дебет | Кредит | Сумма (руб.) |

| Уплачена новая выкупная стоимость | 76.07.04 | 51 | 750 000 |

| Начисление лизингового платежа в части выкупной стоимости | 76.07.1 | 76.07.4 | 750 000 |

| Вычет НДС по выкупной стоимости | 68 | 19 | 125 000 |

| Уменьшение стоимости автомобиля в связи с досрочным выкупом | 76.07.1 | 01.03 | 495 000 |

| Уменьшение НДС к вычету в связи с досрочным выкупом | 76.07.1 | 19 | 99 000 |

| Перевод лизингового автомобиля в собственные ОС | 01.01 | 01.03 | 2 305 000 |

| Амортизация по лизинговому авто | 20 | 02.03 | 70 000 |

| Перенос накопленной амортизации | 02.03 | 02.01 | 910 000 |

| Отражение возврата автомобиля | 03-лд | 03-лп | Акт приемки-передачи автомобиля, инвентарная карточка учета объекта ОС |

| Отражение амортизации по возвращенному автомобилю | 02-лп | 02-лд | Инвентарная карточка учета объекта ОС |

Отражение возврата автомобиля у лизингополучателя в случае, если авто учитывается на его балансе.

Если лизингополучатель возвращает автомобиль лизингодателю, то в бухучете он отражает выбытие объекта ОС. Доходов и расходов от такой операции, как правило, не возникает.

На дату возврата автомобиля лизингодателю его стоимость списывается с учета (п. 29 ПБУ 6/01, утвержденных Приказом Минфина РФ от 30.03.2001 № 26н).

Если возврат производится в срок, установленный договором, то автомобиль уже полностью самортизирован, поэтому доходов и расходов не возникнет.

Если же авто возвращается досрочно, необходимо придерживаться следующего алгоритма:

Источник

Бухгалтерский и налоговый учет лизинговых операций у лизингополучателя. Примеры

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Гражданско-правовые основы

Одной из форм арендных отношений является лизинг.

Предметом лизинга могут быть любые непотребляемые вещи, кроме земельных участков и других природных объектов (ст. 666 ГК РФ).

По договору лизинга лизингодатель обязуется приобрести у определенного продавца в собственность определенное имущество для его передачи за плату на определенный срок в качестве предмета лизинга лизингополучателю (ст. 2, п. 4 ст. 15 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)», ст. 665 Гражданского кодекса РФ).

Размер, способ осуществления и периодичность лизинговых платежей определяются договором лизинга (п. 2 ст. 28 Федерального закона N 164-ФЗ).

Имущество, переданное во временное владение и пользование лизингополучателю, является собственностью лизингодателя (п. 1 ст. 11 Закона N 164-ФЗ). При этом по взаимному соглашению сторон лизинговое имущество может учитываться на балансе лизингополучателя или на балансе лизингодателя (п. 1 ст. 31 Закона N 164-ФЗ).

По окончании срока действия договора лизинга лизингополучатель может приобрести предмет лизинга в собственность, если это предусмотрено договором лизинга (п. 5 ст. 15 Федерального закона N 164-ФЗ). При этом в общую сумму договора лизинга может включаться выкупная цена предмета лизинга (п. 1 ст. 28 Федерального закона N 164-ФЗ).

Предмет лизинга на балансе лизингополучателя

Бухгалтерский учет

Если согласно условиям договора лизинговое имущество учитывается на балансе лизингополучателя, то лизингополучатель учитывает лизинговые операции следующим образом.

Поступление лизингового имущества

Стоимость поступившего лизингового имущества отражается по дебету счета 08 «Вложения во внеоборотные активы», субсчет «Приобретение отдельных объектов основных средств по договору лизинга», в корреспонденции с кредитом счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Затем затраты, связанные с получением лизингового имущества, и стоимость самого объекта списываются с кредита счета 08 в дебет счета 01 «Основные средства», субсчет «Арендованное имущество» (абз. 2 п. 8 Указаний).

Из положений п. п. 4, 7, 8 ПБУ 6/01 и абз. 2 п. 8 Указаний следует, что если лизинговое имущество учитывается на балансе лизингополучателя, то предмет лизинга принимается лизингополучателем на балансовый учет в составе основных средств по первоначальной стоимости, которая равна общей сумме задолженности перед лизингодателем по договору лизинга без учета НДС.

Расходы, понесенные лизингополучателем по доставке, доведению предмета лизинга до состояния, в котором он пригоден к эксплуатации (в том числе проектные, монтажные и пусконаладочные работы), не подлежат включению в первоначальную стоимость предмета лизинга, учитываемого согласно договору финансовой аренды (лизинга) на балансе лизингополучателя (Постановление ФАС СЗО от 19.11.2010 по делу N А26-11541/2009, Определением ВАС РФ от 12.04.2011 N ВАС-251/11 отказано в пересмотре данного дела).

Лизинговые платежи

Начисление причитающихся лизингодателю лизинговых платежей отражается по дебету счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам» (абз. 2 п. 9 Указаний). То есть суммы причитающихся лизингодателю лизинговых платежей у лизингополучателя в этом случае расходом не признаются.

Амортизация

Начисление амортизации по объекту основных средств, являющемуся предметом договора лизинга, производится исходя из его стоимости и норм, утвержденных в установленном порядке, либо указанных норм, увеличенных в связи с применением механизма ускоренной амортизации на коэффициент не выше трех.

Суммы амортизации отражаются по дебету счетов учета затрат на производство (расходов на продажу) в корреспонденции со счетом 02 «Амортизация основных средств», субсчет «Амортизация имущества, сданного в лизинг» (абз. 3 п. 9 Указаний, п. 50 Методических указаний).

Выкуп лизингового имущества

При выкупе лизингового имущества и переходе его в собственность лизингополучателя при условии погашения всей суммы предусмотренных договором лизинга лизинговых платежей производится внутренняя запись на счетах 01 «Основные средства» и 02 «Амортизация основных средств», связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств (абз. 2 п. 11 Указаний).

Налоговый учет

Поступление лизингового имущества

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

Первоначальной стоимостью имущества, являющегося предметом лизинга, признается сумма расходов лизингодателя на его приобретение, сооружение, доставку, изготовление и доведение до состояния, в котором оно пригодно для использования, за исключением сумм налогов, подлежащих вычету или учитываемых в составе расходов в соответствии с НК РФ (абз. 3 п. 1 ст. 257 НК РФ).

Амортизация

Первоначальная стоимость объектов ОС включается в расходы через амортизационные отчисления (пп. 3 п. 2 ст. 253 НК РФ). При начислении амортизации лизингополучатель вправе к основной норме амортизации применять специальный коэффициент, но не выше 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Лизинговые платежи

Кроме амортизационных отчислений, ежемесячно в налоговом учете лизингополучателя могут признаваться расходы в виде лизинговых платежей за вычетом суммы амортизации по лизинговому имуществу, начисленной в соответствии с гл. 25 НК РФ (абз. 2 пп. 10 п. 1 ст. 264 НК РФ).

Выкуп лизингового имущества

По истечении срока лизинга организация может приобрести предмет лизинга в собственность, уплачивая выкупную цену.

Тогда, первоначальная стоимость выкупленного ОС будет равна его выкупной цене, указанной в договоре лизинга (без учета НДС) (п. 1 ст. 256, абз. 2 п. 1 ст. 257 НК РФ).

При расчете амортизации организация может использовать оставшийся срок полезного использования приобретенного в собственность объекта ОС (п. 7 ст. 258 НК РФ).

Налог на добавленную стоимость (НДС)

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, общая сумма НДС, подлежащая уплате по договору лизингодателю, отражается по дебету счета 19 «Налог на добавленную стоимость по приобретенным ценностям» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Арендные обязательства».

Указанную сумму организация вправе принять к вычету по мере получения счетов-фактур от лизингодателя (пп. 1 п. 2 ст. 171 и п. 1 ст. 172 Налогового кодекса РФ).

Расходы лизингодателя, связанные с приобретением предмета лизинга, составили 944 000 руб., в том числе НДС 144 000 руб.

Общая сумма лизинговых платежей составляет 1 180 000 руб. (в том числе НДС 180 000 руб.).

Условиями договора лизинга предусмотрено внесение лизингополучателем 20-процентной предоплаты.

Авансовый платеж относится ко всему сроку лизинга, который равен 20 месяцам.

В налоговом учете срок полезного использования предмета лизинга установлен равным шести годам (предмет лизинга относится к четвертой амортизационной группе), при начислении амортизации организация применяет специальный коэффициент, равный 3.

Амортизация в бухгалтерском и налоговом учете начисляется линейным способом (методом).

Лизинговое имущество учитывается на балансе лизингополучателя. Организация применяет метод начисления.

По истечении срока действия договора лизинга предмет лизинга возвращается лизингодателю.

В бухгалтерском учете сумма ежемесячного лизингового платежа составляет 59 000 руб. (1 180 000 руб. / 20 мес.), в том числе НДС 9000 руб. (180 000 руб. / 20 мес.).

При этом 20 процентов цены договора лизингополучатель перечисляет авансом после заключения договора лизинга.

Перечисленный аванс не признается расходом лизингополучателя и учитывается в составе дебиторской задолженности с обособленным отражением в аналитическом учете (п. п. 3, 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н).

Кроме того, организация-лизингополучатель ежемесячно начисляет амортизацию по принятому на баланс предмету лизинга (п. 17 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, п. 50 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

При линейном способе начисления амортизации годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта (п. 19 ПБУ 6/01).

В данном случае срок полезного использования предмета лизинга может быть установлен в бухгалтерском учете исходя из срока действия договора лизинга (20 месяцев) (п. 20 ПБУ 6/01).

В налоговом учете сумма предоплаты, перечисленная лизингодателю, не признается расходом в налоговом учете (п. 14 ст. 270 НК РФ).

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингополучателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

При начислении амортизации по основным средствам из четвертой амортизационной группы, которые являются предметом договора лизинга, к основной норме амортизации налогоплательщик вправе применять специальный коэффициент, но не выше 3 (пп. 1 п. 2 ст. 259.3 НК РФ).

Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем ввода объекта основных средств в эксплуатацию, и прекращается с 1-го числа месяца, следующего за месяцем, когда произошло полное списание стоимости этого объекта либо когда данный объект выбыл из состава амортизируемого имущества по любым основаниям (п. 4 ст. 259, п. 5 ст. 259.1 НК РФ).

Поскольку организация использует специальный коэффициент, равный 3, ежемесячная сумма амортизации, начисленная в налоговом учете линейным методом, в данном случае составляет 33 333,33 руб. (800 000 руб. x 1 / (12 мес. x 6 лет) x 100% x 3) (п. 2 ст. 259.1 НК РФ).

Применение ПБУ 18/02

В данном случае сумму, уплачиваемую лизингополучателю по договору лизинга, организация учитывает в расходах в бухгалтерском учете через амортизационные отчисления. При этом ежемесячная сумма расходов составляет 50 000 руб.

В налоговом учете общая сумма расходов по договору лизинга учитывается через амортизационные отчисления и лизинговые платежи. При этом ежемесячная сумма расходов, как и в бухгалтерском учете, составляет 50 000 руб. (33 333,33 руб. + 16 666,67 руб.).

Таким образом, различий в порядке признания расходов между бухгалтерским и налоговым учетом не возникает.

В учете лизингополучателя расчеты с лизингодателем по лизинговым платежам будут отражены следующими проводками:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Перечисление аванса и получение предмета лизинга

Перечислен аванс по договору лизинга

76-6 «Задолженность по лизинговым платежам»

Выписка банка по расчетному счету

Принят к вычету НДС с перечисленной предоплаты

Выписка банка по расчетному счету

Отражена задолженность (без учета НДС) перед лизингодателем по договору лизинга

08 «Вложения во внеоборотные активы»

76-5 «Арендные обязательства»

Акт приемки-передачи имущества в лизинг,

Отражен НДС, подлежащий уплате по договору лизинга

76-5 «Арендные обязательства»

Предмет лизинга принят к учету в составе основных средств

01-2 «Полученное в лизинг имущество»

08 «Вложения во внеоборотные активы»

Акт о приеме- передаче объекта основных средств,

Инвентарная карточка учета объекта основных средств

Ежемесячно в течение срока действия договора лизинга

Начислен ежемесячный лизинговый платеж

76-5 «Арендные обязательства»

76-6 «Задолженность по лизинговым платежам»

Принят к вычету НДС с суммы ежемесячного лизингового платежа

20 «Основное производство»

02 «Амортизация основных средств»

Перечислен ежемесячный лизинговый платеж (за вычетом уплаченного аванса)

76-6 «Задолженность по лизинговым платежам»

Выписка банка по расчетному счету

Восстановлен НДС с перечисленной предоплаты

На дату возврата предмета лизинга лизингодателю

Стоимость возвращенного предмета лизинга списана с учета

02 «Амортизация основных средств»

01-2 «Полученное в лизинг имущество»

Акт о приеме-передаче объекта основных средств

Предмет лизинга на балансе лизингодателя

Если согласно условиям договора лизинговое имущество учитывается на балансе лизингодателя, то лизингополучатель учитывает лизинговые операции следующим образом.

Бухгалтерский учет

Поступление лизингового имущества

Поступление лизингового имущества отражается лизингополучателем на забалансовом счете 001 «Арендованные основные средства» (п. 8 Указаний) в оценке, указанной в договоре (Инструкция по применению Плана счетов утверждена Приказом Минфина России от 31.10.2000 N 94н.

Лизинговые платежи

Начисление лизинговых платежей, причитающихся лизингодателю, за отчетный период отражается по кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Задолженность по лизинговым платежам», в корреспонденции со счетами учета затрат (п. 9 Указаний).

Возврат лизингового имущества

При возврате лизингового имущества лизингодателю его стоимость списывается с забалансового счета 001 «Арендованные основные средства» (п. 10 Указаний).

Выкуп предмета лизинга

При выкупе предмета лизинга его стоимость на дату перехода права собственности списывается с забалансового счета 001 «Арендованные основные средства». Одновременно производится запись на эту стоимость по дебету счета 01 «Основные средства» и кредиту счета 02 «Амортизация основных средств», субсчет «Амортизация собственных основных средств» (абз. 1 п. 11 Указаний).

Налоговый учет

В случае если по условиям договора лизинга предмет лизинга учитывается на балансе лизингодателя, он включает предмет лизинга в соответствующую амортизационную группу (п. 10 ст. 258 НК РФ).

Лизинговые платежи за принятое в лизинг имущество относятся к прочим расходам, связанным с производством и реализацией (пп. 10 п. 1 ст. 264 НК РФ).

В общем случае дата признания в составе расходов лизингового платежа зависит от метода учета доходов и расходов, который применяет лизингополучатель в налоговом учете.

Если лизингополучатель применяет метод начисления, то лизинговые платежи учитываются по мере их начисления (на последнее число отчетного периода) (пп. 3 п. 7 ст. 272 НК РФ).

Если лизингополучатель применяет кассовый метод учета доходов и расходов, то лизинговые платежи учитываются на дату их перечисления лизингодателю (п. 3 ст. 273 НК РФ).

Налог на добавленную стоимость (НДС)

Если по условиям договора лизинга предмет лизинга учитывается на балансе лизингодателя, то при получении предмета лизинга НДС, указанный в договоре лизинга, не отражается в учете лизингополучателя.

Ели договором предусмотрена предоплата, то лизингополучатель, перечисливший предоплату лизингодателю, может принять к вычету НДС с суммы предоплаты (п. 12 ст. 171 Налогового кодекса РФ). Налоговый вычет производится при наличии счета-фактуры, выставленного лизингодателем при получении предоплаты, платежного документа, подтверждающего перечисление суммы предоплаты, и договора, предусматривающего перечисление предоплаты (п. 9 ст. 172 НК РФ).

По мере начисления лизинговых платежей сумма НДС, предъявленная лизингодателем, может быть принята к вычету на основании пп. 1 п. 2 ст. 171 и п. 1 ст. 172 НК РФ.

Одновременно подлежит восстановлению соответствующая сумма НДС, принятая к вычету с перечисленной предоплаты (пп. 3 п. 3 ст. 170 НК РФ).

Общая сумма лизинговых платежей составляет 1 180 000 руб. (в том числе НДС 180 000 руб.).

Условиями договора лизинга предусмотрено внесение лизингополучателем 20-процентной предоплаты

Авансовый платеж относится ко всему сроку лизинга (20 месяцев).

Лизинговое имущество учитывается на балансе лизингодателя.

По истечении срока действия договора лизинга предмет лизинга возвращается лизингодателю.

В рассматриваемом примере сумма ежемесячного лизингового платежа составляет 59 000 руб. (1 180 000 руб. / 20 мес.), в том числе НДС 9000 руб. (180 000 руб. / 20 мес.).

При этом 20 процентов цены договора лизингополучатель перечисляет авансом после заключения договора лизинга. При этом перечисленный аванс не признается расходом лизингополучателя и учитывается в составе дебиторской задолженности на счете учета расчетов с лизингодателем.

В учете лизингополучателя расчеты с лизингодателем по лизинговым платежам будут отражены следующими записями:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

Бухгалтерские записи, связанные с перечислением аванса и получением предмета лизинга

Перечислен аванс по договору лизинга

Выписка банка по расчетному счету

Принят к вычету НДС с перечисленной предоплаты

76-«Расчеты с разными дебиторами и кредиторами», субсчет «НДС с выданных авансов и предоплат».

Выписка банка по расчетному счету

Стоимость полученного предмета лизинга отражена на забалансовом счете

Акт приемки-передачи имущества в лизинг,

Ежемесячно в течение срока действия договора лизинга

Отражена сумма лизингового платежа за пользование предметом лизинга

Отражен НДС, предъявленный в сумме лизингового платежа

Принят к вычету НДС, предъявленный в сумме лизингового платежа

Восстановлен НДС с перечисленной предоплаты

76-«Расчеты с разными дебиторами и кредиторами», субсчет «НДС с выданных авансов и предоплат».

Лизинговый платеж перечислен лизингодателю

Выписка банка по расчетному счету

На дату возврата предмета лизинга лизингодателю

Стоимость возвращенного предмета лизинга списана с забалансового счета

Источник

Законодательство предусматривает десятки разных видов штрафов: за нарушение правил учета, сдачу отчетности с опозданием, не сдачу отчетов, неверное исчисление налоговой базы, нарушение договорных условий и т.д. Мало кому удается, полностью избежать штрафов за весь период работы.

Штрафы бывают разные

Все штрафы можно разделить на несколько видов:

- за нарушение налогового законодательства, когда штрафы назначают по НК РФ;

- за нарушение трудового, экологического, таможенного и т.п, когда штрафы назначают по КоАП;

- за нарушение правил дорожного движения;

- за нарушение договорных обязательств с партнерами, когда штрафы прописаны в договорах.

В зависимости от типа штрафа формируются проводки в бухучете.

Штрафы за нарушение законодательства вне зависимости от условий начисления не являются расходами организации при расчете налога на прибыль. То есть, такие расходы не уменьшают налоговую базу по прибыли.

Штрафы, связанные с нарушением налогового законодательства, отражаются в составе убытков на счете 99 «Прибыли и убытки».

Административные штрафы в бухгалтерском и налоговом учете учитываются по дебету счета 91 «Прочие расходы».

Штрафы за нарушение налогового законодательства

Штрафы, выставленные за нарушения в части уплаты налога на прибыль, УСН и ЕСХН учитывают на счете 99 на дату вынесения решения о привлечении к налоговой ответственности.

- Дебет 99 — Кредит 68 – начислен штраф за нарушение налогового законодательства;

- Дебет 68 — Кредит 51 «Расчетные счета» – уплачен штраф за нарушение налогового законодательства.

Штрафы за нарушения при расчете и уплате страховых взносов, включают в состав прочих расходов на дату вынесения решения о привлечении к ответственности. Проводка оформляется через дебет счета 91.

Штрафы за нарушение трудового законодательства

Штрафы за нарушение ТК РФ назначаются по КоАП. В учете их отражают проводками:

- Дебет 91.02 — Кредит 76 – отражен штраф за нарушение прав работника;

- Дебет 76 — Кредит 51 «Расчетные счета» – уплачен штраф.

Обратите внимание! Если штраф выписан директору, он должен оплатить его сам. Организация не вправе оплачивать штрафы за директора (ст. 32.2 КоАП).

Штрафы за нарушение ПДД

Штраф от ГИБДД может быть возмещен водителем, если он виновен в нарушении правил дорожного движения. Имейте в виду, что штраф может быть списан со счета компании по постановлению пристава, если компания не заплатит его добровольно.

Проводки для отражения штрафов ГИБДД:

- Дебет 91.02 «Расходы, не учитываемые в целях налогообложения» — Кредит 76 – отражен штраф за нарушением ПДД;

- Дебет 76 — Кредит 51 – штраф за нарушение ПДД списан с расчетного счета (либо уплачен).

Если водитель согласился добровольно возместить убытки компании, возникшие по его вине:

- Дебет 70 — Кредит 73 – штраф за нарушение ПДД удержан из зарплаты водителя.

Если водитель вернет деньги наличными в кассу, делается проводка: Дебет 50 — Кредит 73.

Сумма возмещения водителем штрафа учитывается во внереализационных доходах, проводки будут такими:

- Дебет 73 — Кредит 91.01 – возмещена сумма ущерба.

Так как штрафы отражаются в бухучете и не принимаются в расходы, возникает разница, которую отражают проводкой: Дебет 99 — Кредит 68.

Другие административные штрафы

Штрафы, выставленные по КоАП всеми остальными контролирующими органами, отражают проводками:

- Дебет 91.02 «Расходы, не учитываемые в целях налогообложения» — Кредит 76 – отражен штраф;

- Дебет 76 — Кредит 51 – уплачен штраф.

Штрафы по договорам с партнерами

Штрафы, пени, неустойки за нарушение условий договоров в учете отражаются в составе прочих расходов в суммах, присужденных судом или признанных самой организацией (п. 11, п. 14.2 ПБУ 10/99 «Расходы организации»).

Проводки будут такими:

- Дебет 91-2 «Прочие расходы» Кредит 76-2 «Расчеты по претензиям» — отражены штрафные санкции за нарушение договорных обязательств;

- Дебет 76-2 «Расчеты по претензиям» Кредит 51 «Расчетные счета» — оплачены штрафные санкции за нарушение договорных обязательств.

Бухгалтерские проводки по лизингу автомобиля у лизингополучателя имеют определенную специфику, присущую всем операциям по лизингу имущества. В этом материале рассмотрим подробно основные блоки проводок для лизингополучателя актуальные для учета до 2022 год, то есть до применения ФСБУ 25/2018 при различных условиях договора лизинга.

Лизинг: особенности учета для юридических лиц

ВАЖНО!!! ДАННЫЙ МАТЕРИАЛ АКТУАЛЕН ДЛЯ ПЕРИОДОВ, КОГДА НЕ ПРИМЕНЯЛСЯ ФСБУ 25/2018 «Бухгалтерский учет аренды». ПРИМЕНЕНИЕ ФСБУ 25/2018 ОБЯЗАТЕЛЬНО С 1 ЯНВАРЯ 2022 ГОДА.

Как организации перейти на учет аренды (лизинга) по новому ФСБУ 25/2018 «Бухгалтерский учет аренды», детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Как применять новый ФСБУ 25/2018? Оформите пробный бесплатный доступ к КонсультантПлюс и переходите в Готовое решение, чтобы получить детальное представление о новом стандарте.

Взять в лизинг автомобиль в настоящее время могут как физические, так и юридические лица. Но вот обязанность фиксировать операции с таким автомобилем в бухгалтерском и налоговом учете возникает только у юридических лиц.

Одновременно юридические лица могут воспользоваться определенными преференциями, которых нет у физлиц, в частности уменьшить налоговую базу по прибыли на лизинговые платежи и принять к вычету НДС, уплаченный лизингодателю. Важно помнить, что данные преференции применимы при общей системе налогообложения. Использование юрлицами спецрежимов характеризуется своими нюансами, например:

- при применении УСН «доходы» расходы на лизинг нельзя списать в уменьшение налоговой базы так же, как и другие расходы на ведение деятельности;

- при применении ЕНВД расчет налога к уплате тоже выполняется по определенным принципам, не включающим вычет из налоговой базы затрат на платежи по договору лизинга.

Далее в материале пойдет речь о бухучете лизинга автомобиля у юрлиц, находящихся на ОСНО. Вопросов налогового учета касаться не будем, поскольку в профессиональной литературе и публикациях имеются некоторые разночтения, связанные с тем, что законодательно вопросы учета лизинга в РФ не отрегулированы в полном объеме.

В подробностях вопросы разграничения бухгалтерских и налоговых проводок представлены в статьях:

- «Амортизация лизингового имущества у лизингополучателя»;

- «Выкупная стоимость лизингового имущества — проводки»;

- «[НАЛОГ НА ПРИБЫЛЬ]: Лизинговые платежи — не всегда прочий расход».

Проводки у лизингополучателя, если автомобиль учитывается на его же балансе

В заключенном договоре на лизинг могут быть прописаны 2 варианта учета автомобиля: на балансе лизингодателя (далее для краткости будем называть его ЛД) и на балансе лизингополучателя (далее — ЛП). В отношении получаемого по лизингу авто действуют те же правила бухучета, что и для другого имущества в лизинге.

Любой договор лизинга содержит нюансы, относящиеся к возможности выкупа предмета договора и порядку формирования и уплаты его выкупной стоимости:

- автомобиль по окончании договора, как правило, переходит в собственность ЛП, но в некоторых случаях может и не переходить и возвращаться ЛД;

- стоимость выкупа может оплачиваться отдельно в установленный договором срок (обычно в конце договора лизинга), а может включаться в состав периодических платежей (ежемесячных или ежеквартальных).

Стандартные бухгалтерские проводки в случае, если ЛП принимает автомобиль на баланс, будут выглядеть так:

|

Положения договора |

Дт |

Кт |

Содержание проводки |

Примечание |

|

Автомобиль переходит в собственность ЛП. Стоимость выкупа включена в состав платежей |

08 |

76/ Арендные обязательства |

Принят на баланс автомобиль и отражена общая сумма долга перед ЛД |

Проводка делается на суммарные платежи по договору, за весь период его действия, за вычетом НДС |

|

19 |

76/ Арендные обязательства |

Отражен входной НДС (со всей суммы, учтенной предыдущей проводкой) |

||

|

01/ Имущество в лизинге |

08 |

Автомобиль введен в эксплуатацию в составе ОС |

||

|

76/ Арендные обязательства |

76/ Расчеты по лизингу |

Отражен периодический платеж по договору |

Проводка выполняется за каждый период, за который предусмотрен платеж в договоре. Например, ежемесячно. Сумма проводки — вся сумма очередного платежа, с НДС |

|

|

76/ Расчеты по лизингу |

51 (50) |

Оплачен периодический платеж |

||

|

68 |

19 |

Принят к вычету НДС |

В части «закрытого» лизингового платежа за истекший период по договору. ВАЖНО! Перечисленный в составе платежа аванс по стоимости выкупа в вычет не берется до фактического выкупа авто. Поэтому в данном случае рекомендуется делать 2 счета-фактуры: на вычет по договорному платежу и на аванс по выкупу |

|

|

20 (25, 26, 44) |

02 |

Начислена амортизация автомобиля |

С месяца, следующего за месяцем ввода в эксплуатацию. |

|

|

Автомобиль переходит в собственность ЛП. Выкупная стоимость не включена в состав лизинговых платежей и платится отдельно в конце договора |

08 |

76/ Арендные обязательства |

Принят на баланс автомобиль и отражен долг по договору перед ЛД |

Проводка делается на общую сумму платежей по договору, включая стоимость выкупа, без НДС |

|

19 |

76/ Арендные обязательства |

Отражен входной НДС |

||

|

01/ Имущество в лизинге |

08 |

Автомобиль введен в эксплуатацию в составе ОС |

||

|

76/ Арендные обязательства |

76/ Расчеты по лизингу |

Отражен периодический платеж |

Проводка выполняется за каждый период, за который предусмотрен платеж в договоре. Например, ежемесячно. Сумма проводки — вся сумма очередного платежа, с НДС |

|

|

76/ Расчеты по лизингу |

51 (50) |

Оплата ЛД периодического платежа |

||

|

68 |

19 |

Принят к вычету НДС по периодическому платежу |

||

|

20 (25, 26, 44) |

02/ Амортизация имущества в лизинге |

Начислена амортизация автомобиля |

С месяца, следующего за месяцем ввода в эксплуатацию. |

Проводки у лизингополучателя, если автомобиль учитывается на балансе лизингодателя

В данном случае учет у ЛП немного проще. Сам автомобиль приходуется на забалансовый счет, амортизация на него ЛП не начисляется и не учитывается.

|

Условия договора |

Дт |

Кт |

Содержание проводки |

Примечание |

|

Автомобиль переходит в собственность ЛП. Цена выкупа включена в состав лизинговых платежей |

001 «Имущество в лизинге» |

Принят за баланс автомобиль |

Проводка делается на сумму (стоимость) автомобиля, за которую его приобрел ЛД. Например, ЛД приобретен автомобиль за 1,5 млн руб. — значит, ЛП приходует автомобиль за балансом по стоимости 1,5 млн руб. |

|

|

20 (25,26,44) |

76/ Лизинговые платежи |

Начислен очередной платеж |

Без НДС |

|

|

19 |

76/ Лизинговые платежи |

Отражен входной НДС |

||

|

76/ Авансы выданные |

76/ Лизинговые платежи |

Отражен аванс по цене выкупа в составе лизингового платежа |

Данная проводка формирует на Кт 76 окончательную сумму, подлежащую уплате за период ЛД |

|

|

76/ Лизинговые платежи |

51 (50) |

Оплата ЛД |

||

|

68 |

19 |

Принят к вычету НДС |

В части «закрытого» лизингового платежа за истекший период по договору. Перечисленный в составе платежа аванс по выкупу в вычет не списывается до фактического выкупа объекта |

|

|

Автомобиль переходит в собственность ЛП. Цена выкупа не включена в состав лизинговых платежей и оплачивается отдельно |

001 «Имущество в лизинге» |

Принят за баланс автомобиль |

||

|

20 (25, 26, 44) |

76/ Лизинговые платежи |

Начислен очередной платеж |

Без НДС |

|

|

19 |

76/Лизинговые платежи |

Отражен входной НДС |

||

|

76/ Лизинговые платежи |

51 (50) |

Оплата ЛД |

||

|

68 |

19 |

Принят к вычету НДС |

Проводки при выкупе или возврате автомобиля

Как уже отмечалось выше, весь учет операций по лизингу, включая выкуп/возврат автомобиля, зависит от того, какие условия прописаны в договоре. Для рассматриваемого нами ЛП будут характерны такие распространенные нюансы:

- Если автомобиль учтен на балансе ЛП, то его по завершении расчетов по выкупу с ЛП необходимо перевести из категории объектов в лизинге в категорию собственных объектов:

|

Содержание проводки |

Дт |

Кт |

Примечание |

|

Выкупленный автомобиль переводится в собственные основные средства |

01/ Основные средства |

01/ Имущество в лизинге |

В той сумме, в какой был оприходован при получении |

|

Аналогично поступаем с амортизацией, которую успели начислить за время действия договора |

02/ Амортизация имущества в лизинге |

02/ Амортизация |

В той сумме, которая накопилась на 02 для лизинга к моменту выкупа |

ОБРАТИТЕ ВНИМАНИЕ! После перевода выкупленного автомобиля в состав собственных основных средств можно ставить в вычет НДС по авансам в счет выкупа.

- Если автомобиль до выкупа учитывался на балансе ЛД, то ЛП при выкупе совершает такие операции:

|

Содержание проводки |

Дт |

Кт |

Примечание |

|

Выкупленный автомобиль снимается с забалансового учета |

001/ Имущество в лизинге |

В той сумме, в какой был оприходован при получении по договору лизинга |

|

|

Выкупленный автомобиль принимается на баланс |

08 |

76 |

На 76 может быть 2 варианта учета:

|

Далее ЛП ведет учет выкупленного автомобиля как обычного основного средства, полученного, например, при купле-продаже. НДС со стоимости выкупа принимается в вычет стандартным порядком.

О вычете НДС с расходов, которые понес лизингополучатель при получении имущества (например, на транспортировку), а также с лизинговых платежей и выкупной стоимости лизингового имущества, подробно рассказано в Готовом решении от КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно изучите материал.

- Иногда встречается ситуация, когда автомобиль должен быть возвращен ЛД по окончании договора. Для бухгалтерии ЛП это упрощает учетную задачу, т. к. обычно если автомобиль подлежит возврату, то он не переходит на баланс ЛП. Учет выбытия такого автомобиля в данном случае будет похож на учет обычной аренды. По завершении лизинговых платежей и по факту возврата автомобиля его нужно снять с забалансового счета 001. Оплата выкупной стоимости у ЛП отражена не будет, оприходование авто на баланс тоже.

Все подробности, связанные с отражением лизингополучателем в учете операций по договору лизинга, если он применяет ФСБУ 25/2018, приведены в Готовом решении от КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

Итоги

Проводки по лизингу автомобиля будут зависеть от того, какие условия прописаны в договоре. И у ЛД, и у ЛП возможны разные блоки проводок в зависимости от того, на чьем балансе учитывается авто, каким образом оплачивается цена выкупа, а также от того, что происходит с автомобилем по окончании договора: переходит он в собственность ЛП или же возвращается ЛД.